作者:Jan Nieuwenhuijs

最近,在战争升级、令人担忧的资产泡沫和粘性通胀的背景下,美元金价大幅突破多年阻力位。 长期指标显示,在这种情况下黄金被低估,并且未来几年价格很容易翻倍。

过去几十年以对信贷工具的高度信任为特征,这将全球金融系统推向了巨大规模。现在东西方之间的紧张关系、债务饱和和通货膨胀正在侵蚀这种信任,有反对方风险的金融工具(信贷)与没有反对方风险的金融工具(黄金)之间的平衡将经历一种向黄金价格青睐的调整过程。

货币理论和埃克斯特(Exter)的倒金字塔

“Money is gold, and nothing else.”

从哲学角度来看,所有的货币都是建立在信任之上的。因为货币是一种社会协议,它可以是我们认为的任何东西——烟草、盐、纸张、银币、账簿记录等等。只要市场参与者接受,货币就能发挥作用。

但并非所有货币都是相等的。一些货币,例如烟草和盐,在现代社会是不方便的。其他货币由银行发行,因此存在反对方风险。自19世纪末以来,黄金被“官方认定”为唯一一种被普遍接受、没有反对方风险的货币形式,因此支撑着全球金融系统。

在之前的文章中,我们谈到了佩里·梅尔林的货币等级制度、埃克斯特的倒金字塔以及国际货币基金组织(IMF)列出金融资产的顺序。这三者共同之处在于,它们将黄金视为最终货币,其次是国家货币、债务证券、股权,然后是衍生品。这一金融资产序列反映了资产是更多像货币还是信用的特性。

下面是 Exter 的逆金字塔的可视化,其中黄金位于底部,最终“支持”位于其顶部的所有形式的信贷,并为金融体系提供不可或缺的信任。

适度的信贷对资本主义经济是有益的——过多的信贷(债务)会导致经济增长放缓,而过少则意味着错失机会。但总体而言,尤其是在危机期间,人们对黄金的信任要比信贷更加深厚。

因为黄金之上的一切都可以凭空创造,金字塔顶部很容易被扩大。在整个商业周期中,资产负债表得到扩张——信贷被创造出来,金字塔的顶端被放大——导致经济繁荣。在经济衰退期间,资产负债表缩小,黄金价格上涨,金字塔的形状被重新塑造。金字塔的总体规模随着时间的推移而增长,而金字塔的形式随着债务周期而变化。

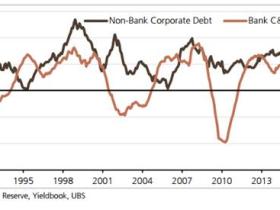

黄金与信贷资产之间的比率可以告诉我们我们处于债务周期的哪个阶段。 在撰写本文时,我们正处于繁荣时期:

- 黄金在全球金融资产中所占比重较低。

- 美国的广义货币供应量相对于其“支持”的黄金来说已经过度紧张。

- 黄金在央行国际储备中所占比例较低。

- 股票市场估值较高。

与此同时,对信贷的信任正在减弱,这表明金价将会上涨(政策制定者将避免彻底违约导致通货紧缩崩溃)。

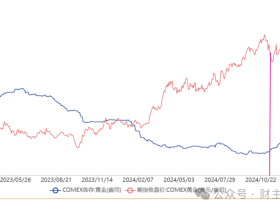

新的多年期黄金牛市已经开始

让我们首先定义一下最近金价发生了什么。 从技术角度来看,如下图所示,金价已突破多年盘整阶段。 如果我们可以以历史为指导,我们现在正在进入一个多年牛市。

从 1960 年代到 2024 年 3 月的黄金价格(以美元计)。

接下来,我们将研究长期基本指标,显示在信贷信任下降的情况下,黄金被低估。

不幸的是,要找到全球金融资产150年来的数据,以比较所有信贷与黄金的价值是不可能的。尽管我找到了Bridgewater Associates对从1924年到2020年之间黄金和“金融资产”(在这种情况下为黄金、债务和股权)之间比率的估计。我能够粗略地模仿Bridgewater的方法来处理过去二十年的数据,因此可以延伸他们的数据系列。

地上黄金占全球金融资产(黄金、债务和股票)的百分比。

正如我们所看到的,在信贷信任较差的时期,如第二次世界大战和上世纪70年代末,黄金相对于金融资产的价值在7%到10%之间。目前黄金价值为3%,这表明了本次牛市对黄金有足够的上涨空间。

让我们也来看看支撑美元广义货币供应的货币黄金价值。有什么货币比世界储备货币更适合评估这个比率呢?

美国货币黄金的价值除以广义货币供应量 (M2),即相对于美元黄金价格。 为了简单起见,我省略了欧洲美元。

美国货币金的价值,最终支撑着流通中的美元,正在从接近历史低点上升。之前两次低点分别出现在1971年和2000年,随后都是多年的黄金牛市。因此,很可能我们正面临一个新的牛市。

更糟糕的是,目前美元作为储备货币的地位正在逐渐下降。因此,我的下一个衡量标准是黄金与外汇信贷之间的关系。

在19世纪的经典金本位制下,主要是黄金支撑着对中央银行的信心。它们的大部分储备都是黄金,实际上作为货币基础,因为货币可以按照固定比例兑换成实物金属。在战间期,人们同意外汇(英镑和美元)可以替代中央银行资产负债表上的黄金,以允许货币扩张超过地面上的黄金存量增长。这被称为黄金兑换标准。二战后,美国推动世界储蓄美元,而黄金在全球国际储备中的份额急剧下降。特别是在20世纪80年代,对美元的信任急剧增长。

黄金占全球国际储备的百分比。 黄金在储备中所占份额的增加是去美元化的一种形式。

但是黄金在总储备中的份额目前正在上升,首先是因为对美元的信任正在侵蚀,这是由于自2022年乌克兰战争爆发以来冻结了价值3000亿美元的俄罗斯资产。其次,美国的公共债务正在失控,而美联储无法控制通胀。目前,各国央行正在大量购买黄金,推动了价格上涨。

对于我们的最后一组数据系列,我们将回顾过去120年美国股票市场规模与经济规模(国内生产总值)的比例。股权可以看作是一种没有到期日的债务形式。数据显示,随着时间的推移,存在着轻松货币(信贷)吹起股权泡沫的周期,随后是货币贬值,反映在更高的黄金价格上。

美国股市市值与GDP之比以及美元黄金价格。 该图表显示黄金增持。

这些周期可以最好地解释如下:一旦泡沫破裂,央行会放松货币政策以刺激经济,但它们经常会过度放松,为下一个泡沫埋下种子——国家货币(法定货币)是泡沫的常见材料。这导致了一个恶性循环,泡沫和货币价值不断下降,黄金价格升值。这些周期让人想起埃克斯特的金字塔扩大(信贷扩张)和重塑(黄金价格上涨)。一次又一次。

目前,股票市场(相对于国内生产总值)可能接近顶峰,这表明黄金价格在未来几年将会显著上升。

总结

西方不仅在战争爆发初期的2022年初冻结了俄罗斯中央银行持有的美元资产,而且国会刚刚批准了一项法案,将这些资产没收并交给乌克兰。还有什么比这更能加速金砖国家和其他国家的“去美元化”进程呢?东西方之间的紧张局势不会迅速解决,这告诉我们黄金价格将继续上涨,而黄金在全球国际储备中的份额将会增加,损害美元的地位。

值得注意的是,在金价大幅上涨之前,中国央行在 20 世纪 60 年代和 90 年代是黄金的买家(见图 1)。 蒂莫西·格林 (Timothy Green) 在《今日黄金世界》(1973 年)中写道:

In 1965 …., China bought 100 tonnes of gold … in the London market; the following year she came back for another 30 tonnes. Two years later China topped up with another 60 tonnes. The main reason behind these forays into the gold market appears to have been to divest itself of sterling [the second world reserve currency at the time]. Although no official figures of China’s reserve are available, it is likely that she substituted a good part of her holdings of sterling for gold before [the sterling] devaluation in 1967.

1993年,《荷兰报》NRC Handelsblad 报道,中国人民银行是荷兰央行大规模出售的黄金的买家之一。由于其他欧洲央行在1990年代也大量出售,我们可以假设中国人民银行购买了更多黄金,并在2000年左右美元黄金价格开始上升时获利。

正如我自2022年以来一再报道的那样,中国人民银行目前大举购买黄金。难道中国人有一种第六感来嗅出货币贬值吗?

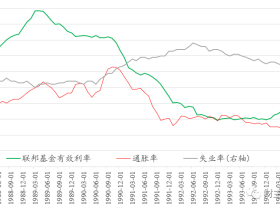

黄金价格可以用作通胀预期的指标。在下面的图表中,可以看到黄金价格的转折往往会在两年内引发通胀激增。对我来说,如果这一次与以往不同,那就毫无道理。

美国消费者价格通胀与金价。

根据前对冲基金经理雷·达里奥的说法,由于全球债务水平接近历史高点且已经变得不可持续,最便捷、最不为人所了解且最常见的债务(信贷)重组方式是通货膨胀。确实,全球债务达到了313万亿美元(相当于全球GDP的330%),几乎没有其他降低债务负担的选择。通货膨胀和更高的黄金价格将减轻系统的杠杆作用并恢复金字塔。

由国际金融研究所 (IIF) 衡量的全球债务。 债务占国内生产总值的数字是我个人的估计。

总的来说,看起来我们正处于重新平衡信贷资产与黄金的临界点上。系统中的压力迹象包括房地产部门崩溃、银行倒闭和央行亏损。信贷繁荣必然会紧随着崩溃。