美国经济为何独步全球?

我们先来说说经济,但这次做一点不一样的,我们来对比一下美国和其他国家的表现。通过这个对比来看看美国的经济到底有多好?然后我们再深挖一下这些表现背后的原因,看看是否能持续。为什么这个重要呢?因为当前美股的估值很高,表现领跑全球,而这样的表现和美国更强的经济分不开关系。如果我们最后发现美国的强劲表现可持续性不强,那么就意味着未来可能需要注意一下,投资上可以寻找其他国家的机会,但如果不是,那么我们就更应该坚定地看好美股。

首先,我们先来看一张图。图中是RSM总结的各国GDP表现,起始点是2020年疫情开始之前。可以看到黑线的美国,不仅下跌的更浅,整体恢复也更快,相反不论是英国、加拿大还是整个欧洲,从2023年之后就基本上趴着没动。于是在这段时间美股的表现也更强。这张图是2020年以来这几个地方主要股指的表现,可以看到标普500以超过90%的涨幅领跑,即便是最近表现突出的日本,从一个五年的期限来看也跑输美国。

那么为什么美国经济如此强劲呢?一个重要的原因是美国的生产率提升了。下面这张图是欧盟委员会的总结。他们发现美国生产效率反而在疫情期间得到了一个大爆发,之后虽然回落,但整体还是高于疫情前的趋势增长水平,反观欧洲,从19年开始,生产效率就一直没能恢复。今天就有几篇文章报道了欧洲疲弱的增长。华尔街日报写道,英国10月的GDP环比下跌了0.1%,已经连续2个月下跌,预示着四季度,整个英国的经济很有可能再度收缩。这和最近政府公布的企业税有关,英国企业可能要面临约400亿英镑的额外税负,于是很多的企业主们目前都在观望,投资意愿很弱。

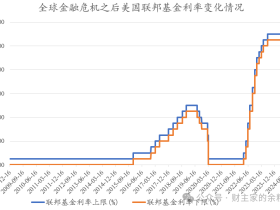

德国作为欧洲的火车头也非常不乐观,不仅高昂的能源价格打击了本土最依赖的制造业,竞争也打击了出口。最新的数据显示,德国的出口下滑了2.8%,而未来随着川普可能加征的关税,德国的企业可能会越来越难。这些因素叠加在一起,就让欧洲的经济一直处于比较疲软的状态。昨天欧洲央行为了支撑欧洲的经济也如预期降息了25个基点,把利率降到3%。

除了欧洲,中国的经济也比较困难。最新的政治局会议的核心内容就是要加大力度刺激,用了一些很罕见的提法,比如更加积极、超常规、全方位等字眼,同时明确表明要提高赤字率,开启08年才有的宽松货币政策。所以欧洲和中国的这些消息都意味着全球的流动性都在增强。

可是资金是逐利的,这些资金注定往更高的回报方向去流动,而这个地方,阿吉认为基本上就是美国。一方面我们上面看到了,美国经济确实表现出了比全球任何一个其他地方都坚挺的态势。另一方面,这也和川普的政策组合拳有关,首先,他对外拉高关税,搞孤立主义。其次,他对内减税,去监管,搞增长政策。还说,任何向美国投资10亿美元以上的企业和个人审批流程统统加快。那我们且不说他能不能做到,但是这些政策都在引导一个方向,那就是希望所有人都来美国投资。

不过,有人可能会质疑了,美国劳动力成本那么高,在美国投资真的划算吗?起码从台积电的例子里面,我们能看到,似乎投资美国没有我们大家认为的那么不划算。10月份,我们就报道过,现在美国亚利桑那州的工厂,初步的生产良率已经超过了台湾本土工厂的水平了。公司美国分部的主席说,良率大约比台湾同样的工厂,高出4%,而且这些芯片是4纳米的高端芯片,也就是说在美国生产制造行得通,成本不是问题。

另一个值得乐观的点在于AI。现在市场还没注意到的是,AI正在逐渐为企业实现降本增效。比如Shopify就利用生成式AI帮助商户回复一些简单的问题和邮件,后台编程也利用的AI来加快效率。而最典型的当属沃尔玛。在最新的财报会议上,公司就说,自己正在用AI来帮助生成和优化产品目录。所谓的产品目录就是我们网购的时候,往下滑会刷到的,包括产品的说明,大小,重量等重要信息。这些沃尔玛说有超过8.5亿个数据点,如果按照传统的方法,需要现在100倍的人手。AI还提升了沃尔玛的网购体验,让顾客更容易找到想要的商品。比如只要问一下AI助手,就可以省去搜索和浏览商品的时间。

如果像沃尔玛这样的消费品公司都可以利用AI降本增效,那么想必任何公司都可以,而这带来的直接结果就是来美投资的企业,并不需要雇那么多人,降低了劳动力成本的威胁。而对于我们投资者来说,这就意味着两点,第一点是更多的热钱会来美投资,第二点是美国企业的利润率还有进一步扩张的空间。这两点对于美股投资来说都是极为有利的消息。

现在我们来回答开头的问题,美国的强劲表现是否可持续性?阿吉认为,是可持续的,因为未来美国的生产效率一定会进一步上升。我们就抛开别的不谈,光是AI这一点就足以支撑这一点,而美国又是当前AI最领先的国家,这一点就给了它无与伦比的优势。诚然高估值会让未来的美股变得脆弱、AI交付不如预期也可能会造成一定的动荡,但是从一个更长的眼光来看,美国依然在最新的AI革命下,握有全世界最优质的资产,能够带领经济蓬勃发展。这也大概率会让美股走出更好的表现。

2025投资美股的5大关键!

高盛总结了2025年,美股五大交易秘诀。这个题目一看就很有意思,会对我们投资者有什么启发呢?

首先高盛认为,2025年的关键就是川普,而要想把握明年的股市,了解川普是核心中的核心,而刚好川普出了一本书,叫《交易的艺术》。这次的秘诀就藏在这本书里面。

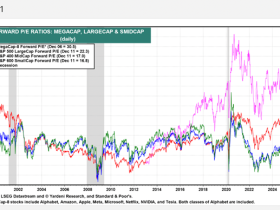

第一条秘诀就是大胆思考,川普强调,成功的交易源于大胆的想法,你要有一个宏伟的愿景,而如果反映到投资上,高盛的解读就是我们要重视那些能够显著影响市场的大型公司,比如大科技。

高盛指出,英伟达、微软、苹果、亚马逊等七家公司,从2022年底到现在,总共的回报率超过了150%,而其余标普500的493只股票总回报率只有35%。他们就认为,这些大科技是创造未来的公司,预计明年依旧会跑赢大盘,只是跑赢的幅度可能略微有所收敛。

第二条秘诀就是放大你的选择。

川普提到成功的谈判者不会轻易的局限自己,而是要保持多个选择,这样才能增加成功的可能性。那么从可能性来说,高盛就认为,有一类公司的可能性显著提升,那就是具有较高概率被收购的公司。过去两年由于高利率和民主党的监管,资本市场的收购并购活动几乎停滞,虽然现在有所复苏,但是还远远不算活跃。明年在川普去监管的带领下,这些标的可能会有突出的表现。公司就预计到2025年,标普500成分公司的现金并购支出将增加20%,达到3250亿美元。这些标的值得关注。

第三条秘诀是反其道而行,川普强调过,要在别人忽视的地方寻找价值。

这一点和债券投资大师霍华德马克斯一致。只要能够管理好风险,那么这些被人忽视的地方,等到重新被发现就会爆发出巨大的价值。对于这一点,高盛认为投资中,我们能效仿的就是去发掘那些被显著低估的中小盘股。随着未来经营环境的改善,中小企业的乐观情绪和支出将在2025年增加,从而提升相关公司的收入和估值。

第四条秘诀是结果导向。

成功的交易,过程固然重要,但最终要达成结果。而在高盛看来,这个关键词最适用于AI板块。AI技术已经开始崭露头角,为一些公司提升利润率,所以投资者应该专注于那些已经那些能够将AI技术转化为实际收入和利润的公司。它们在未来大概率会有强的表现。

第五条秘诀则是保护下行风险,那么利润将如约而至。

这就涉及到川普政策给美国经济带来的不确定性了。关税到底加多少,施加以后,其他国家会不会报复等问题都增加了未来经济可能的动荡,所以高盛认为应该要布局那些能够提供下行保护的股票。这些能够在明年高波动的环境下,给投资者一颗定心丸。

不知道我们观众对高盛的这五条交易秘诀怎么看呢?阿吉认为,如果总结,AI和川普政策无疑会是明年投资的主旋律,这一点毋庸置疑。川普的性格和政策主张也注定2025年的美股会有更大的波动。但对于我们散户投资者来说,波动并不可怕,可怕的是因为波动而影响了心态,实际上只要对持有的标的有信心,任何的波动从长期的角度来说都应该是机会,这一点是我们和机构相比起来,最大的优势。

本文节选自美投讲美股Youtube频道,版权归原作者所有!

评论