今天迎来美股IPO小高潮,既有前谷歌企业总裁创立的Upstart,又有美版拼多多ContextLogic,还有药明、百济的合作伙伴BioAtla,看看分析师怎么预测它们的表现。

Upstart扭亏为盈 采取先进AI技术 获分析师看好

简介

Upstart是一个基于云计算的人工智能贷款平台。人工智能或人工智能贷款可以使经济性得到改善,可以在消费者和贷款人之间共享。

平台聚合了消费者对优质贷款的需求,并将其与Upstart人工智能支持的银行合作伙伴网络连接起来。该平台银行合作伙伴将受益于获得新客户,降低欺诈和损失率,并提高整个贷款流程的自动化程度。

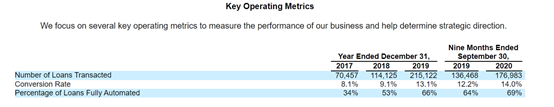

自成立以来,其银行合作伙伴已经发放了超过62万笔个人贷款,并接受超过900万笔还款。在截至2020年9月30日的九个月内,约70%的Upstart贷款完全实现了自动化。

值得注意的是,该公司由前谷歌企业总裁Dave Girouard创立。

高盛、美银、花旗牵头 IPO定价为20美元

Upstart的IPO定价为20.00美元。Upstart将发行9,000,000股普通股,献售股东将发行3,015,690股普通股。

股票预计将于2020年12月16日开始在纳斯达克交易,股票代码为“ UPST”。

本次发行预计到2020年12月18日结束,但须符合惯例的成交条件。

此外,某些献售股东已授予承销商30天的选择权,以首次公开发行价首次承销折扣后的价格购买最多1,802,353股额外普通股。

高盛公司、美银证券和花旗集团担任本次发行的牵头簿记管理人。杰富瑞和Barclays也担任簿记管理人。JMP Securities和Blaylock Van担任本次发行的联席簿记管理人。

Upstart此前已经筹集了近1.65亿美元的资金。其进入IPO的最大利益相关方是Third Point Ventures(19.5%)、Stone Ridge Trust(9.5%)、Khosla Ventures(8.4%)、乐天(5.3%)和首轮资本公司(5.2%)。

扭亏为盈 营收在两年内翻番

该公司在今年扭亏为盈后才申请发行股份。Upstart在2020年前9个月盈利约460万美元,而去年同期净亏损近1000万美元。

尽管其合作伙伴在疫情开始时暂停放贷,导致第二季度贷款交易量下降了71%,收入减少了47%,但仍实现盈利。

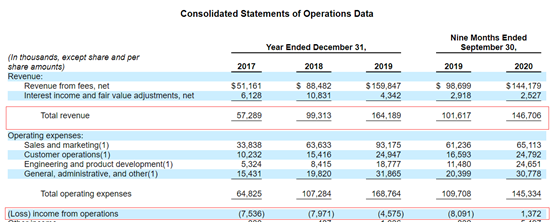

在2017年至2019年期间,Upstart的收入几乎增加了两倍,达到1.64亿美元。今年前9个月的收入为1.467亿美元,同比增长约44%,虽然与2018年72%和2019年65%的收入增长率相比有所下降。

此外,Upstart在2017年、2018年、2019年运营亏损分别为753.6万美元、797万美元、457.5万美元;Upstart在2020年前9个月运营利润为137.2万美元,上年同期的运营亏损为809万美元。

值得注意的是,该公司几大核心运营指标自2017年以来节节攀升,其中,借贷数量从2017年的70457笔增长至2019年的215122笔,年增长率高达205.32%。

信贷市场十分广阔 美国市场堪称温床

2019年4月至2020年3月期间发放的消费信贷为3.6万亿美元,信贷是美国经济的基石。获得负担得起的信贷是释放向上流动和机会的核心。

降低消费者的借贷价格有可能极大地改善数百万人的生活质量。研究表明,获得负担得起的信贷、个人福祉和收入增长之间有很强的联系 。

美国联邦储备局报告称,平均而言,家庭可支配个人收入的10%用于偿还债务。

此外,16%的美国人将月收入的50%至100%用于偿还债务。可以看出,美国信贷市场十分广阔,Upstart或许能在此市场中占据一席之地。

人工智能助力 成本效率大大改善

根据麦肯锡全球研究所的数据,在早期阶段,市场将缓慢地运用人工智能,随后随着技术的成熟和公司的系统学习学习如何最好地部署它,人工智能的应用程度将大大加深。

贷款是人工智能的一个引人注目的应用。

- 首先,AI可对每天发生数百万次的事件进行复杂的决策。

- 第二,数据的供应几乎无限,这些数据有可能具有预测性,并提高信贷决策的准确性。

- 第三,考虑到与贷款相关的成本和风险,人工智能为银行和消费者带来的经济收益是巨大的。

尽管该公司的人工智能模型非常复杂,但其人工智能模型以简单的云应用形式交付给银行,使借款人免受底层复杂性的影响。

此外,平台允许银行根据其政策和业务需求定制贷款应用。银行合作伙伴可以对其贷款计划的许多方面进行配置,包括贷款期限、贷款额度、最低信用评分、最高债务收入比和按风险等级划分的回报目标等因素。

在每家银行自定的贷款计划的构建中,平台能够以较低的每笔贷款成本发放符合规定和合规的贷款。

分析

Smartkarma分析师对Upstart的基础估值为为31.53亿美元,隐含市值为32.36亿美元,隐含价格为每股35.8美元,这将比IPO价格高出79%。鉴于极具吸引力的上升空间,分析师对Upstart的IPO持积极看法。

分析师的基础案例估值基于2021预期的3.21亿美元销售额和9.8倍预估市销率。9.8倍市销率是根据各公司2021年市销率平均数和中位数的平均值得出的。

美版拼多多 ContextLogic

简介

ContextLogic以Wish的名义开展业务,Wish是一家美国在线电子商务平台,为买卖双方的交易提供便利。Wish由前谷歌高管Piotr Szulczewski(CEO)和雅虎老兵Danny Zhang(前CTO)于2010年创立。

Wish由位于美国旧金山的ContextLogic公司运营。该平台采用了浏览技术,为每位顾客进行个性化的视觉购物,而不是依靠搜索栏的形式。

Wish允许卖家在Wish上列出他们的产品,直接向消费者销售。Wish与支付服务提供商合作处理付款,自己不存货,也不管理退货。

筹资超过10亿 IPO定价为24美元

在线零售商Wish的首次公开募股定价为24美元,筹集11亿美元,进一步提升了今年已经创下的美国上市记录。

根据一份声明,Wish的母公司,总部位于旧金山的ContextLogic以每股24美元的价格出售4600万股。

Wish在上市时的估值在完全摊薄的基础上约为170亿美元。

根据彭博社汇编的数据,此次发行是今年美国交易所第31次超过10亿美元的发行。

此前,上周DoorDash Inc.在31.4亿美元的发行后大涨86%,Airbnb Inc.在38.3亿美元的IPO(包括所谓的绿鞋股)后,首日收盘大涨113%。

此次发行由高盛集团、摩根大通和美国银行牵头。预计该股将于周三开始在纳斯达克交易,股票代码为WISH.O。

商业模式创新 行业有望大规模增长

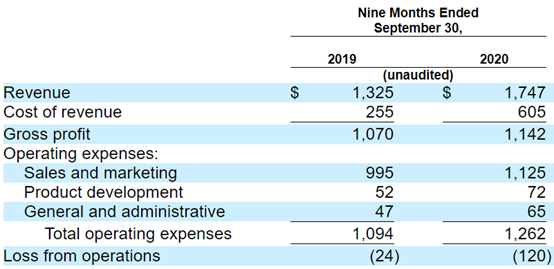

在费用方面,WISH在销售和营销费用方面并没有增加很多。有趣的是,公司在2020年获得了超过30%的销售额增长。然而,与2019年9月相比,2020年9月的营销费用仅增加了13%。

ContextLogic似乎有深度的数据分析技术,或者说网站发展良好,因为如果没有大量的营销费用,销售额通常不会增长那么多。

WISH不仅有创新的商业模式,而且经营的是一个有望大规模增长的行业。专家预计,未来4年该公司将实现两位数的增长。即使ContextLogic没有表现,该公司的销售增长率也将接近市场均值。

"2019年,全球电子商务市场规模达3.4万亿美元,预计到2024年将增加近一倍,达到6.3万亿美元。在电商中,移动端是明显的主导力量,2019年占全球电商的63%,预计到2024年将增长到71%。"

WISH公司手中有大量的现金。如果公司需要有市场的证券,它可能会筹集更低的流动资金。

分析师认为,如果公司在资产负债表中显示出超过20亿美元的现金,股东是不会喜欢的。

在资产总额方面,2020年9月,WISH的流动资产占总资产的92%。在分析师看来,该公司似乎已经做好了准备,将在营销工作中进行大规模的投资,以促进网站的发展。因此,预计在不久的将来,销售增长将更加显著。

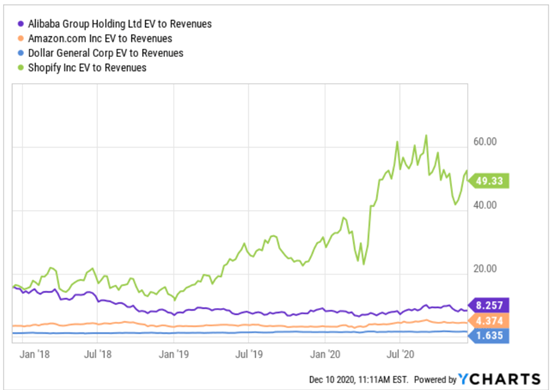

IPO价格为远期市销率的3.9倍 看来并不贵

WISH预计售股价为24美元,如果考虑到发行后的5.86亿股,市值将相当于140亿美元。销售增长率为31%,所以得到远期销售额为30亿美元,预期市销率是3.6倍-3.9倍这并不贵,因为2020年的毛利率接近65%。

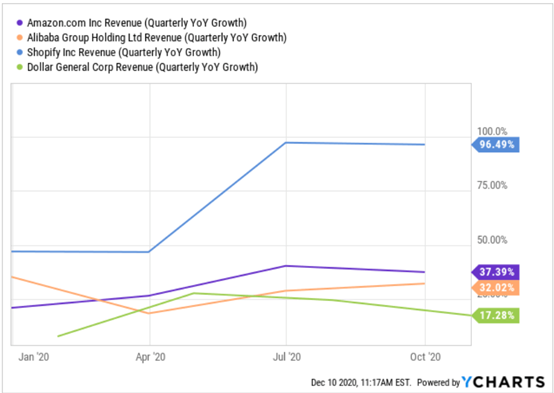

除了Shopify(SHOP)的销售额增长率为96%外,同行其他公司的增长率为17%-37%。Seeking Alpha分析师预计WISH的价格会比其竞争对手更贵。

然而,他们的交易价格是1倍-8倍的销售额,考虑到竞争对手的倍数,WISH可能很快就会以4倍-5倍的销售额进行交易。

行业头部公司季度数据:

风险

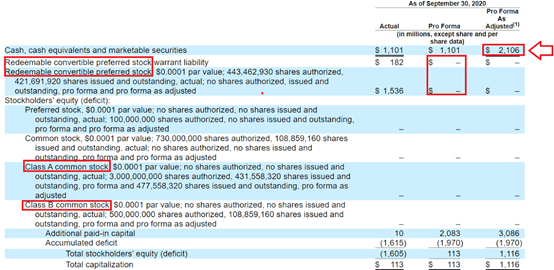

公司有A类股和B类股,这对IPO投资者来说可能并不公平。

招股书中说,"我们已发行的B类普通股的持有人将拥有已发行的股本中约82.0%的投票权,紧随本次发行后,创始人、首席执行官和主席Peter Szulczewski将拥有或有能力控制已发行的股本中约59.3%的投票权。"

生物技术公司 BioAtla 中国药企老伙伴

简介

BioAtla®是一家圣地亚哥的生物技术公司, 管理层由联合创始人、董事长兼首席执行官杰伊·肖特(Jay Short)博士领导,他曾担任其共同创办的Diversa Corporation的总裁兼首席执行官。

值得注意的是,该公司是药明生物的长期合作伙伴,并在近期与百济神州宣布修订针对新型条件性激活生物制剂CTLA-4候选药物BA3071达成的全球开发和商业化协议。

摩根大通、杰富瑞、瑞士信贷牵头 IPO定价为18美元

BioAtla今天宣布首次公开发行10,500,000股普通股的定价,公开发行价格为每股18.00美元。所有的普通股都由BioAtla发行。这些普通股预计将于2020年12月16日开始在纳斯达克交易,股票代码为 "BCAB"。

在扣除承销折扣和佣金以及BioAtla应支付的其他发行费用之前,此次发行的总收益预计约为1.89亿美元。本次发行预计将于2020年12月18日结束,但须满足习惯性成交条件。

此外,BioAtla已授予承销商30天的选择权,可按首次公开发行价扣除承销折扣和佣金后,额外购买最多1,575,000股普通股。

摩根大通、杰富瑞和瑞士信贷担任此次发行的联合账簿管理人。

财务情况

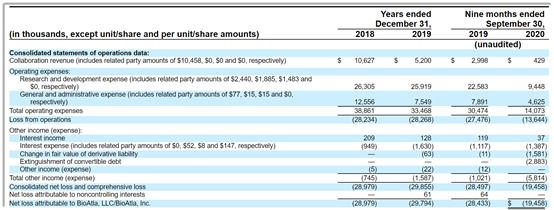

以下是该公司过去两年和截至9月的财务业绩:

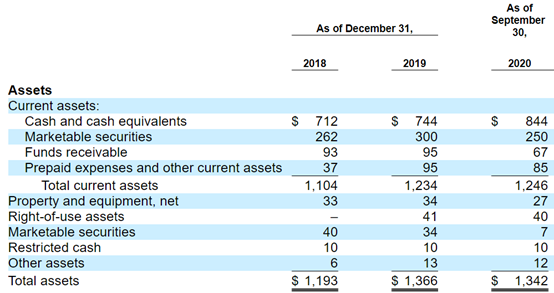

截至2020年9月30日,公司现金5680万美元,负债总额3850万美元。(未经审计)

截至2020年9月30日的9个月,BioAtla的收入为43万美元,上年同期为300万美元。

2018-2019年,BioAtla的收入分别为1063万美元、520万美元。

BioAtla打算通过IPO筹集1亿美元,尽管最终数字可能会有所不同。

该公司将有两类股票,每股普通股有一票的投票,但B类股票无投票权。

没有任何现有股东表示有兴趣以IPO价格购买股票,但如果在未来的文件中披露,这一因素可能成为IPO的一个特点。

行业前景极佳 但竞争较大

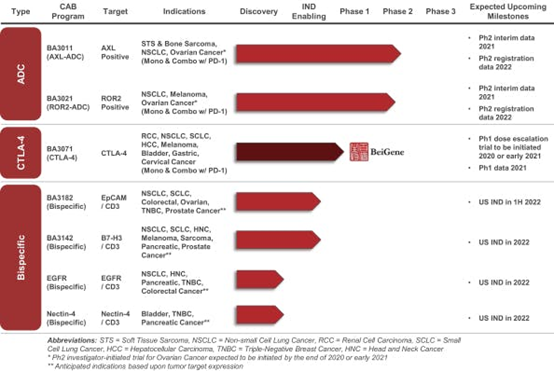

公司的主要候选药物是BA3011和BA3021,上述药物正在进行II期试验,用于治疗软组织肉瘤、非小细胞肺癌、黑色素瘤等癌症。

以下是BioAtla目前的药物研发状况:

该公司的投资者已投资至少1.92亿美元,包括Himalaya Global、辉瑞(PFE)、Soleus私募股权投资公司、HBM医疗保健公司、Baker Bros顾问公司、Cormorant资产管理公司和Zone II医疗保健公司。

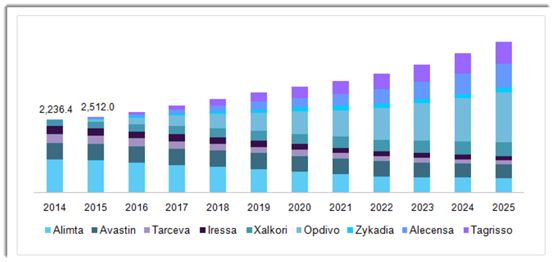

根据Grand View Research的2017年市场研究报告,2016年全球非小细胞肺癌治疗市场估计为62亿美元,预计到2025年将达到119亿美元。

这意味着从2018年到2025年的预测CAGR(复合年增长率)为7.5%。

推动这一预期增长的关键因素是老龄化导致的患者人口增长,以及吸烟和呼吸污染空气的持续广泛发生。

肺癌被认为是 "全球致死率最高的疾病之一"。

下图显示了美国市场内研究非小细胞肺癌疗法的公司的过去及预测增长情况:

BioAtla还在研究许多其他癌症疾病,这些癌症的市场规模各不相同,但总的来说有几十亿美元的规模。

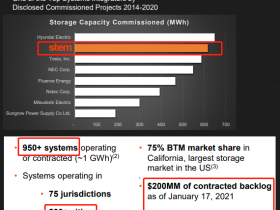

市场机会大 主承销商常年带来丰厚回报率

BioAtla正在寻求资金,以推进其雄心勃勃的项目。

该公司的主要候选药物BA3011和BA3021预计都将在2021年产生中期II期疗效试验结果。

综合来看,公司技术的市场机会很大,而且由于人口整体老龄化和重大癌症疾病的发病率不断提高,市场机会正以相当的速度增长。

公司与百济神州签订了BA3071项目的合作协议,并从中获得了大量的预付款。

公司的投资者集团包括一些知名的生命科学投资者,包括大型制药公司辉瑞。

摩根大通是主承销商,在过去12个月内,该公司牵头的IPO自上市以来,平均回报率达到76.2%。这一业绩在同期所有主承销商中名列前茅。

BioAtla表示,对于主要候选试验药,它已经 "观察到令人鼓舞的治疗反应和广泛的治疗窗口",暗示这些药物未来可期。

文:华盛证券,版权归原作者所有

评论