2000年的互联网泡沫破裂、2008年的次贷危机以及上世纪八九十年代的多次危机,本质上都是金融危机。其外在表现是经济活动基本正常,但因各种原因导致的资产价格在短期内出现剧烈波动,然后导致通货紧缩,这又进一步引发负债企业和负债家庭被动、集中进行债务违约(即引爆债券市场),最后就威胁到了经济活动尤其是金融体系。此时,央行通过印钞对受到流动性威胁的经济体系、资产价格体系和金融体系进行救助,就缓解了金融危机,让经济活动回到了正常的轨道上。

这本质就是一种吹牛模式,通过印钞解决一切问题。央行不断通过印钞来解决金融危机,就可以向整个世界吹牛,咱可以包打天下。全世界的政要和韭菜也就对印钞形成了严重的依赖性,期盼央行可以将吹牛进行到底。同时,不断印钞吹牛就让债券市场不断膨胀,吹成了大肥牛。当将债券市场被刺破的时候,就结束了。

新冠病毒全球大流行之后,央行立即按以往的原则照方抓药,开启吹牛模式,美联储的资产负债表从去年9月的3.95万亿美元快速膨胀至今年8月的7万亿美元以上,这意味着12个月的时间内膨胀了超过3万亿美元,如果再考虑商业银行的杠杆率,这意味着至少十几万亿美元进入了市场。再加上欧洲央行、日本央行、英格兰央行都在照方抓药,数十万亿美元的钞票滚滚而来。

虽然央行照方抓药,但这次的病人却完全不一样。

新冠病毒的全球大流行,将数十亿人禁足在家中,这至少是百年未遇的场景,这彻底破坏了生产活动,无论必需品还是非必需品的供给端同时下降;

人们被禁足在家中,或限制了人的活动,非必需品的需求端下降;

爆点一;非必需品供给、需求同时下降,但生产企业的债务不会下降,这就形成了错配,工业企业的一轮大破产虽然可以被政府救助所推迟,但迟到不代表不到。当债务违约潮到来之后,天上飞的牛就该摔下来了。

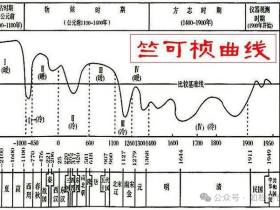

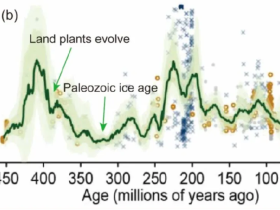

爆点二;从历史来说,任何一次病毒的全球大流行,都发生在太阳活动的低迷期,根源在于世界时刻都在产生着新病毒,当太阳活动很旺盛的时候,就可以抑制病毒的繁殖,也就难以大流行。相反,病毒之所以可以大流行就在于太阳活动低迷、对病毒的抑制能力减弱,让病毒可以加速传播。也就是说,病毒的全球大流行是太阳活动减弱周期的必然结果之一,可这却不是唯一的结果,太阳活动减弱对虫害的抑制能力一样会减弱,就会损害农业生产能力,所以,历史上的瘟疫大流行与饥荒就总是相伴相生。同时,太阳活动弱,意味着辐射到地球的能量密度就会减弱,谷物与水果的单位产量下降,进一步降低供给。今年在居住地真实体验到了这一现象,周边邻居家的苹果、梨树所结出的果实比往年明显偏小三分之一甚至以上。也就是说,太阳活动减弱就会损害食品的供给能力。从全球总体气候来说,今年的冷热更加不均,也更加极端,中低纬度地区的气温明显偏低,但北极地区的气温却异常偏高,8月居然达到史无前例的38度高温,这是典型的热带温度,这种极端气候模式会严重破坏农业生产。现在相关国际组织已经预告拉尼娜已经到来,对农业活动的威胁继续加大。

无论是否对人们进行禁足,必需品的需求都基本不变,可瘟疫大流行实施的禁足措施、太阳活动对农业活动所带来的影响,就严重影响必需品的供给,这是另一类错配,这个错配的结果就是由必需品推动的通胀会威胁债务市场,牛皮破了。

所以,新冠病毒的全球大流行所带来的危机,不是有资产价格剧烈波动引发的金融危机,而是类似石油危机触发的经济危机,破坏的是全球的生产活动和产业链。无论在非必需品市场还是必需品市场都造成严重的错配,引爆债务。

上述逻辑以前陆续说过,但最终,问题都应该落在价格上:

第一张是国内的玉米价格走势,牛蹄还在奔腾向前,并且已经出现了加速的迹象。业内估计,中国玉米的供需缺口被认为在2000-7000万吨(不同机构的数字有差异),占总消费量(约2.9亿吨)的6.9%至24%,这是相当高的水平,如此大的缺口必然推动价格大幅上涨。基于玉米与小麦用于饲料时具有可替代性,玉米价格必然拉动小麦价格。豆油、菜籽油、棕榈油价格今年都出现了连续的上涨。

第二至第四张是芝加哥大豆、小麦、玉米价格走势,虽然彼此间的价格走势并不同步,但牛市起步的味道已经甚浓。

粮食价格决定了所有食品的价格,生活必需品推动的通胀已经呼之欲出,牛皮在爆破的前夜。

最终,最大的问题可能还是会落在川普身上。

以往的经济全球化时期,全球经济问题由各国领导人一起协商解决、同舟共济,全球必需品(农产品)过剩的时候一起过剩,短缺的时候彼此共同忍受价格上涨的压力。

自从川普当政以来,老头也一直希望通过宽松的货币政策将吹牛进行到底,希望牛继续在天上飞。可现在遇到了问题,美国政府的债务率到年底时预计会达到140%以上,一旦生活必需品推动的通胀开始加速上行,老人家就只能破产。过去我一直在说,美国必须通胀,只有如此才能稀释债务。但美国绝不希望必需品带动的通胀,因为这会压制工业活动、影响税收收入,直接让川普回老家。

此时,他会怎么做?必然的做法是维持宽松的货币政策继续推动通胀,但又要避免由必需品推动的结构性通胀。

美国是全球最重要的谷物出口国,2018/2019年度的小麦出口量是2680万吨,占全球出口总量约24%;玉米出口4700万吨,约占全球出口总量的27%;大豆出口占全球出口总量的32.7%。为了避免必需品价格上涨推动的结构性通胀,他肯定会限制生活必需品的出口,平抑国内价格。而且可以基本肯定的是,他会达到目的。

可一旦美国限制必需品(谷物肉类等)出口,国际市场就会发生短缺,不仅价格会坐上火箭,甚至有钱也买不到,那些谷物进口国的通胀就会失去控制,利率市场也就会失去控制,以往通过印钞负债吹起来的“会在天上飞的牛”就要落地了,牛皮吹破了。

谣言说,国内某最著名地产商(HD)开始寻求ZF救助,这是第一条搁浅的鲨鱼。这会在商业银行形成数千亿坏账,这就是债务错配(供给与需求错配)加上流动性趋紧(真实通胀水平上涨必然导致流动性趋紧)所带来的第一声爆破声。现在和未来很长一段时间,新房价格涨跌已经是次要因素,烂尾将是核心风险。对二手房来说,流动性丧失将是根本问题。

一个时代结束了……

人们总希望过去的经验可以重复,期待吹牛的场景可以不断继续下去,当逻辑基础发生改变的时候(即金融危机被经济危机取代之后),牛皮就会吹爆,债务就会爆炸,游戏就会演成惨剧。

当吹牛成为流行病的时候,最终的结局又能是什么哪?

评论