放眼四顾,当今世界各国政府、企业以及家庭部门的最大问题是什么?大家都有数不清、甚至也还不清的债务!

以信用这个贯穿人类历史数千年的标尺来观察,本世纪的二十年是道德水平不断堕落的时期,堕落的方式就是不断通过加印钞票“推动”经济增长。

加印钞票真的可以推动经济增长吗?这是不言而喻的事情。印钞是人人都会做的事,如果加印钞票可以推动经济增长进而推动人类社会的进步,数千年文明史上的文化进步、科技进步又有什么意义?人们只需不断印钞就可以了。

01 印钞带来的繁荣,需求端终将撕开真相

任何一个以加印钞票为标志所形成的时代,都是人类社会的灾难时期,古代、近代和现代都是如此。

距离我们最近的灾难大片就有一战二战之后的德国、二战结束之后的南京国民政府时期、苏联的解体过程、本世纪最初十年的津巴布韦以及现在的委内瑞拉。这些时代,都是对本国经济和社会造成巨大灾难的时代,没有例外。

人类的发展是文明水平和生产力水平不断进步的结果,和加印钞票并无直接的关系。所以,通过加印钞票推动经济增长就是最大的骗局,也是人类社会道德堕落的轨迹!

人们或许可以在短期使用金融产品掩盖加印钞票所带来的危害,但这种掩盖最终都会被证明只是阶段性的。比如:

加印钞票可以推动楼市上涨,但当失业增长到一定程度之后,家庭部门就无法还本付息,掩盖就无法持续;当消费终端低迷之后,企业的运营状况就会恶化,上市公司的股价就会失去支撑,最终所有股价的上涨都会衍化成庞氏骗局;当债券收益无法得到保证的时候,债券泡沫就会破裂……

所以,所有金融产品以及衍生品可以存在的基础都取决于经济生活中的需求端!

因此,金融产品可以掩盖超发钞票所带来的危害这一说法本身就是欺骗,因为金融产品可以存在的基石依旧取决于经济生活中的需求端。金融产品在本质上只不过是进行财富再分配的手段。

恰恰现在就是这样的时候!需求端开始暴跌的时候,也意味着所有掩盖手段开始失灵的时候。

02 债务高企致使需求端萎靡

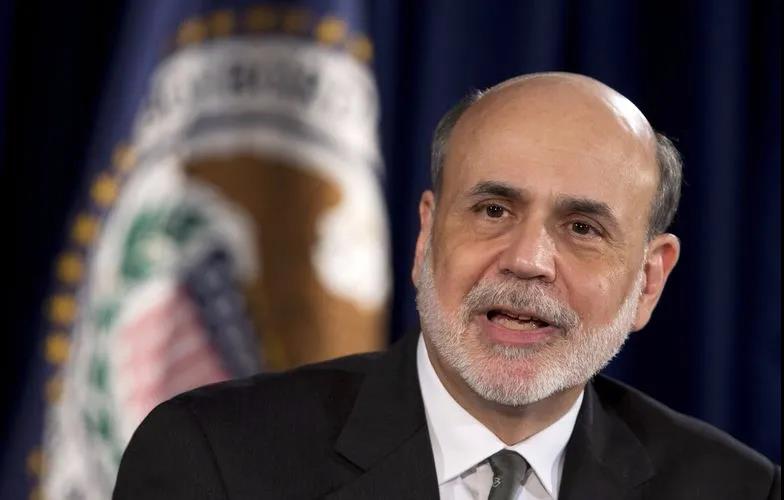

美联储前主席伯南克自称是大萧条迷,认为解释大萧条是宏观经济学的圣杯。

他是如何解释大萧条的?伯南克认为,20世纪30年代,危机之所以恶化为大萧条,错在两个传导机制出了问题:

- 一是金本位制下,央行没能及时向金融机构提供充足流动性,导致近万家银行遭挤兑倒闭。

- 二是银行业倒闭潮和恐慌惜贷,堵塞了正常的信贷机制,资金无法传导给企业,加剧经济崩溃。

1920-1921年美国就出现了一轮经济危机,美联储使用加大放贷的手段来应对危机,加上分期付款模式的出现,推动美国走出了危机并让股市出现了超级牛市。

但这种以增加企业和家庭部门负债、推动资产价格上涨为复苏驱动力的经济复苏(即“柯立芝繁荣”),最终的结果就必然导致企业和居民债务压力过大,致使消费力的透支和经济的需求端萎缩。此时,上市公司的业绩在失去保证之后的股价上涨就沦为了庞氏骗局,最后带来了美股的崩盘。

伯南克当初的做法是现在的问题之源。

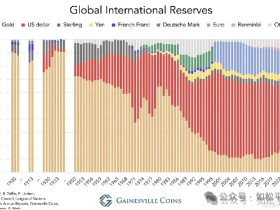

次贷危机是全球经济模式失衡所导致(即全球生产美国消费这样的传统模式不可持续),伯南克在应对次贷危机的过程中,坚决贯彻了自己对大萧条的研究心得,使用大放水来应对危机,结果美联储的资产负债表从次贷危机之前的不足8000亿美元暴涨至2016年的约4.5万亿美元左右。

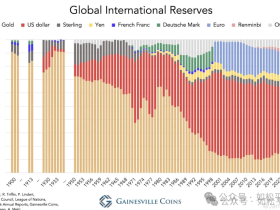

考虑到美元是全球储备货币,非美央行的资产负债表在次贷危机之后也同时暴涨。这就是增加政府、企业、家庭部门负债,驱动资产价格上涨为主要经济复苏动力的模式。

当因为债务高企等综合因素导致需求增长停滞之后,就会出现实体经济增长停滞而股市沦为庞氏骗局的过程。

如今,全球贫富差距已经严重恶化是尽人皆知的事实,不需要再继续罗列数字,贫富差距恶化就会导致需求端增长停滞,企业生存状态恶化,这是最近几年工业企业债务不断被引爆的根源。

而今年开始的新冠病毒全球大流行,肯定不是短期就可以结束的事情,人们社会活动的减少必定导致需求骤下台阶。面对新冠病毒全球大流行所带来的危机(本质是需求端快速萎缩),各国政府怎么办?一旦因资产价格暴跌引爆通货紧缩,就必然导致全球政府、企业、家庭部门的集中破产!

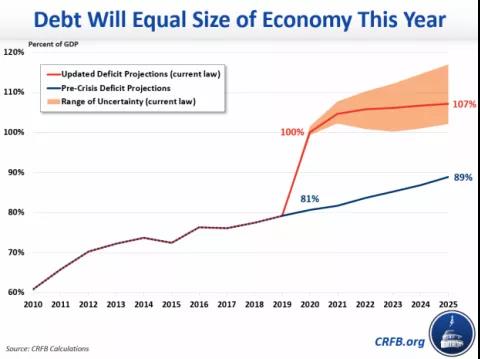

1929年大萧条爆发,政府在当时还可以承受大萧条,源于政府债务率很低,1929年美国联邦政府的债务率还不到20%。最终,1933年上任的美国总统罗斯福通过增加政府债务的方法将美国逐渐带出了大萧条,到1937年美国政府的债务率比1929年增长一倍以上达到约40%,代价是美元因此而大幅贬值。

但去年底,美国政府的债务率已经达到106.5%,一旦爆发通货紧缩就会导致政府立即破产。所以,新冠病毒开始全球大流行之后,美联储立即开启了加速印钞的模式,避免美国陷入通货紧缩性质的危机之中。

新冠病毒全球大流行加上政府、企业和家庭的高债务,必然导致需求暴跌,此时的资产价格已经进入了庞氏骗局阶段。

形成现在这种困境的根源,恰恰就是伯南克在次贷危机之后所开启的直升机撒钱模式,让政府、企业和家庭部门债务缠身,导致需求萎靡。

03 多国将进入“委内瑞拉”模式

现在的政府、央行手中只有最后一个稻草,高通胀!

一国GDP假设是1亿美元,如果政府债务是1.4亿美元,债务率就是140%,政府时刻都面临债务危机。但如果美元贬值50%(即贬值之后的美元购买力是原来的一半),理论上新的GDP就是2亿美元(本质上只是改变了计价单位),而债务还是1.4亿美元,政府的债务率就是70%,这是可持续的水平。

通过高通胀也就化解了政府的债务危机。

因此,美联储开始修改自己的货币政策,将2%的中期通胀目标修改为以平均通胀率2%作为目标。考虑到过去一些年的通胀率均值远低于2%,美联储想实现高通胀的目的已经昭然若揭!其实,美联储现在的做法都在本人过去的预料之中,并不值得大惊小怪。

也就是说,过去央行实行温和通胀(中期目标2%)的政策,让市场充分享受了好处,未来,必须用高通胀政策为以往的“好处”买单。

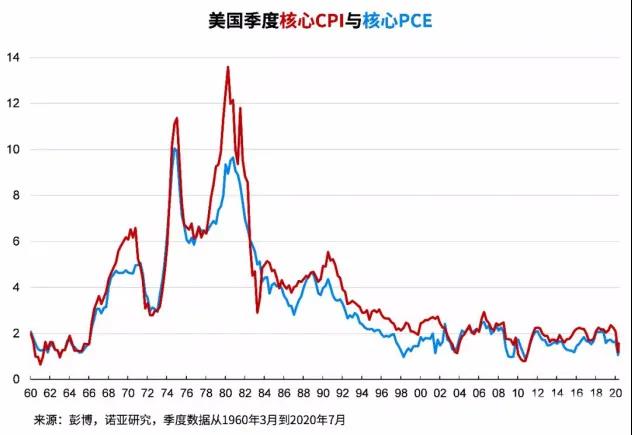

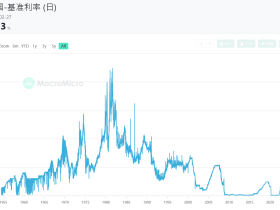

既然美联储开始追求高通胀,未来的转折就是必然发生的,我们将逐渐进入上世纪七十年代那样类似的高通胀时代(下图),而不是1929年之后的通货紧缩,目的是让各国政府、企业和家庭部门可以活下去:

总会有人说,需求低迷的时候,高通胀又怎么形成?这实际是僵化教育导致的必然恶果。通胀率是以纸币为基准的一揽子商品价格的上涨速率,无论需求强劲还是低迷,只要纸币加速贬值(加速印钞)通胀自然就会上涨。

所以,未来是各种金融产品不断沦为庞氏骗局、并被不断抛弃的过程,也是通胀一浪高过一浪的过程。就像现在的委内瑞拉,虽然需求极度低迷,但无碍高通胀。

也就是说,未来的世界各国都将进入类“委内瑞拉”模式,只不过各国之间有非常明显的差别,有些国家的货币表现的是高速贬值(通胀率远高于过去二三十年),而有些国家的货币是超高速贬值并不断换币,这意味着无数的纸币“垃圾”将被扫进历史的博物馆。

04 黄金将重启金融游戏规则

纸币是一揽子商品价格上涨的基准,而黄金是纸币贬值幅度的基准,在纸币需要高速贬值以化解政府债务的周期中,黄金当然会持续运行在牛市之中。

在美国通胀率上涨到10%以上之前,黄金的涨势不会结束。这个数字现在所有人都会认为是天方夜谭,但将来,又有谁知道……

这是黄金戳穿一系列金融游戏的过程,也是社会回归淳朴的过程。虽然这样的过程是残酷的,但却是必然的。任何一次社会道德的堕落过程都需要经过烈火般的洗礼,才能迎来淳朴的回归!

评论