到3月初,美国政府的债务就已经超过28万亿美元,以2020年的GDP数据来计算,债务率已经超过135%,预计今年底会超过140%。毫无疑问这是十分危险的水平。未来一旦遭遇通胀上升、局部战争、经济波动、内部动荡、资产价格剧烈波动等因素的冲击,随时都可能引爆债务危机。

以前已经说过,面对这种形势只能使用货币价值重置对债务进行稀释的手段来化解高债务的压力,而推动通胀到更高的水平上是进行货币价值重置并稀释债务的不二手段。

现在,美联储不断为通胀摇旗呐喊,不断声明可以容忍更高的通胀水平;耶伦也在不断地说刺激经济的力度做过的危害远远小于不足,也意味着要忍受更高的通胀率,大家都在向这个目标努力。除了稀释债务这一目标的要求之外,一旦短期内再次陷入通缩为特征的萧条,美联储和财政部武器箱中的武器已经屈指可数,他们只有极力推动通胀这“华山一条路”。

但现在却遇到一个十分棘手的问题!

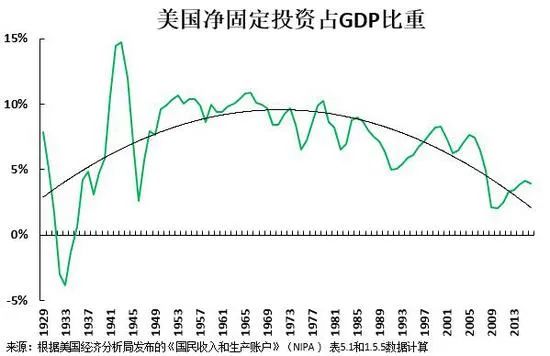

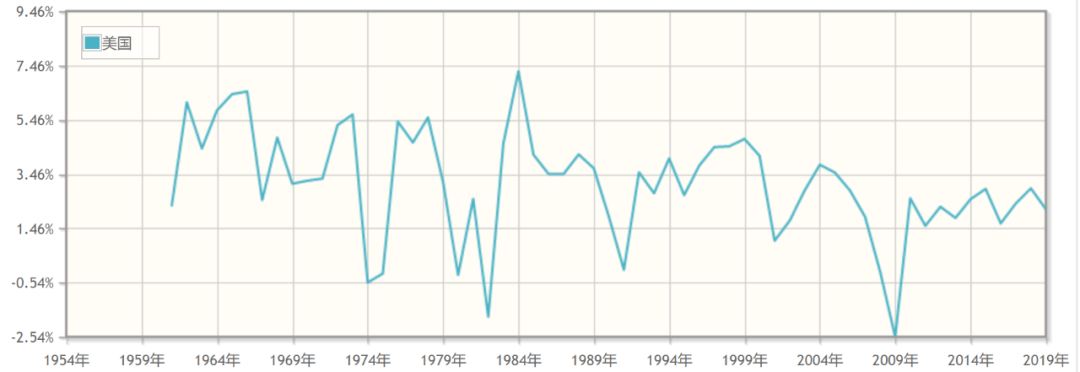

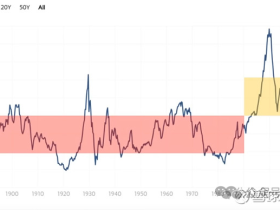

过去很多年,美国都主要依靠消费增长来驱动经济增长,净投资在经济增长中所占的比例不断下滑(见下图)。这种增长模式下,注定经济增速不会太高,因为居民消费支出的增长既取决于居民收入的增长速度,还取决于商品与服务供给水平提升的能力(即供给水平的提升),而商品与服务供给水平的提升又取决于科技发展水平和管理水平的提升,这都是循序渐进的过程,所以,在这种经济增长模式下就只能是中低增速的经济增长。

由下图可见,随着美国经济中净固定投资占GDP比重的不断下滑,总体来说美国的经济增速在不断回落。最近三十年的绝大多数年份都低于4%,而次贷危机之后更是长期低增长,多数年份不足3%。

经济增速比较低,居民收入增长就比较低,一旦通胀上升到高水平(为了稀释债务),实际经济增速会更低,居民收入增速也更低(伴随失业上升),在高通胀的压力下中下层人士就会面对生存危机,这就会导致严重的社会动荡。这实际就是上世纪七十年代美国所遇到的问题,这种情形对任何社会都意味着灾难。

为什么从二战之后净固定投资占GDP的比重不断下滑?

投资也曾经是美国经济增长的主要驱动力。

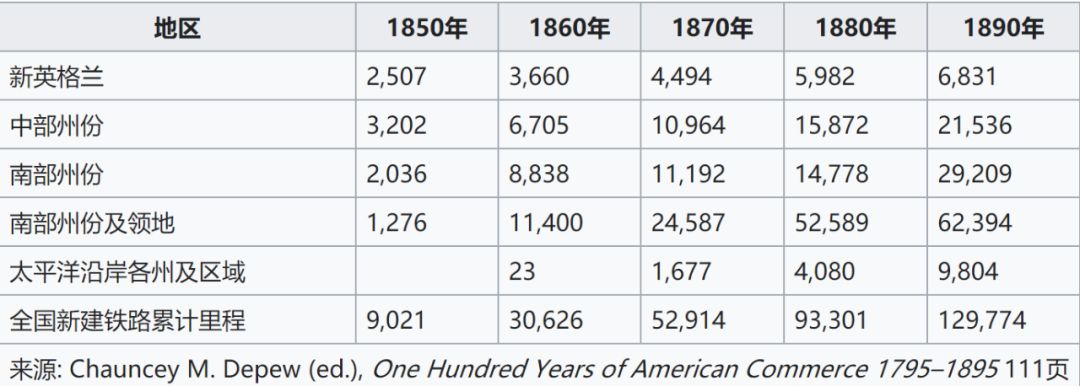

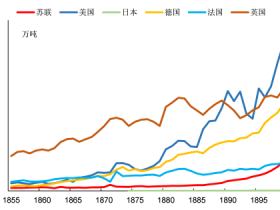

在19世纪后期,美国经历了一轮建设热潮,下表是当时铁路里程的增长情况,可见在当时进行了热火朝天的基础设施建设,这推动了美国经济的快速发展,这也是美国经济的黄金年代。大萧条之后的罗斯福总统再次开启基础设施建设热潮,推动经济走出大萧条的泥潭,所以在第一张美国净固定投资占GDP比重的图上,1933年之后的图形出现了急剧拉升。

第一次世界大战之后,虽然欧亚社会遭到了重创,但美国当时的孤立主义十分严重,它并不愿意参与欧亚的政治、军事与经济活动,所以第一次世界大战对整个世界的经济格局并未带来显著的变化。

但第二次世界大战改变了这一切,美国开始放弃孤立主义走向世界,从军事上来说美国在德国、日本、韩国、意大利等国大量驻军,还带头组建联合国和一系列国际组织,从此,美国走出了孤立主义成为世界的美国。

这给资本的投资逻辑带来了根本性的改变。

二战将欧亚大陆打成了一片废墟(也包括中国),需要进行基础设施和工业体系重建(或建设),加上欧亚资产价格和劳动力薪酬处于低水平,就具有很高的资本投资收益率。此时美国资本就持续外流,参与到欧亚的基础设施建设和工业体系建设中,这是一个长周期的趋势。苏联解体以及2001年中国加入世贸组织,意味着经济全球化进入了高潮,也是二战之后美资不断外流这个长周期趋势的一部分。所以我们就观察到,中国在最近二十年间的基础设施建设获得了长足的进步,一切都在这个长周期趋势中。

美资不断外流,苏联解体之前主要是流入欧日等西方国家,然后是流入广大的发展中国家,这是这个长周期趋势的主基调。所以,从上世纪六十年代后期开始,美国就开始出现贸易逆差,这是资本外流的表现方式之一。

现在,所有人注意到这样一个事实,全球工业产能已经严重过剩,这一现象的背后意味着欧亚基础设施和工业产能的建设已经完成,或者说已经达到了这个长周期趋势的终点。同时,如果美国资本继续快速外流(比如从本土大规模流入印度进行建设),就会加速美国债务危机的爆发,这就意味着美国政府必须给这个长周期趋势画上句号。

此时,为了避免更高的通胀率(稀释债务)导致社会动荡,美国就需要通过投资提升经济增长水平。但需要采取两项措施相配合:第一,开启关税壁垒,也可以说是重回经济上的孤立主义(或部分孤立主义)。所以,川普时代的美国建立起了关税壁垒,拜登政府的贸易部门已经明确声明将继续执行川普时代的关税政策,未来他们还会继续完善关税政策,目的是保护自己的市场。只有保护自己的市场之后才能通过投资重建自己的基础设施和以制造业为核心的工业体系。而通过扩大进口进行基建活动的行为,在本质上就是经济上的自杀行为。第二,提升劳动者的薪酬水平,提高劳动者对通胀的忍受能力,这是美国政府提升每小时最低薪酬到15美元的内涵所在。提升最低薪酬水平也必定推动通胀水平,这是相辅相成的。

基于上述要求,美国政府现在几乎在疯狂地推动经济刺激政策。去年新冠疫情爆发时进行的两轮救助(一轮2.2万亿美元,一轮9000亿美元)是合乎常理的,但现在美国政府的债务率已经到了130%以上,再推动1.9万亿的纾困法案就是值得磋商的,而且市场传言还在酝酿2-4万亿美元的基建计划(通过加税来筹资),一切的一切都是为了通过投资将经济增速推升到中高区间,化解未来的高通胀所带来的社会问题。

次贷危机之后中国推出了四万亿人民币的刺激政策,效果是全球资本集中逐利中国,外储快速增长。美国进行2-4万亿美元的基建投资,或起到类似的效应。

这会给世界带来根本性的改变:

——一旦美国经济增速告别以消费为唯一的主要驱动力、净投资在GDP增长中的比例提升之后,就会形成中高增长+中高通胀的环境,美元的利率自然就会上升到更高的水平上。这会让全球的利率环境告别中低利率时代、进入中高利率时代。比如,2020年巴西经济增长率是-4.1%,现在巴西却已经开启了今年的首次加息,中国从今年开始也明显收紧了货币政策,这都是美元利率抬升之后的蝴蝶效应。但现在是开始,这只蝴蝶还会不断飞翔。

——中高利率很可能引爆非美经济体的债券市场(最典型的是欧债危机),这种剪羊毛的把戏是美联储的惯用手段。

——对于楼市股市债市来说,随着美元利率出现历史性的转变,只需一两年的时间就足以削平全球今天几乎无处不在的泡沫,这意味着炒价格的时代结束了,未来是现金收益率为王的时代。

——在这样的阶段,美元购买力流失的速度会加快(这是稀释债务的要求。大萧条之后罗斯福总统的一系列基建政策伴随的就是美元购买力快速下降),但美元指数却未必持续熊市,一旦欧亚国家出现债务危机时甚至还会出现大幅反弹。

通过加税筹集资金开启大规模基建、努力将经济增速推升到中高水平上,通过债务稀释化解高债务压力,将新冠病毒全球大流行所带来的冲击等同于大萧条来应对,这意味着美国正在押上所有的筹码!

评论