人们熟知的是,经济过热就会导致通胀上升,此时央行唯一的选择就是加息,当利率上升时就可以抑制需求端,就会给经济降温,最终实现打压通胀的目标。

4、5、6三个月,俄罗斯的通胀率分别是5.53%、6%、6.5%,带来的直接后果就是日常生活用品价格迅速上涨,比如食糖价格在半年内就上涨了70%,这种日常生活用品价格的大幅上涨会严重地冲击民众的生活,影响社会稳定。此时,俄罗斯央行自然需要以加息来应对,所以到6月11日,俄罗斯央行在今年已经进行了三次加息,总共上调利率125个基点,目前的利率是5.5%。

俄罗斯央行真的敢使用利率武器认真地打击通胀吗?绝对不敢,源于今年一季度俄罗斯的经济增长率是-0.7%,不断提升利率是否能把通胀打下去是不明确的,但肯定可以让本已十分低迷的经济增长彻底歇菜!而经济局势恶化会导致失业率的上升,通胀在高位而失业率上涨,这是灾难的结局。

那么,我们看看普京现在在使用什么武器应对这种非正常的局面(即通胀不断上涨但经济又十分低迷的情形。以下均来自公开报道):

2020年7月1日起,俄罗斯石油出口税从每吨8.3美元增加至37.8美元。但俄罗斯东西伯利亚、里海和普利拉兹洛姆油田的石油出口税保持为0。

2020年9月1日,俄罗斯再次提升石油出口关税,每吨提升至47.5美元/吨。

自2021年3月1日起,俄罗斯再次调整石油出口关税,重质石油的出口税费涨至每吨49.6美元,轻质油品和亮油的出口税费也从13.1美元/吨上调至14.8美元/吨。

俄罗斯不仅在不断推升石油出口关税,也在不断调整其他大宗商品的出口关税。

2020年12月19日俄罗斯宣布,对废钢出口实施5%的关税。

2020年12月,俄罗斯决定对小麦、黑麦、大麦和玉米等粮食实行1750万吨的出口限额,对小麦征收每吨30.4美元的出口税,后又将小麦出口税提高至每吨60.59美元。

2021年1月起,俄罗斯把葵花籽和油菜籽出口关税税率从6.5%提高至30%,但不低于每吨165欧元。

2021年2月1日至6月30日,俄罗斯对出口大豆征收30%关税。7月1日之后已经调整为20%(但不低于每吨100美元)。

俄罗斯宣布从今年8月1日对钢铁、镍、铝和铜的出口征收至少15%的关税。

俄罗斯对一系列出口大宗商品征收高额关税,为的是达到下述目的:

第一,政府获得出口关税之后,增强了财政实力,有利于卢布汇率的稳定,卢布汇率的稳定有助于稳定国内的通胀;

第二,实施高额关税之后,就会让国内价格与国际价格脱钩,让国内价格实现相对稳定,最终稳定国内的通胀。

所以,俄罗斯对出口大宗商品加征高额出口关税的目的就是为了稳定自身的通胀率。

由此可以看到,俄罗斯目前已经陷入滞涨的境地,这就让通过提升利率打击通胀的能力受到了限制,利率手段下降到了次要地位,普京主要借助提升大宗商品出口关税来稳定国内的通胀。

另一个全球主要的大宗商品输出国巴西的情形与俄罗斯类似,在截止5月份的过去12个月中,巴西的通胀率已经达到了8.06%,基于打击通胀的原因巴西央行在2021年已经进行了三次加息,将利率从2%上调到4.25%。巴西通过加息打击通胀的道路注定也是曲折的,一季度的经济增长是1.2%(巴西的增长主要来自于出口及大宗商品价格上涨。到四月,巴西工业产值已经连续环比下跌了三个月),一旦加息继续下去,是否能将通胀打下去是不确定的,源于目前的通胀并不是由需求过热所驱动,而是由产业链断裂、货币贬值等诸多因素共同驱动,这种通胀的耐加息的能力很强,但不断提升利率却很容易将经济复苏的势头打下去,而与经济复苏直接相关的是失业率(目前巴西的失业率还处于14.7%的超高水平),一旦导致失业率继续恶化,就会给央行的加息行为踩刹车。

未来,巴西或也只能跟随俄罗斯的模式,通过给出口大宗商品加征出口关税来稳定内部的通胀。

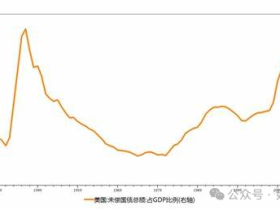

事实上,处于俄罗斯、巴西这种情形的国家有很多,当今世界上的绝大多数国家都处于滞涨(或类似滞涨)的状态中。美国也十分接近滞涨状态,一季度的经济增长是6.4%,但通胀在上半年处于高速增长的态势,见下表。

产业链紧绷或断裂、货币贬值等多种因素都在持续推高美国本土的价格,比如,汽车芯片短缺推动了二手车价格,疫情控制措施推高了远洋运输价格和大宗商品价格,为了推动经济复苏美联储进行大放水推动了房价和大宗商品价格,等等,也就是说价格的上涨受到多种因素影响,对加息的敏感性比较低。就因为推动经济复苏的需要央行才采取宽松货币的措施,当紧缩货币时,首先受到打击的必定是经济增长。另外一个方面还必须注意,在二季度美国各州陆续取消了疫情补助,到下半年疫情补助消失时才能真实看到美国经济复苏的真相。而且上半年物价高速上涨对居民消费能力的冲击将会在下半年集中体现出来,这必然会影响经济复苏。在这样的局势之下,美联储通过加息打击通胀的能力十分有限。今天,美国的通胀率已经超过了5%,远远偏离了自己既定的中期通胀目标2%,如果这种情形发生在过去,美联储早早就已经开始加息(2015年12月美联储选择首次加息时的通胀率尚低于2%),但现在却只能不断耍嘴。

基于全球目前的经济状态,就必然导致以下前途:

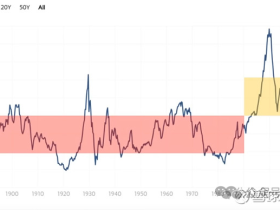

第一,形成通胀的根本原因是货币因素,但目前各国央行并不具备通过加息以打击通胀的能力(但各国之间会有所差异),或许通胀的发展态势在短期内会趋于缓和(即不会继续延续今年上半年的发展态势),但高通胀的态势肯定不会结束。源于加息的能力受限时货币贬值速度依旧,让高通胀走向长期化。

只有各国的经济增长达到过热状态时、或者通胀严重威胁到社会为稳定时,央行才会真正通过加息打击通胀,那时,利率快速提升就会让货币贬值的速度下降,通胀才会真正受控。

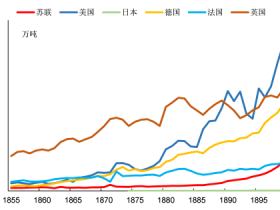

第二,由于目前央行不具备足够的通过加息打击通胀的能力,但各国内部通胀的长期发展又必然会导致社会动荡,各国政府就必须通过其他行政手段打击价格,此时,大宗商品出口国就有了更多的选择,俄罗斯的做法就会逐渐被更多的大宗商品出口国所采用,一旦巴西、阿根廷、美国等国采取同样的措施,优先保证内部的需求,就会紧缩国际上的大宗商品供给,不断推动大宗商品牛市,这种牛市可称呼为“普京牛”。但这种牛市对人们的生活没有丝毫的好处,所以更应该称呼为“普京牛屎”。

这其中尤其需要警惕原油。前文已经说过(6月30日《如松:小院,高墙,烛火;最后的晚餐撤走了》)原油的供需局势,由于在过去七八年中勘探投资萎缩,决定未来很多年的新增产能将甚少,但旧油田的产量会持续衰减,因此就有业内人士预计国际石油供应将以每年4.5%左右的速度下降,再加上美国拜登政府正在收缩原油开采,还考虑到很多国家基于环保因素已经在过去十来年中陆续关闭了煤矿(比如英国和德国已经关闭了所有煤矿),当世界各国采取优先满足内部需求的政策时(即像俄罗斯一样对出口征收高额关税),国际市场上就会爆发化石能源短缺。化石能源短缺就会造成农资短缺,形成粮食危机,飞速地推动粮价;化石能源短缺将造成石油煤炭价格暴涨,考虑到金属冶炼的主要成本就是化石能源,这将推动金属价格暴涨;化石能源短缺将导致石油化工产品短缺进而造成价格暴涨,等等,化石能源短缺会推动全面通胀,最终让全球的通胀失控。

我们正在面临的是一个超级通胀周期,也是一个超级滞涨周期,高通胀让人们的生存压力不断加大,生活日趋艰难。当通胀威胁到社会稳定以至于央行不得不快速提升利率打击通胀时,利率将快速上升到不可思议的水平上,人们在过去四十年中形成的“资产信仰”就会破灭。

评论