不知道朋友们有没有这样的体会,我们正生活在一个空前的时代,时代邮轮正漫无边际地行驶在完全未知的海域。

为什么这么说?

次贷危机之后的世界到底是一个什么样的世界?应该是一个超级通货紧缩的时代,但这并未被多数人所认识。

您可能说,次贷危机之后虽然通胀低迷,但物价总体上依旧处于涨势,何来通货紧缩?说这样的话可要拿出证据。

我的证据就是次贷危机之后,全球的货币政策进入了数千年人类文明史上唯一的一次零利率、负利率时代,这种超级宽松的货币政策之所以能在这个时期出现,目的当然是为了抵御超级的通货紧缩,缘于货币宽松与通货紧缩永远是伴生关系。如果没有抵御通货紧缩的内在要求却使用这种空前力度的货币宽松政策,通胀早已经飞上天了,大多数社会都会在恶性通胀的冲击下内战不休、动乱不已。

价格的一端是商品,一端是计量单位(货币),比如一斤大米等于多少美元就是这个含义。通货紧缩会导致物价下跌,可当计量单位越来越小(货币加速贬值)时,就可以掩盖物价的下跌。所以,本轮的通货紧缩之所以未出现明显的物价下跌(与1929年之后的大萧条表现的不一致),仅仅是被加速贬值的纸币掩盖了而已,这就是零利率、负利率之所以出现的背景。

有经济学家说,次贷危机的冲击可类比于1929年的大萧条,如果透过上述现象看本质,确实有一定的道理。

负利率的出现彻底打碎了人类的常识,颠覆了千百年来商业金融的运行逻辑,资本市场和整个社会走向了一个没有历史经验的时代,让时代邮轮驶入了完全未知的海域。

下述时间点注定被人类经济史所牢记:

2008年,为了抵御次贷危机的冲击,美联储将利率降低到零,并开创了量化宽松。据说这是伯南克对大萧条研究的结果,只有量化宽松才能抵御次贷危机所带来的冲击。

2012年7月,丹麦打响全球负利率的第一枪,七天定期存款利率为-0.2%;

2014年6月,欧洲央行将隔夜存款利率降至-0.1%,开启了欧元区的负利率;

2016年1月,日本央行跟进,将超额准备金利率降至-0.1%;

2019年9月,欧洲央行将存款利率降低至-0.5%;

为应对新冠疫情的冲击,美联储在2020年3月再次将利率降低到零,并迅速实施了约4万亿美元的量化宽松。日本推出了一项占日本GDP总规模40%的超级刺激方案。欧盟委员会则公布总值达7500亿欧元的复苏计划。

超级宽松的货币政策实际就是加速开动印钞机印钞,货币像钱塘江大潮一样涌入了全球的经济金融体系,虽然抵御了通货紧缩,但长期低利率和过量印钞的后果也是明显的,那就是价格泡沫充斥在经济领域的各个角落:

第一,当然是债券市场,这是全球规模最大的资本市场。

以往的金融逻辑是,我们通过购买国债将钱借给国家,国家需要支付利息,这里的天际(天花板)就是国债的零收益率(零利率),即国家收到钱之后不用付利息,这显然已经是天际。

但现在天际(零收益率)已经被突破,负收益率债券已经比比皆是,比较典型的是德国十年期国债:

目前,德国十年期国债收益率运行在负收益区间,相当于如果您想把钱借给德国政府,德国政府会告诉你说,你要支付利息!无论你是否懵逼,这都是客观事实。负收益率现象并不仅仅局限在德国,还遍布日本、瑞士、丹麦、瑞典等很多国家。

纸币天天都在贬值,但借钱给别人时自己还要支付利息,自己就受到双重损失,这违背常识。更悲哀的是,很多人已经忘记这是违背常识的。

已经突破天际的债券市场是全球泡沫规模最大、最严重、最集中的地方。

第二,当然是楼市和股市。

人们熟知的是,利率是资产价格的天花板,但利率降低到零甚至负数的时候,天花板消失了。天花板消失之后,理论上楼价和股价就没有了顶,这是人类追求的“理想”。这种“理想”状态虽然目前尚未在楼市实现(根源在于民间的真实利率水平不可能降到零或负数),但有些城市的房价收入比已经达到三、四十倍,也就是说劳动者劳动三、四十年而且不吃不喝才能购买一套房,这违背了常识(源于如果吃喝的话,人们一生都买不起房子,当购房人过世之后就失去了还本付息的来源,这种价格就违背了常识),这种价格也已经非常接近“理想”状态。如此也就诞生了这样的现象,买房已经成为信仰,人们相信房价会永远上涨,对理想的追求孜孜不倦。

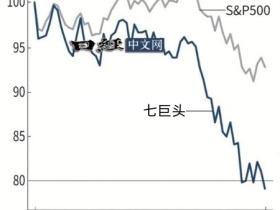

股市也是如此,市梦率已经是稀松平常的事情。

沸腾状态的债券市场、楼市和股市,都是通过超级宽松的货币政策抵御通货紧缩所带来的副产品。

虽然可以以“泡沫”来表述现在的债券、楼市与股市,但泡沫却未必会马上破裂。比如,如果美联储未来也跟随欧洲央行执行负利率,欧日央行的负利率继续加深,泡沫或许就还可以继续下去。

但今天,对泡沫形成绝杀的时刻很可能正在逼近,原因如下:

第一,任何能源危机的时代都是高利率时代。

人类社会的供给能力本质是由能源决定的,在能源危机(短缺)的时代,供给就成了瓶颈,通胀就会不断走高,高利率就会到来,这也是常识。

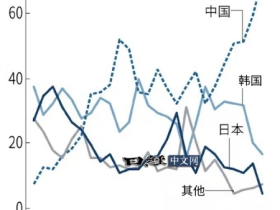

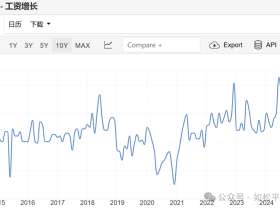

第二,下面的两张图分别是德国的PPI、CPI历史走势图,可以让我们对问题的认识更加形象与深刻。

从图中可以看到,德国的PPI已经达到1973年第一次石油危机时的水平,超过了1979年第二次石油危机时期的水平!考虑到现在的价格是供给端推动的,而且能源危机的重头戏——石油危机还未明显显现(美国库欣原油库存正在不断走低,原油危机正在走来),虽然短期数月的通胀数据或有波动,但以一两年的眼光来看,CPI会不断追赶PPI加速向上。

目前德国的十年期国债收益率还是负数,一旦目前的CPI持续追赶PPI并达到1973年第一次石油危机时的水平,国债收益率是否也需要向那时的水平挺近?当时德国十年期国债收益率高达10%(参看第一张图)。而国债收益率就是利率的另外一种表现方式。

你一定觉得这也太匪夷所思了,我也觉得这是匪夷所思的事,但这是我们的眼睛客观观察到的事实。

天花板消失时形成泡沫,天花板回归时泡沫当然要破。如果利率骤然升高至1973年第一次石油危机的水平,那就是骤然破裂。

上述无非是为了说明一两年内资金利率很可能会急剧上升。可客观的要求是,央行的名义利率又决不能急剧上升,这会带来以下问题:

第一,当德国的CPI急剧上升之后,必然会引爆社会危机,游行示威、打砸抢都少不了,极右崛起也是必然,这会逼迫欧洲央行以加息打击通胀,与德国情形类似的低地国家(荷兰、比利时等)都有同样的要求,否则在社会危机的巨大压力下它们就只能退出欧盟。

可一旦欧洲央行加息打击通胀(这种加息肯定是快速的,利率要超过通胀水平,只有如此才能真正打击通胀),欧元区各国的国债收益率就会急升,意大利、希腊、西班牙、葡萄牙等高债务国家的利息支出就会急升,而且他们的债券还会失去最后一个买家(目前欧洲央行几乎是意大利等高债务国家债券的最后买家,而加息是央行抛售债券的过程),这些国家的政府只能立即躺平。

此时,欧洲央行就被逼入了境地,在德国(低地国家)和意大利等国之间无法调和。

在此本人必须强调,欧盟已经到了比英国脱欧还要危险的时候,欧盟分裂、解体的威胁再次降临,这本质是欧元纸币的信用危机。

第二,其它央行敢于快速提升利率打击通胀吗?

东方和英美系国家的房地产已经持续走牛了很多年,人们还在追逐房市的“理想”,当央行将利率快速提升至接近1973年石油危机的水平时,房地产、银行体系将立即会爆发严重的危机,此后立即就会衍化成财政危机和纸币的信用危机。

英美系国家与欧洲国家一样也都面临严重的债务问题,比如美国政府的债务率已经达到135%以上,2021财年美国政府的预算财政赤字高达2.77万亿美元,预算总支出为6.82万亿美元,赤字已经占到总支出的40.6%,这意味着美国政府的债务率还处于快速上涨的轨道上。债务率本身已经处于绝对高位、趋势还在快速向上,此时一旦央行快速提升利率,债务利息的账单将像洪水一样淹没拜登,拜登只能立即躺平!

所以,这些国家所面对的问题与欧元区并无差别,一旦快速加息打击通胀,房地产泡沫破裂加上债务利息支出的快速上升,将彻底摧毁这些国家的财政体系和主权货币信用体系。

所以,市场要求央行快速加息,但各国央行又决不能快速加息,甚至目前都不敢提“加息”这两个字——这就是美联储主席鲍威尔的心态。

鲍威尔本月议息会议后在记者会上发表了讲话,中心就两个意思:第一,按计划缩减购债,这是预期之内的。通胀到了今天这个位置如果还不能通过缩减购债来表达一点姿态,估计明天早晨他都不敢出门了,因为民怨在不断积累。第二,只有通胀恶化的时候才会考虑加息。这句话的意思明显是说加息还不在目前的考虑范畴内。至于他说通胀恶化后会考虑加息,核心是什么才叫“通胀恶化”?以中期通胀目标2%为准绳,现在的5%以上已经算是严重恶化了,但如果以10%为准绳,现在还早哪,所以这个问题根本没答案。我个人的判断是,无论2%还是10%,任何数字都不是鲍威尔判断通胀已经恶化的准绳,只有民怨沸腾、美国人举起了手中枪的时候,才是鲍威尔认定的准绳。

他只能选择这个准绳,美国政府高昂的债务让他只能这么选择。

到这里你可能问了,既然央行目前并不敢加息打击通胀,甚至美联储都不考虑加息,标题又为什么又是绝杀?

第一,央行不加息,不代表市场利率不上涨。

比如,当通胀不断上涨时,银行就需要提升贷款利率,为的是提升储户利息。如果不能跟随通胀提升储户利息,储户的实际亏损就会不断加大,存款就会不断损失,当存款不断流失时,银行就面临流动性枯竭、进而倒闭的威胁。

当银行跟随通胀提升贷款利息之后,市场的利率就上涨了。

在东方,民间资金可以反应真实的利率水平,通胀水平越高,高利贷的利率也越高,反应也是市场利率的上涨。

当市场利率快速上涨时(天花板回来了)就会刺穿资产价格泡沫,形成绝杀。

第二,当市场利率不断上涨时,国债收益率当然也会不断上涨,高债务的政府就会被利息账单所淹没,央行该怎么办?难道自己亲眼看着政府进入坟墓吗?

此时,央行唯一的手段只能是自己进场来控制国债收益率,给政府续命。国债收益率是市场上的主要利率之一,当央行自己控制国债收益率的时候,意味着央行的名义利率与通胀的要求彻底脱节(通胀上升要求央行的名义利率上行,这是央行抛出债券的过程;但央行控制国债收益率却需要买入债券,这与通胀的要求相反,这本质就是央行违约),这与尼克松1971年宣布脱离金本位具有一样的含义、

这种做法就是公开宣布主权属性的纸币违约(美元违约 )!上次美元违约(脱离金本位)之后的故事已经不必赘述,今天各国政府的债务比那时严重的多,所以本次违约之后的故事会比那次还要轰轰烈烈,纸币贬值的速度与幅度比那次还要猛烈。

核心是——这是一个对主权性质的纸币进行绝杀的大时代!因为在次贷危机后和新冠疫情爆发后各国央行肆意印钞(抵御危机),这是对货币信用的肆意破坏,也就决定对纸币的绝杀时刻必然到来!

如果十年后全球多数的纸币都“日元化”“韩元化”(众多不发达国家和发展中国家会频繁换币并爆发持续的恶性通胀),也不要奇怪,这是时代使然。

今天谈论的只是一点思路。

评论