土耳其总统埃尔多安近年来一直都是世界上的风云人物,源于他有很多违背常规的政策主张。

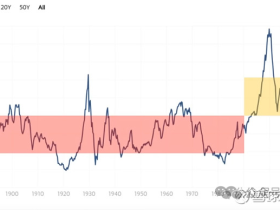

2013年以来土耳其货币里拉在持续贬值,今年更加速贬值(下图),很多经济学家认为这是埃尔多安奇葩的金融理论导致的结果。比如他认为加息并不能抑制通胀却会摧毁经济发展,只有降息才能压制通胀并发展经济,这有违人们的正常思维。今年以来土耳其的通胀率一直在20%附近,按传统的经济学理论就应该提升利率来抑制通胀的发展,但埃尔多安反其道而行之,为了贯彻自己独特的金融理论不惜连续解职央行的行长、副行长,推动央行降息,结果导致土耳其里拉汇率不断跳水。

这其中的真相是什么?

在通胀高涨时期还要降息,原因并不是埃尔多安的金融思维太奇葩,或者说这只是外在的假象。真实的原因在于债务,是土耳其的债务决定了埃尔多安的奇葩思维和土耳其央行的降息行为。

这事得从次贷危机说起。

2008年的次贷危机本质就是债务危机,即美国房地产的垃圾债券出现了大规模的违约。

根据对美国1929年大萧条的研究,美国经济学家费雪在《繁荣与萧条》一书中就提出了“债务—通缩”理论,即过度负债和通货紧缩相互增强,最终让经济陷入萧条漩涡以及债务危机之中。这个理论比较容易理解,过度负债导致消费主体(家庭)的消费能力下降,消费主体(家庭)就需要削减支出、减少购买行为,这就导致企业的营业收入和利润下降,进一步就会出现流动性危机,企业就只能进行裁员并选择降价出售商品与服务(满足流动性要求),而裁员又会导致消费主体(家庭)消费能力的进一步下降,然后又会导致企业新一轮的裁员与降价,这就是萧条与债务危机不断深入的过程,当然也是市场出清的过程。

今天的世界使用的是纸本位的货币,即便将其美名为主权货币也改变不了纸本位的本质,它就是大家手中的纸币,这种货币的最大特点就是可以无限量发行。次贷危机爆发后,美国不愿意陷入1929年那样的萧条与债务危机的漩涡之中,拒绝以这样的方式进行市场出清,所以就使用量化宽松的手段来应对,本质是通过央行无限印钞购买债务来减轻市场的债务负担,恢复市场的消费能力,名义上说是为了拯救经济。

这就形成了一个难得的低利率时期。根源在于次贷危机爆发让物价有强大的下跌压力,虽然美联储等央行执行量化宽松政策将大量的钞票投入到市场中,但利率却可以维持在极低的位置,这就是零利率和负利率,这是人类数千年经济史上的“奇迹”。

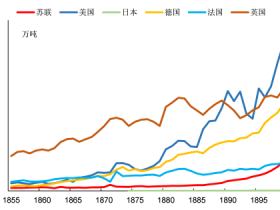

此时,市场中有取之不竭的资金、利率又维持在人类经济史上的低位,当然就导致次贷危机之后各国债务率的暴涨。各国的投行对此都有详实的报告,不必赘述。

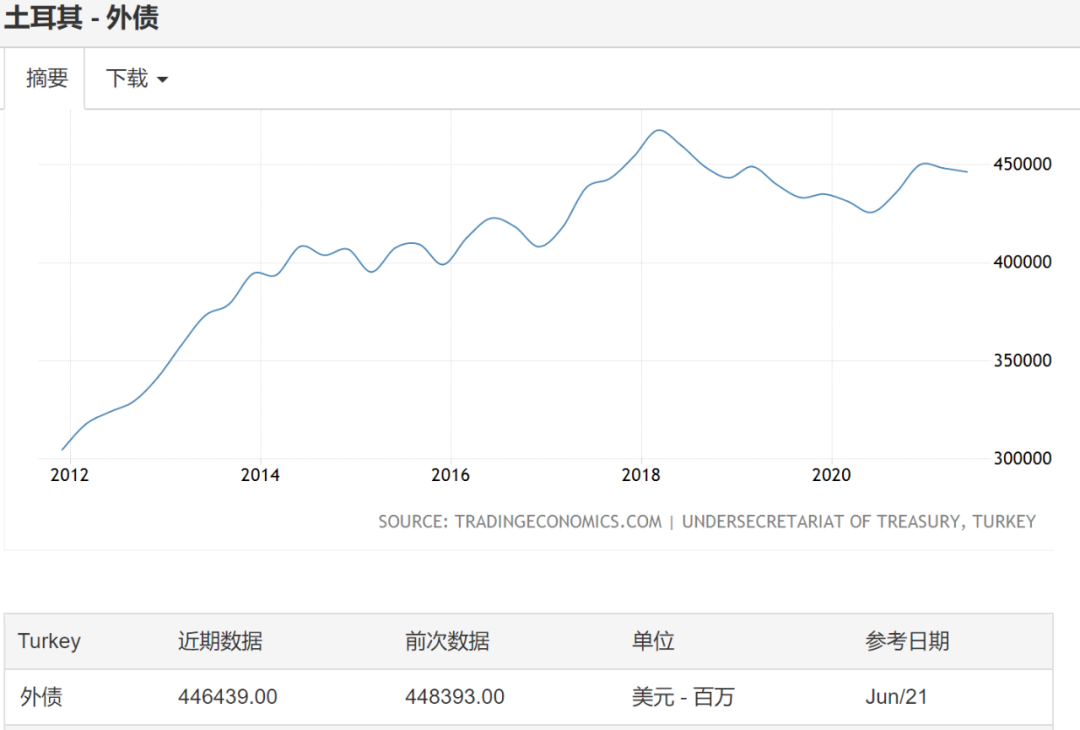

但各国加杠杆(加债务)的重点不同,有些国家是政府债务率暴涨(典型的是美国)、有些国家是企业和家庭债务率暴涨(主要是权威型国家),有些国家是本币债务规模暴涨,也有些国家则是外债规模暴涨,而土耳其主要就属于最后这一种(参考下图)。到今年,土耳其的外债规模已经达到4464亿美元,是去年GDP的62%!

次贷危机之后,各国央行用大印钞救市,本质是用更大的债务泡沫拯救前一个债务危机。既然央行肆意向市场中投放货币、债务规模更大,庞大的债务很快就会抑制经济增长,然后就进入滞涨阶段。但基于各国的具体情况不同进入滞涨的时间点会有所差别。上述这一点很好理解,既然次贷危机之后各国央行拒绝通过“萧条-债务危机”的通缩模式进行市场出清,市场就只能选择另外一个出清的方式——恶性通胀!(至于恶性通胀让市场出清的原理已经在《如松看货币之道》中介绍过,不赘述)

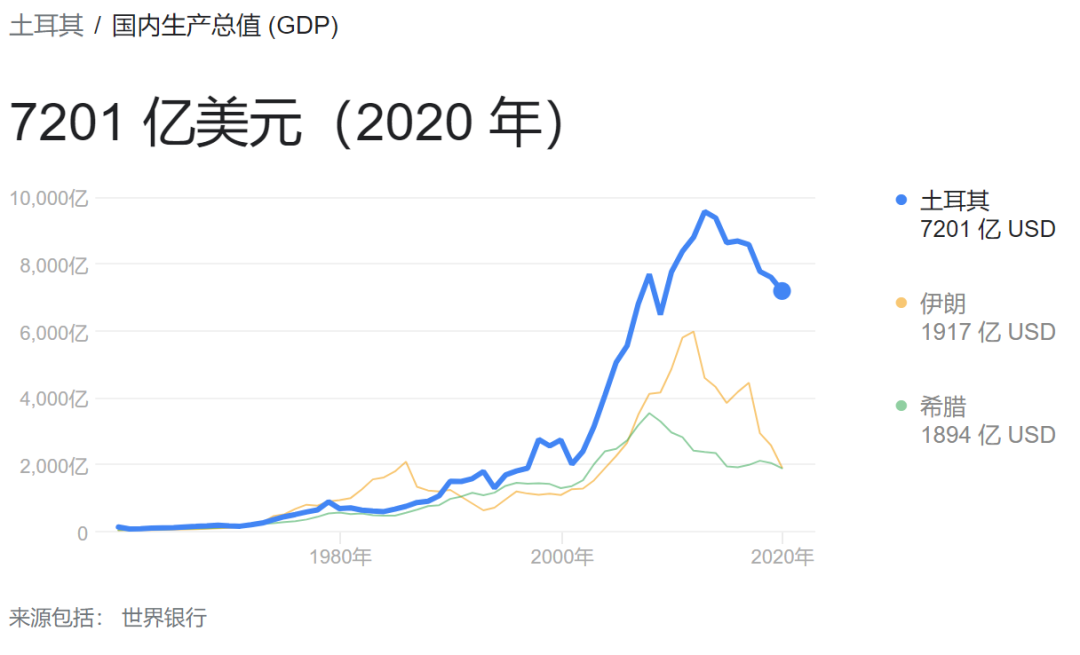

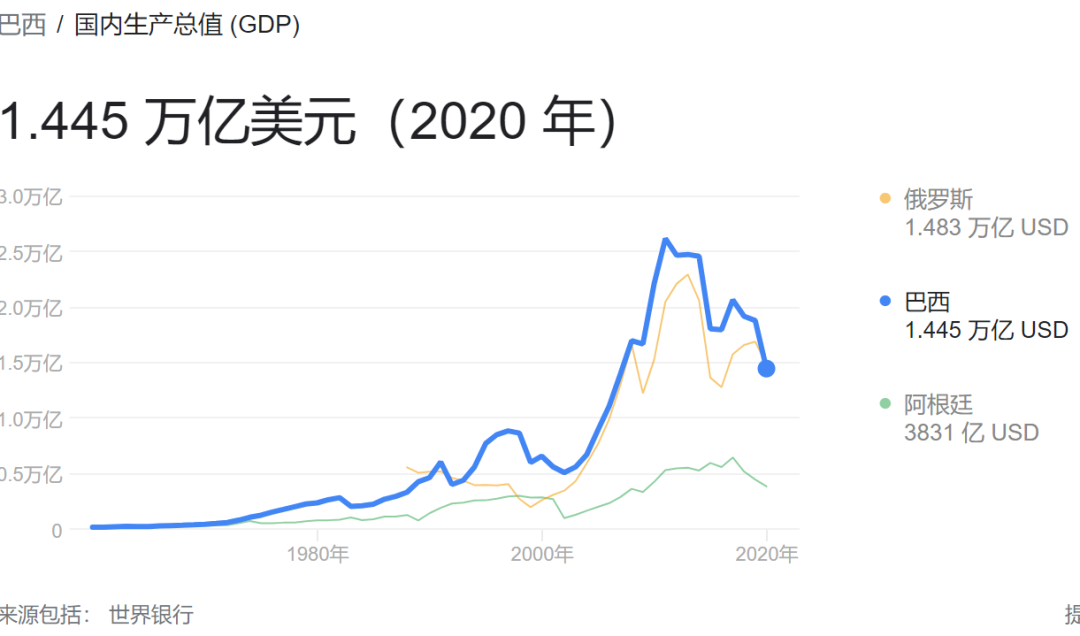

土耳其在2013年就陷入了滞涨,这个陷入滞涨的时间点与委内瑞拉、巴西、阿根廷、俄罗斯等国陷入滞涨的时间点非常接近,见下图。其实,其他各大国的经济增速也都从这个时间点开始出现明显下滑,意味着在逐渐滑入滞涨的轨道,不必细说:

随着滞涨的不断深入,土耳其以美元核算的经济规模不断萎缩,土耳其外债的压力就越来越大,让外债债务率连续上升。此时土耳其要维持外债不违约就只能持续消耗外汇储备,导致土耳其从2013年之后的外汇储备规模不断萎缩,见下图。到今年初期,土耳其的外汇储备已经只剩下区区400多亿美元,要维持外债的可持续流转就越来越难:

要注意的是,土耳其长期都是一个贸易逆差国家(参考下图,土耳其一直都存在贸易逆差),外债债务不断上升、外汇储备规模不断萎缩而逆差不断持续,土耳其的债务压力就会不断加剧;同时,美元即将进入加息周期,这意味着土耳其外债的还本付息压力将迅速放大,如果以目前这样的状态持续下去,四百多亿美元的外储挺不了多长时间,土耳其很快就不得不进行外债违约。

经过修宪之后土耳其总统的权力已经高度放大,现在的埃尔多安即便还不是一言九鼎,至少已经是七八鼎,一旦外债被动违约,土耳其汇率就会无序暴跌,通胀就会迅速失控,这对埃尔多安的政治声誉肯定是灾难性的打击,更无法获得总统连任(土耳其在2023年就将进行大选)。

既然埃尔多安总统的权力已经高度集中,就可以随意罢免央行的任何人,然后用自己奇葩的金融理论逼迫央行贬值里拉就成了他唯一的选择,目的是通过可控的货币违约(即里拉贬值)来避免外债违约。

里拉贬值,土耳其韭菜的消费能力下降,进口就会萎缩,汇率贬值之后出口竞争力就会增强,就会改善贸易盈余,就可以积累更多的外汇以应对外债。到今年三季度,土耳其出口同比增长25.6%,而进口下降8.3%,这就是埃尔多安要达到的目的。

为什么埃尔多安不能直接贬值里拉、而是要发明一个很奇葩的金融理论达到贬值里拉的目的哪?这些债务的形成大多与埃尔多安过去所推动的大基建活动有关,这是埃尔多安的“政绩”,如果告诉土耳其人为了这些债务需要大幅贬值大家手里的货币购买力,就必然会激起民愤,埃尔多安的政治生命也就到头了。

发明很奇葩的金融理论,就是为了实现有序贬值以应对债务危机,稳定自己的政治权力。

因此,任何人如果认为是埃尔多安奇葩的金融理论导致了里拉的加速贬值,这只能说明自己已经被埃尔多安忽悠了。

即便使用奇葩的金融理论进行里拉贬值,可如果让里拉持有人彻底丧失信心也一样会导致的贬值失控、进而出现无序贬值,这是埃尔多安不准许的。所以他最近又使用更奇葩的办法来稳定里拉汇率,通过财政支出给货币持有人手中的里拉提供贬值补偿,这意味着里拉的购买力可以暂时稳定下来,汇率也就可以暂时稳定。但是,引发里拉贬值的根源是债务(外债),现在通过财政支出给里拉持有人进行补偿,必然会快速放大财政债务(内债),这当然是里拉在未来继续贬值的动力所在。源于只要土耳其的外债问题得不到化解,贬值这条路就还要继续走下去。现在埃尔多安通过财政支出稳定汇率的手段就是在为未来的继续贬值服务,环环相扣。

精彩!

但这只是“术”这个层面的精彩,根本问题并未解决。土耳其大选之后(甚至大选之前)里拉就会继续贬值,数年之内外债违约、十年以内换币已经基本成定局。当然,在这些过程中伴随土耳其人的必然是此起彼伏的恶性通胀。

次贷危机之后,各国政府都拼命加债务,无论这些债务的侧重点是集中在家庭、企业还是国家财政身上,也无论这些债务是内债还是外债,未来这些政府都会走埃尔多安的道路,都需要推动货币加速贬值,只是贬值的路径有所不同而已。

美国已经在追随埃尔多安的脚步!

次贷危机之后美国政府的债务率暴涨,债务上涨的趋势无论是奥巴马、川普还是拜登时期都不曾停止,此时如果继续维持低通胀环境,财政最终就会不堪重负,引爆债务危机并导致美元的无序贬值。但如果让经济运行在高通胀环境下就会截然不同,此时名义GDP增长率(通胀率+实际GDP增长率)会很高,与低通胀相比政府的财政收入增速就提高(财政收入增速与名义GDP增速正相关),然后再由美联储控制美债收益率在比较低的位置以压制美国政府的利息支出,这就会给美国政府提供更大的财政腾挪空间,缓解美国政府的债务压力。

当美国经济运行在高通胀环境下时,美元的购买力不就是在加速丧失吗?美元不就是在加速贬值吗?这与埃尔多安的做法又有多少差别?丝毫没有。拜/登与埃尔多安两位老人家偷偷干的是一模一样的事,这背后都是债务惹的祸!

今天,人们不断批评美联储和鲍威尔收缩货币的脚步太慢,让通胀成患,这是典型的后知后觉,一年多以前鲍威尔就告诉了人们他会这样做,当他将美元的中期通胀目标2%调整为美元的中期平均通胀目标为2%时,实际就已经打开了通胀的天花板。因为即便今天的通胀是10%或更高,如果未来的通胀是负数(这是谁都不知道的事),平均起来也可以在合理范围内,所以现在的10%或更高也就变成是合理的。这相当于他在去年就已经告诉了全世界自己将放弃美元的中期通胀目标,美元要加速贬值,目的就是应对美国政府的高债务问题。至于全世界是否听得懂这些“人话”,那就不是美联储和鲍威尔的问题,而是世界的问题了,不是吗?

现在已经是“文明”世界,耍赖也要用“文明”语言,鲍威尔使用的就是这种“高级”语言。

次贷危机之后,拼命加外债的土耳其已经变成了土鸡,通胀如火如荼;拼命在财政上加债务的美国(以及欧元区)正在紧追埃尔多安,通胀正呈现燎原之势;其他(通过楼市泡沫)给家庭、企业、财政拼命加债务的国家,无论现在看起来是多么“浓眉大眼”,都会追随埃尔多安的脚步!只是衍化路径有稍许差别而已,就从2022年开始。

再重复一遍,既然各国央行不愿意以“萧条-债务危机”的模式进行市场出清,基于纸本位货币可以随意印刷的特点使用量化宽松(加债务)的手段对此进行抵御,市场最终就只能通过恶性通胀进行出清,这是唯一的“出气口”。

评论