目前机构的主流意见是预计美联储将在明年加息三次,个别机构预计会加息四次,加息幅度是75-100个基点,还预计从明年年中前后美联储将开始缩表。有人认为在美联储加息缩表的推动下今年的美元指数将上涨,基于美元指数上涨进而推断通胀、股市和楼市、大宗商品价格走势,等等。

美联储加息,美元指数就一定会上涨吗?

历史经验告诉人们,不是!基于美联储加息会推动美元指数走强进而推断出的其它结论就都不靠谱。

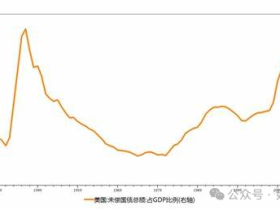

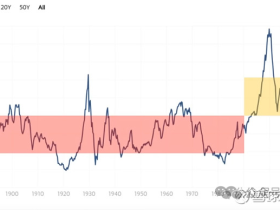

1970年之后,美联储共有8轮较为明显的加息周期,分别是1971-1973年、1977-1980年、1984-1985年、1988-1989年、1994-1995年、1999-2000年、2004-2006年、2015-2018年,可以看看这些加息周期中美元指数的涨跌规律,参看下图。

由图中可以看到,在1971-1973年、1977-1980年、1994-1995年、2004-2006年的加息周期中,美元指数下跌,尤其是七十年代的两次加息周期和2004-2006年的加息周期,美元指数是暴跌走势;1984-1985年、1988-1989年、1999-2000年、2015-2018年的加息周期中,美元指数都是涨势。在上述8次加息周期中,美元指数涨跌的次数各一半。所以,依靠美联储加息来推断美元指数的走势,跟赌场掷骰子差不多,认为美联储加息美元指数就会走强、进而推断各种资产走势就是毫无依据。

总的来说,如果美国经济内生性增长的动力强、经济健康发展时,美联储的加息行动说明经济增长过于强劲(过热),带来的结果就是美元走强,1984-1985年、1988-1989年、1999-2000年基本都属于这种情形,虽然2015-2018年的加息周期中美国经济增速比较低,但通胀也非常温和,经济复苏的势头比较稳健,在美联储加息过程中美元指数也出现了升势。

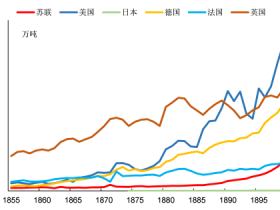

美联储加息导致美元指数下跌的时期,美国经济都存在严重的问题。1971-1973年、1977-1980年,美国经济处于滞涨周期,这一时期的美联储采取加息措施主要是源于通胀恶化而不是经济发展速度过于强劲;1994-1995年刚好是苏联解体之后,苏联解体意味着美国成为唯一的霸权国家,也就意味着整个世界进入了和平时代,为了在全球寻找更好的投资机会(企业和金融机构将自己的产能和资本进行全球配置)美国资本就会加速向全球流动,美联储的加息行动改变不了这一态势,导致美元走低;2004-2006年是美国资产价格泡沫形成并逐渐达到顶峰的阶段,是丧失经济增长动力的过程,随后就爆发了次贷危机,加息导致美元走低也可以理解。

但上述推导都是马后炮,但现在我们希望当马前课,今天让美联储采取加息行动的主要动力是美国经济增长的势头过于强劲还是源于通胀恶化所迫?

到2021年12月美国的工资增长率是4.7%,通胀率是7%,这意味着美国劳动者工资收入的真实购买力下降了2.3%。事实上自拜登政府上台以来虽然劳动者的工资在高增长,但扣除通胀因素之后的真实购买力却一直都在萎缩。美国经济增长的约七成是依靠消费增长所驱动,当疫情期间所发放的财政补助对消费所带来的刺激效应消退之后,消费对经济增长的驱动作用就会下降,虽然美国政府希望通过借贷投资基建活动弥补消费驱动力之不足,但这种情形下美国经济增长的前景或许也称不上光明。

虽然12月美国的失业率已经来到3.9%的低水平上,从数据来看已经实现了完全就业,也确实出现了劳工短缺的迹象,但12月的就业参与率(61.9%)已经比疫情之前低了1.5%,源于疫情期间部分劳动者因各种原因无法出门工作,这说明真实的就业状况并不像数字所反应的那么好,明显低于疫情之前。

所以,基于美国的通胀率已经上升到四十年来的高位,美联储本轮加息的主要驱动力应该是通胀压力为主,经济指标、就业指标为辅。

目前美国的通胀成因来自何方?

首先是全球产业链断裂;其次是疫情爆发之后美联储的大放水(美联储的资产负债表在疫情前后已经翻倍)。全球产业链断裂所推动的通胀,对美联储的加息并不敏感,同时还要注意到,美国的通胀高速发展已经推动工资高速增长,而工资高增长就会再次作用于通胀,就会形成工资增长-通胀互相推动的魔鬼循环,此时,常规加息行动对通胀的抑制能力存疑。

多年来,货币经济学家约翰·泰勒的货币政策规则一直都是全球央行的指南。他在刚刚举行的美国经济学会年度会议上表示,美联储“远远落后于”曲线,根据假设,他表示美国的联邦基金利率应该在3-6%之间,而不是美联储目前接近零的水平。换个角度来理解,美联储现在执行的政策就是在纵容通胀,这显然是为了美国政府的债务要求,未来它是否有能力真正打击通胀就是值得商榷的。

此时,美联储的加息行动会首先打击通胀还是首先打击到经济增长?这就决定美元指数的走势:

如果首先打击通胀,而经济增长能保持稳定,美元指数就有望迅速上行。这比较容易理解,经济增长稳定意味着美元的名义投资收益率稳定,而通胀下降意味着美元的真实投资收益率上升,此时美元的价值上升,美元指数就会上涨;

如果加息对通胀的抑制作用有限而经济增长却首先走向低迷,美元指数就会下跌。这刚好与上述情形相反,经济走向低迷意味着美元的名义投资收益率下降,而通胀稳定意味着美元的真实投资收益率下降,美元的价值下跌,美元指数就会下跌;

如果经济增长快速下滑而通胀继续上行,这意味着美元的价值暴跌,美元指数就会遭遇1970年代两次加息周期那样的大甩卖,让美元指数出现崩跌。如果出现了崩跌的态势,考虑到美元指数的低点从1980年、1992年到2008年是越来越低的态势(见上面的第二张图),就应该警惕未来是否会出现新低。

这实际就是谁先死的问题,如果通胀先死,美元指数上升,如果是经济增长先死,美元指数就会下跌,如果出现滞涨美元指数就是崩跌。1972、1973年美国的通胀率分别是3.27%、6.18%,经济增长率分别是5.26%、5.65%,看起来加息的环境是成熟的,美联储的加息行动带来的是什么结果哪?1974、1975年美国的通胀率继续发展为11.05%、9.14%,而经济增长率却回落到-0.54%和-0.21%,这是典型的滞涨,美联储的加息没把通胀搞死,却先把经济增长搞死了,这是这一时期的美元指数出现崩跌的根源。

美联储的本次加息,现在看来让美元指数出现崩跌的可能性还并不大,源于目前还看不见类似1973年那样的石油危机(如果因世界各地的地缘矛盾恶化导致国际油价飙升、或有主要经济体因抗疫的需要再次进入全面封锁状态导致全球产业链集中断裂,就另当别论)。可观察国际石油市场的态势,这种可能性又无法排除,源于欧美实现能源转型之后(欧盟已经宣布2030年禁止燃油车上路),无论中东还是俄罗斯都将失去最主要的收入来源,整个国家将陷入绝境,所以就不能排除它们在近几年采取剧烈行动将油气价格推升至不可思议的水平;而且拜登政府的主要经济政策(加大借贷进行投资)本身也是通胀的强大动力,所以这种可能性就无法排除。但如果押注美元指数会因美联储的加息而上涨,得手的可能性更小,源于目前的加息主要是由于通胀所迫,而目前通胀的成因对常规的加息并不太敏感,此时更可能先伤及经济增长导致美元价值下跌。

另外一点也必须注意,今天的局势与上世纪70年代又有所不同,那就是今天欧元区内希腊的债务率已经高达200%以上,意大利也超过了180%,西班牙、葡萄牙等国的债务压力也是山大,一旦欧元利率开始上升这些国家会否违约?如果欧元区爆发债务危机就会改变美元指数的走势。

综合来说,美联储本次加息周期对美元指数的影响应该是偏空。既然基于美国政府的债务要求美联储在纵容通胀,而通胀不断发展就必然会伤及经济增长(工薪购买力下滑就是伤及的方式),再加上全球产业链断裂所带来的通胀对加息并不敏感,所以,加息之后首先受到冲击的就应该是经济增长,对美元的价值就是偏空的。

评论