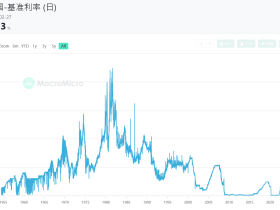

日本政府是当今世界的主要国家中债务率最高的政府,俄乌战争爆发之前日本的十年期国债收益率最高已经上升到0.226%,是2016年以来的新高水平。俄乌战争爆发之后,基于避险效应推动让日债收益率出现了一定幅度的回调。

几乎所有人都清楚,当今世界已经进入了对抗时代,在这样的时代常备军数量必须大规模扩张,预计各国军队规模至少需要扩大一倍以上(这是保守预计),而战争与军备竞赛都是无法避免的,俄乌战争只不过是最新的演练而已。无论常备军规模的扩大、战争还是军备竞赛都要求政府快速扩大财政支出。

俄乌战争正在进行时,二战之后德国军费占GDP的比例一直在1%左右、甚至多数时间还低于1%,但俄乌战争爆发之后,德国已经切身感受到了国家安全所遭到的威胁。总理朔尔茨立即宣布释放1000亿欧元的资金用于对其装备不足的军队进行更新换代,同时将军费占GDP之比提升至2%。美国国会要求美国政府至少将军费增长率提升至弥补通胀率之后的5%,即保持军费的实际购买力年增长5%(去年的通胀年率是5.7%,意味着今年的军费增长率就需要达到10.7%)。

这是划时代的转变,说明主要国家的军备竞赛已经开始。

同时,经济全球化之后世界主要国家(欧美日)热衷于将产业基地外置,新冠疫情爆发之后各国都不同程度上出现了关键物资短缺,国家安全已经遭到威胁。同时,一旦战争爆发而自身的产业链尚处于对方国家内部,这就是自己找死的节奏。从疫情爆发之后美日已经开始推动产业链回迁,俄乌战争爆发后,各国政府必须以非常规手段加大力度推动产业回迁、重建自己的产业链。

常备军规模的扩大、军备竞赛与战争、产业回迁与重建都涉及到国家安全,是政府必须面对的任务,这就让政府财政支出的压力空前加大。

另外一方面,由于欧美央行长期执行零利率或负利率政策,推动各国政府的债务率上升到极高的位置(事实上企业和家庭的债务水平也被央行的零利率政策推动到了极端高位),这是这个时代最鲜明的特色。这导致除德国之外其他各主要国家的政府债务率基本都已经达到100%以上,而日本更已经高达约240%,这是高危水平。

当通胀不断升温、央行被迫上调利率时,政府的债务利息支出就会飞速膨胀,此时就要求政府严厉地紧缩财政支出以避免主权债券直接违约。如果欧美日政府直接进行进行主权债违约,政府就无法在市场上筹资,财政就会立即枯竭,政府就只能停摆,这是难以承受的。

这就形成了一对无法调和的矛盾:一方面因军事、产业链重建的压力让政府必须快速扩大财政支出,这是刚性的任务,一方面在通胀不断发展之后由于高债务压力又要求政府必须紧缩财政支出,政府如何解决这对矛盾?

在发达国家中日本政府拥有最高的债务率,须首先面对上述矛盾。所以日本央行根据其曲线控制政策要求10年期国债收益率的波动区间为-0.25%至0.25%。当达到上限时日本央行就要进场压低政府债务收益率,日本央行将这种行为定义为计划外购债。

日本央行之所以制定这样的政策当然源于必须控制政府的债务利息支出,只有如此才能让政府有财力推动涉及军事、产业链重建、外交等国安工作。

一般来说10年国债收益率反应的是通胀预期,当央行不得不控制收益率的时候,10年期国债收益率就与通胀脱节。

…………

以前说过下述类似的话题,这世界上有几种黄金?又到底有多少黄金?

您可能会说,这是个混蛋问题,世界上只有一种黄金,这是尽人皆知的事情。确实也是如此,一般人的生活中确实只有一种黄金,就是黄金金属。

依照传统的经济学理论,黄金有两个最基本的特征,第一是千百年来黄金恒久不变,可以长期保持自己的信用,从不会违约。第二是抵御通胀,这从英国执行金本位的200多年中通胀约为零可以得到证实,这意味着以历史的眼光来看它可以保持购买力稳定不变。

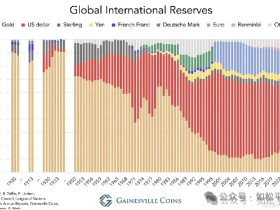

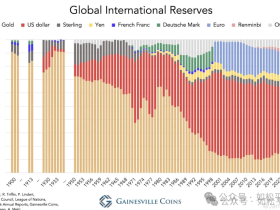

但从当代财经的眼光来看,世界上却有两种黄金,一种是金属黄金,一种是“软黄金”,也可以称呼为“类黄金”,它就是美国的长期国债(或许也包括欧日的部分长期国债)。

我们一般认定美国国债不会违约,源于它是美国的主权债,这具备了(但不完全)黄金的第一个特点;同时,美国长期国债又反应了通胀预期,从长期的眼光来看,债券本息的购买力可以保持基本稳定,这满足了黄金的第二个特点。所以,美国国债就成了“软黄金”或“类黄金”。

但虽然美国国债违约的概率接近于零,但却永远不是零,这是相对金属黄金的劣势;但美国国债这个软黄金与金属黄金相比又具有自己的优势,包括不需要储存费用,购买起来十分方便,还不用担心买到“假货”,也不受购买多少的限制(美国国债的市场足够大,无论个人或机构购买多少都可以得到满足),这就完美地吻合了个人尤其是金融机构的避险需求,这是软黄金相对金属黄金的优势。

就基于软黄金有自己的优势,数量也越来越庞大,所以上世纪七十年代之后很多人将金属黄金看成是商品而不是货币,缘于金属黄金被软黄金稀释了,导致稀缺性下降,而稀缺性又是货币必须具备的属性。此时黄金就无法体现出稀缺性溢价,就让人们认为是商品。

但软黄金却永远不是黄金,源于持有任何国家国债的风险都不是零。根据资料,在世界债务史上,西班牙(14次);委内瑞拉(12次);厄瓜多尔(11次);巴西(10次);阿根廷,法国,墨西哥,秘鲁,智利和巴拉圭(各9次);德国和萨尔瓦多(各8次);哥伦比亚,乌拉圭,葡萄牙(各7次);美国,玻利维亚,土耳其,希腊和俄罗斯(各6次);尼日利亚(5次),等等都曾经多次违约。

上述违约事件中以外债违约事件居多,比如阿根廷的主权货币是比索,但阿根廷的主权债(美元债)在2020年刚刚进行了一次违约。

以本国货币发行的主权债也一样会违约,最典型的是一战之后的德国,德国马克失去了购买力,所有马克债券价值归零,就是标准的违约方式。还有一种隐形违约方式就是本国央行直接控制国债收益率,让国债收益率与通胀脱钩(国债本息加在一起的真实购买力不断下降),这就是今天要说的焦点话题。

让国债收益率与通胀直接脱钩时,这些债券就失去了软黄金的职能,就会让市场中的广义黄金(包含金属黄金和软黄金)的数量急剧减少。美国国债目前已经超过30万亿美元,再加其他部分国家的长期国债,这是天文数字,当他们反应出软黄金的特征时,这就让黄金的稀缺性下降,让金属黄金丧失稀缺性定价;当主权债券收益率在央行的控制下开始与通胀脱钩时,意味着主权债开始隐形违约,国债就不再具有黄金的属性,也就不再具有避险功能,金属黄金的稀缺性定价就会回归。

这或许就是日本十年期国债收益率开始逼近0.25%这个日本央行规定的上限目标给我们带来的启示。

当欧美主要央行开始不得不控制本国国债收益率、让国债收益率与通胀脱钩时,黄金的春天也就到了。

(以上是个人观察与思考,不作为交易依据)

评论