七月底,美联储加息75个基点将联邦基金利率提升至2.25-2.5%。根据6月中旬发布的点阵图显示,美联储的官员们预计今年的联邦基金利率将升至3.4%左右,2023年达到3.8%。

美联储另外一个目标当然就是通胀,它们希望到2025年将通胀率降低至2.5%,并重申将坚持2%的中期通胀目标不变。这也就意味着美联储将迟至2025年以后才会开启降息周期。

美联储美好的愿景能够实现吗?或者说您愿意相信鲍威尔所说的话吗?

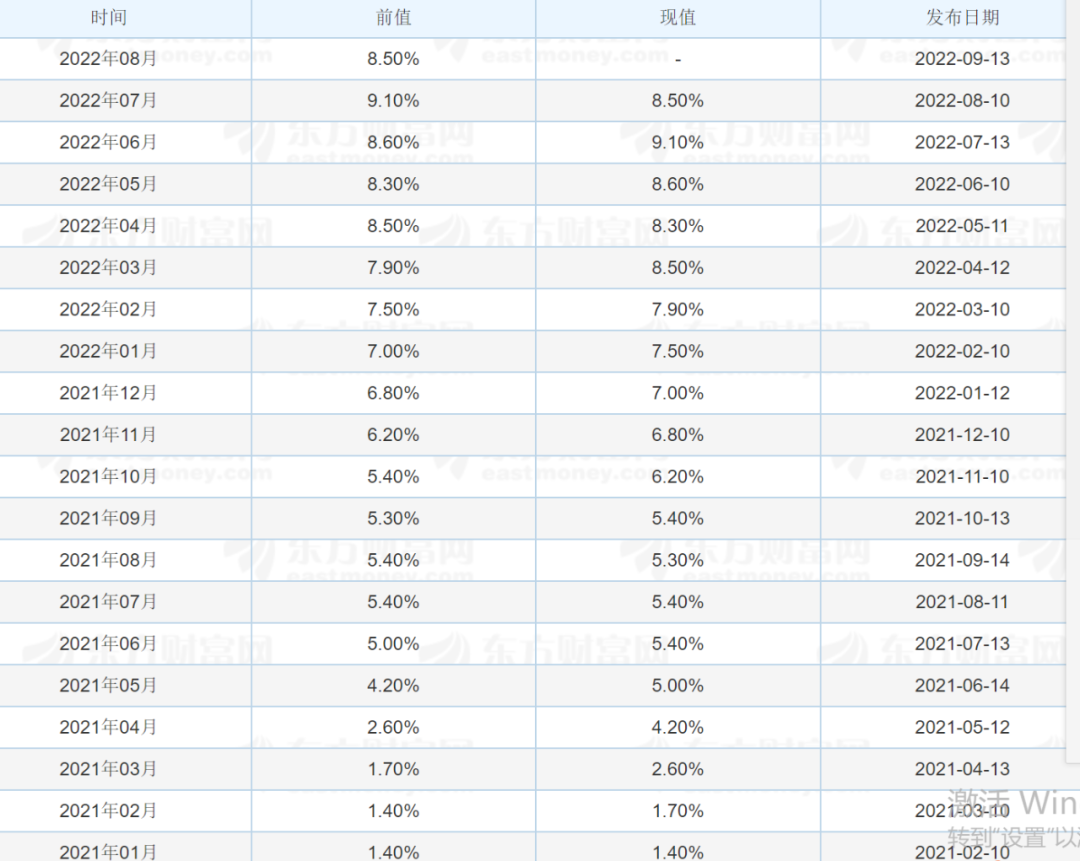

2021年上半年鲍威尔一直在说“通胀是暂时的”,结果现在的通胀水平已经是四十多年来最严重的,而且通胀已经走向长期化,这是他自己已经承认的。因此,今天的人们就有理由对鲍威尔的言论保持怀疑态度。

但怀疑可能还是不够的,他们可能又在说假话。

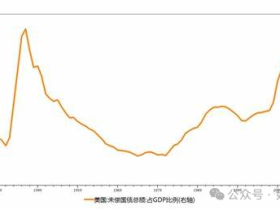

以前说过,为了缓解美国政府的债务压力并改善财政收支平衡,也为了稀释债务降低美国政府的长期债务压力,美国就必须使用高通胀政策,从下面这张图上可以看到美国政府和美联储已经达到了初步的效果。

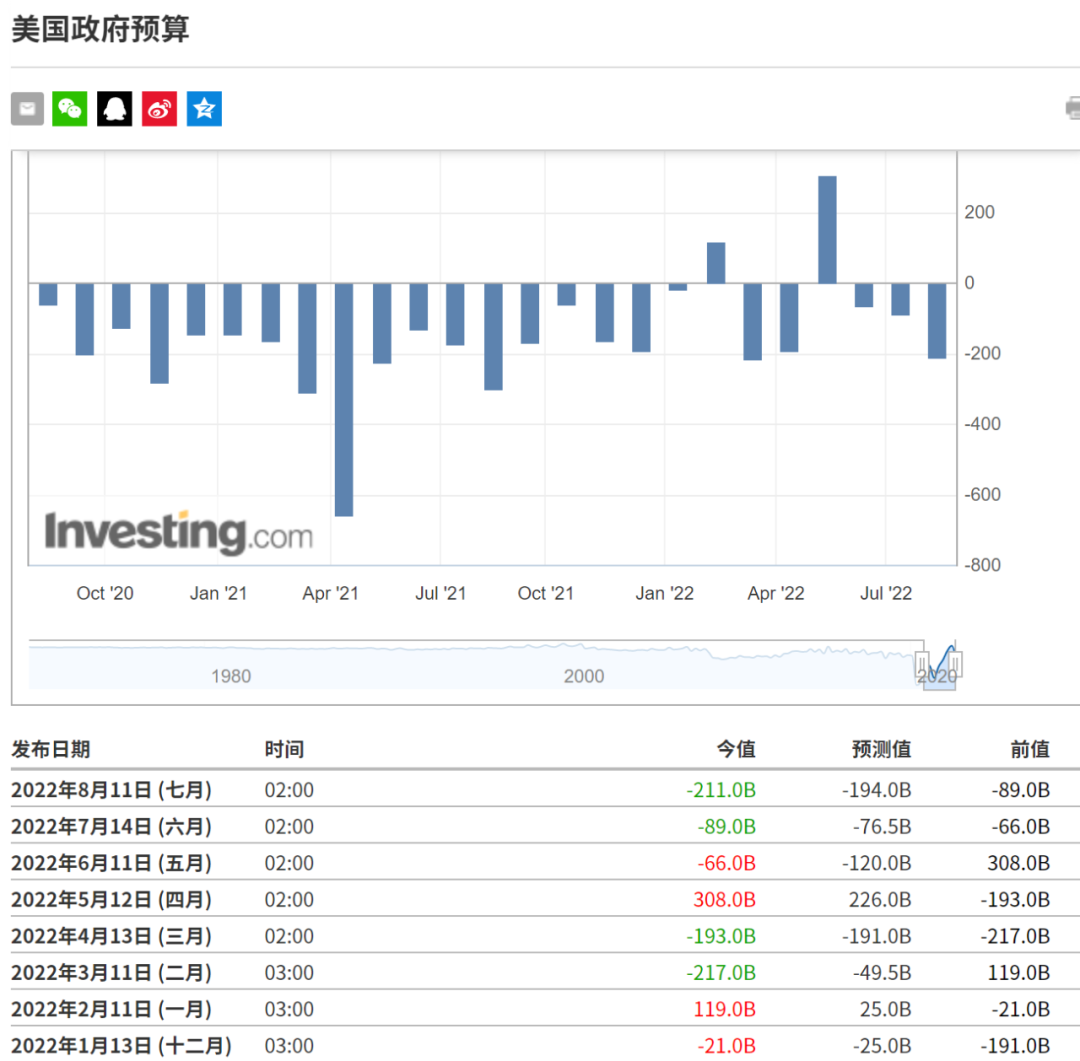

疫情开始直到2021年一季度,美国的财政收支平衡一直处于恶化中(赤字呈现呈现放大的趋势),但从2021年2季度开始,随着美国通胀的快速发展(见下表,通胀发展的非常迅速)让美国政府的纳税基数增速(即实际经济增速加上通胀率)上升,这就直接提升了财政收入增速,因为美联储的基础利率尚处于低位(2021年还处于0-0.25%的零利率区间)就压制了美国的国债收益率也就压制了美国政府的债务利息支出,同时,因通胀导致的美国政府财政支出放大效应会滞后于通胀的发展,这些因素集合起来就让美国政府的财政收支情形出现了明显的改善趋势,而今年1月和5月更难得地实现了月度的财政盈余,对于近些年美国政府的财政收支来说,出现盈余已经是“稀奇”事。拜登的心里一定在念叨“感谢通胀这把刀”。

其实,无论任何国家的政府,债务越高,债务利息的支出就越高,政府越难以生存,为了让政府可以生存下去就必须在正常的税收之外征收通胀税(即铸币税,也就是实施廉价货币政策),所以政府的高债务就注定伴随着高通胀。阿根廷最近这些年主要是左翼政府掌权,左翼强调大政府和对经济活动的控制,这注定会导致财政的高支出和高债务,因此阿根廷央行刚刚宣布加息9.5厘将基准利率提升至69.5%,预计阿根廷今年的通胀率将高达90%,这就是阿根廷的廉价货币(廉价里拉)政策。当一个国家的通胀率突破50%之后就会进入财政赤字与通胀互相推动的恶性循环阶段,下一步等待阿根廷的肯定就是换币。

美国当然也逃不出这个圈,既然债台高筑就只能使用高通胀,实行廉价美元政策,拜登深得这其中的精髓。

可一旦进入了这个阶段,也就意味着拜登需要与“死亡”竞赛。

如果美联储的主观意愿得以实现,即美国经济可以稳定发展到2025年(之后才需要降息)、美国经济可以在三年甚至以上的时间内承受3.8%这样的利率水平,美联储当然有望实现2.5%这样的目标,这显然是一种通胀“软着陆”模式。

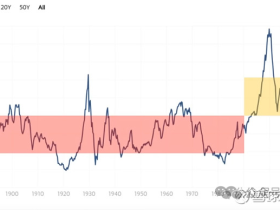

但不要忘记,过去十几年是长期的超低利率时代(零利率和负利率),在这样的超低利率时期,负债主体(包括政府、企业和家庭)的债务率都来到了超高的位置,当利率停留在3.8%这样的相对高水平时,与前些年相比通胀也在绝对的高位,这就会放大负债主体的生存成本、破坏负债主体的资产负债表,就会压制负债主体的购买能力,当经济活动的需求端一旦萎缩时就会导致经济衰退。

而衰退一旦爆发政府的财政收入就会锐减,美国政府怎么办?

美国政府目前这个财年的利息支出预计在7000亿美元以上,一旦美联储的加息路线图得以实现,从下一个财年开始的利息支出将超过万亿美元。

我们知道自从拜登政府上台以来就已经推出了很多的经济刺激计划,从2021年开始美国通胀开始高速发展到高位,这些刺激计划都会面临补充投资的压力,否则就注定会形成烂尾;随着通胀的快速发展,政府正常的运作成本(也包括公务员和军人的薪酬)就会提高。

如今的欧亚大陆已经进入了动荡和战争时代,这客观上也需要美国加大军费支出。

等等。

上述都会导致美国政府的财政支出压力急剧放大,一旦美国经济陷入衰退导致财政收入下滑,美国政府的赤字就会快速放大,就只能借更多的债务以维持运转,这就会导致美国政府债务率的螺旋式上升,就会让美国政府濒临破产。

此时,美联储怎么办?

经济衰退一旦发生失业率就会上升,失业率是美联储货币政策的核心内容,它永远不敢与失业率作对,源于这相当于与美国的劳动者(选票)作对;经济衰退一旦发生美国政府的赤字就会快速放大,然后遭到破产的威胁。也就是说,一旦到了这样的关口,美联储的货币政策就必须转向,开始转入降息轨道。

综合上述原因,目前市场预计到明年2季度美联储将开始降息。

但按照现在的预计,明年上半年美国的通胀率将不低于4-5%(距离美联储的目标2-2.5%还很遥远),一旦在这样的通胀水平上开始放松货币,就会刺激通胀再次上行,让美国彻底进入高通胀时代,两位数的通胀就会成为必然,对美国来说这就成了彻头彻尾的灾难。

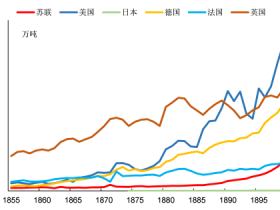

所以,今天的美国是通胀下行的速度与经济进入萧条的速度赛跑,可称呼为拜登的死亡竞赛,如果通胀可以在相对高利率的压力下稳步下行而经济增长可以长时间维持稳定,就可以实现通胀软着陆;一旦经济快速陷入衰退进而逼迫美联储在相对高的通胀位置进行货币政策转向,美国就会陷入高通胀甚至是恶性通胀的灾难阶段。历史上有很多国家最终都是毁于恶性通胀,1990年前后的苏联,1940年代的南京国民年政府,两次世界大战之后的德国,上世纪八九十年代的南美诸国,等等,这是不变的规律,人们需要对此保持高度的警惕。

这就是交易。

美国在今明两年进入衰退的可能性很大(这也是马斯克的预计),一旦落入衰退,美联储的货币政策就会被迫转向,这必定会刺激大宗商品价格和资产价格的再次上涨,通胀就会再次掉头向上,这是第一个交易时段;当通胀恶化时人们就会对未来的生活感到恐惧,消费需求就会快速收缩,再加上通胀恶化导致企业和家庭加速破产,所以,降息伊始阶段会导致经济加速恶化让衰退快速深入,反过来又会让大宗商品和资产价格掉头回落,这是另外一个交易时段。这样的周期是魔鬼狂欢的日子。

为什么会形成这种现象哪?美联储只有在经济稳定增长阶段和市场流动性保持稳定时才会不断推动加息,反过来说明只要美联储还在加息就说明经济运行保持着稳定,也就不会有危机,所以加息过程虽然总会吓死人但一般情形下(也有特殊情形)却不会真正害死人。但一旦美联储开始降息,说明美联储看到了经济衰退或流动性枯竭的等一系列现象,一旦危机爆发之后就到了真正害死人的阶段。

所以,加息只会吓死人,降息才会害死人。

1F

真没什么大不了的,经济搞垮了,民主党下台换上共和党即可,民主宪政就是有这点好处,不像某些专制国家,可能是生死存亡改朝换代的大事