真相总是蕴含在常识之中,要看清今天纷杂的世界也需要借助常识。

在过去两年中多次说到,苏联解体之后给世界带来了翻天覆地的变化:

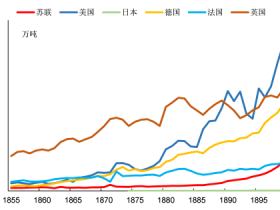

第一,对抗时代成为过去,各国的军费支出大幅下降,这导致各国的财政支出下降,让各国更容易维持财政收支平衡,各国财政对印钞的依赖性降低(仅仅是降低,而不是摆脱)之后,这就给纸币价值的相对稳定提供了基础;

第二,美苏对抗时期,世界大体上分成了两个部分,此时的经济全球化就是很不充分的。苏联的解体让全球的地缘局势大为改观,世界进入了相对稳定的时期,这让所有主要经济体都陆续进入了经济全球化的大潮中,全球贸易一体化极大地提升了全球的经济效率,而经济效率的提升就提高了纸币的资本投资收益率,这就稳定了纸币的价值。

通胀本质是货币现象,当纸币价值下降时商品价格就会上涨(秤盘与秤砣的关系),就会体现出通胀。当纸币的价值相对稳定之后全球就进入了低通胀、低利率时代。次贷危机之后全球又进入了供给严重过剩的特殊时期,也就让欧美货币进入了零利率或负利率时代,这种情形在几千年经济史上属于唯一的一次,这是很多特殊因素集中出现所形成的结果。

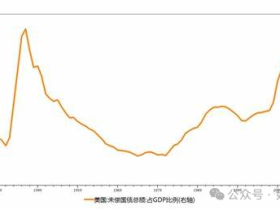

但长期的低利率给世界各国埋下了“毒瘤”,那就是债务规模空前膨胀。按照传统的经济学理论,政府债务率80%就已经是警戒线,但现在人们一般认为100%也是相对安全的,甚至有些国家的政府债务了已经高达150%甚至200%以上,美国、日本、欧猪国家都是典型代表,这显然是因为长期低利率改变了人们的思维模式,源于利率越低政府和家庭可承担的债务率越高。发达国家的债务主要体现在政府身上,部分发展中国家通过资产价格泡沫(房地产泡沫)支撑自己的财政,就让债务主要体现在家庭部门身上,当居民部门债务率达到极限时财政就会失去来源,所以两类国家的债务危机在本质上是一致的,最终威胁的都是政府财政。

今天,在全球地缘格局中对抗已经再次回归、而且已经逐渐成为主旋律,欧亚大陆又开始一片狼烟,这就让各国财政支出的压力空前加大;对抗让全球产业链受到了严重的破坏,全球贸易一体化的环境已经不在,这就让纸币的价值不再稳定,高通胀已经再次回归,这是确凿无疑的。

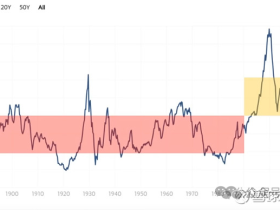

高通胀既然已经开始回归,就要求各国央行加息以应对。但受高债务的制约,各国或地区央行即便在通胀已经明显回升甚至已经成患时,依旧对加息畏之如虎,为什么哪?

最典型的是欧洲,欧元区的通胀已经高达9.1%,但利率水平还停留在1.25%这样微不足道的水平上,这就是债务问题决定的。

意大利2021年的GDP是2.1万亿美元,今年的经济增长预计是2.8%,即今年可产生588亿美元的GDP增量。到今年一季度末,意大利的债务率是152.6%,即总债务规模约为3.2万亿美元,从长期的眼光来看,其可承受的平均国债收益率水平是588/32000=1.8%,这是将意大利所有GDP增量都拿来用于偿还债务利息的水平,本金就别想了。

当国债的平均收益率高于1.8%会怎么样?要么通过通胀对居民征收通胀税以偿还国债利息,这当然会导致居民生活返贫,然后就是经济萧条;要么就是增发更多的债券,这会导致政府债务率的螺旋式上升,两者的结局都将引爆债务危机。

欧洲央行今年仅仅进行了两次加息将基准利率提升至1.25%,但意大利一年期和十年期国债收益率却已经飙升至2.2%和4%,已经远远高于1.8%,这意味着即便欧元未来不再加息,只要将目前的利率继续维持下去,就会引爆意大利的债务危机,然后是国家破产。

意大利只不过是欧洲的缩影,法国、西班牙、葡萄牙、希腊等都是半斤八两,一旦引爆这些国家的国家破产,欧元向何处去?

日本更不必说,到今年6月日本政府的债务率是231.3%,日本内阁估计今年的经济增速是2%,它所面临的困境比意大利还要糟糕,所以日本央行的态度是无论如何咱坚决不加息,源于一旦开始加息,日本政府就再也没能力偿还债务利息,日本政府就会陷入绝境。

发展中国家也没好到哪里去。

土耳其是比较典型的发展中国家,也是搞资产价格泡沫的老手。随着低利率、低通胀的环境已经不在,让资产价格(房地产)的繁荣周期成为过去,财政收入也就失去了支撑,就只能依靠印钞过日子。印钞(降息)会导致货币加速贬值和通胀高企,所以过去一年土耳其通胀不断走高而基准利率还在不断走低,见下面的两张图,背后的原因都来自财政,这其中的苦只有埃尔多安总统最清楚,加息?见鬼去吧。

土耳其只是发展中国家的缩影,国际货币基金组织在9月14日警告称,阿根廷需要警惕毁灭性通胀的打击。什么叫毁灭性通货膨胀?可参考上世纪八十年代和九十年代前期的巴西与阿根廷,三位数的通胀只是打底的基数,很多时期的通胀可达四位数。其实国际货币基金组织的话还非常客气,参考下面的两张图,对阿根廷来说毁灭性通胀已经起步,距离三位数的通胀仅仅是一步之遥,参考下图。

所以,发展中国家外在看来政府的债务率不高,政府的债务危机似乎也不迫切,这是部分发展中国家持续将债务压力向居民转移的结果,而资产价格(房地产)就是转移的中介。当资产价格(房地产)的繁荣周期过去之后这种转移方式就会失效,财政收入就会失去支撑,债务危机就会剧烈爆发,土耳其等国演绎的就是这一幕,此时就只能依靠印钞过日子,让“毁灭性通胀”这一魔鬼出笼。

最后看看美国。

2021年美国的GDP总额是23万亿美元,美联储预计2022年的经济增长率为1.7%,即今年的GDP增量是3910亿美元。美国目前的国债总额已经高达30.7万亿美元,可忍受的平均国债收益率(即将所有的GDP增量都用于偿还债务利息)是0.391/30.7=1.27%。即便将美国经济中长期经济增长率设定为3%,其可忍受的平均国债收益率也不过区区2.24%。可美国目前的十年期国债收益率已经是3.45%,一年期国债收益率更达到了3.99%,远远超过了它可承受水平,从中长期的眼光来看,美国政府已经破产。

对于美国、意大利、日本这样高债务的发达国家以及类似土耳其这样的发展中国家来说,未来要么需要持续的高通胀从社会上抽取财富以偿还债务利息,这会导致社会集体性返贫;要么就是发行更多的国债偿还债务利息,这会导致债务水平的螺旋式上升并不断向社会释放更多的基础货币,越是加息周期释放的基础货币越多。过去欧美央行的加息就意味着基础货币的收缩,未来基础货币不断膨胀时的加息实际就是“伪加息”,这与阿根廷的加息模式类似,这种伪加息不可能将通胀打回到过去的温和水平(阿根廷已经给出了证明),所以欧洲央行行长说“我们再也回不到过去(温和通胀的时代)”。

陈述上述内容的目的是为了说明:

第一,对抗与战争时代的到来已经是客观事实,高通胀、高利率的到来正在导致各国政府破产。

第二,在现在的世界治理体系中政府还不能破产,各国的既得利益者也不会准许国家破产,那剩下的就只能是央行破产。这里的明显事实是,当纸币价值归零之后政府债务也就归零,各国社会使用新的交易媒介(改换新的货币)就可以摆脱今天的困局。所以,在央行破产的过程中纸币将会大幅贬值并推动通胀高烧不退,这就是今天欧美的现状,也有些国家会直接换币,而土耳其和阿根廷正在奔着换币而去。

第三,货币大幅贬值甚至换币,就是恶性通胀,这是全球所有国家快速返贫的过程。目前一般认为美国的经济状况比亚欧国家更好,但自从拜登上任以来美国工薪的购买力就一直在下降,比如尽管2022年8月份通胀率同比降至8.3%,但仍高于美国人同期5.2%的时薪增幅,说明美国工薪购买力还处于下降的轨道中,无论你是否承认,这都是美国人返贫的过程。美国尚且如此,其他国家只能是更糟糕。那些已经爆发恶性通胀的国家当然就是塌方式返贫的过程。

在低利率时代人们通过肆意借贷透支未来,还债的时候当然就会出现返贫浪潮。

评论