美元利率在1980年代初期见顶,随后出现的几个重大地缘事件和金融事件推动了美元利率的不断下滑:

首先是1991年苏联解体,冷战时代的结束极大地减轻了全球主要国家财政收支平衡的压力,这让纸币的价值趋于稳定,进而让通胀趋于稳定并压制了利率,而苏联解体又让众多中东欧经济体进入全球大市场,流通边界的扩张也提升了美元等储备货币的价值,这进一步压制了通胀和利率;

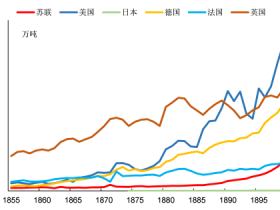

然后是中国在2001年加入世界贸易组织,当时中国是全球人口数量最多的国家,中国人的性格也非常适合现代工业活动(这是印度等南亚国家远远无法比拟的),再加上中国是特色社会主义,这推动了全球工业产能的快速提升也极大地压制了全球商品的价格,让全球化进入了鼎盛阶段,这压制了美元等储备货币的通胀,进而也压制了利率;

再然后就是2008年次贷危机之后全球进入了严重的产能过剩阶段,进一步压制了通胀和利率;

等等,

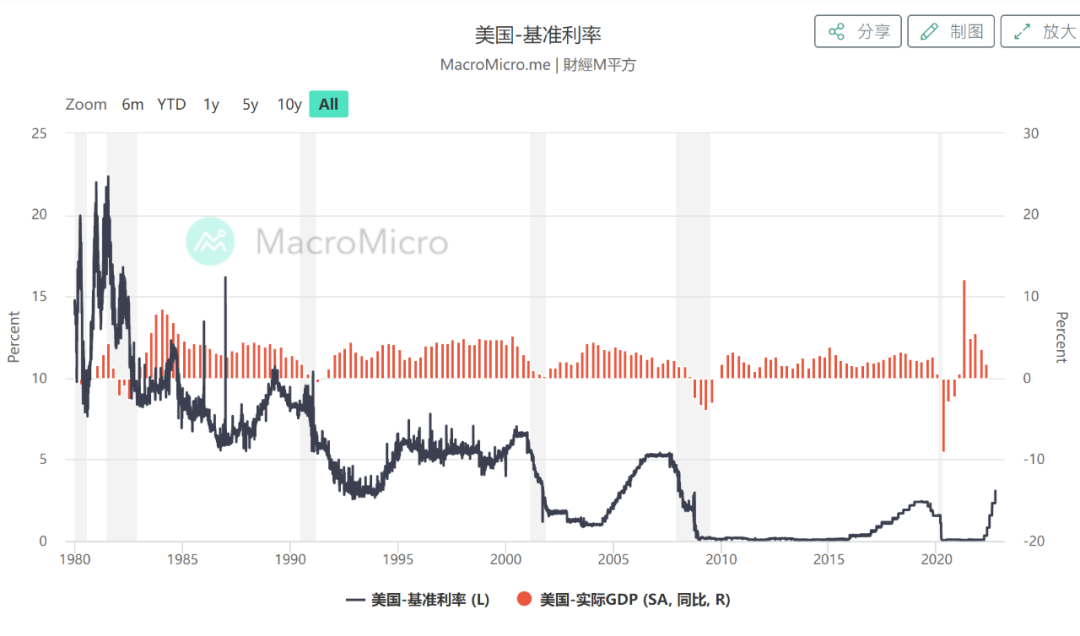

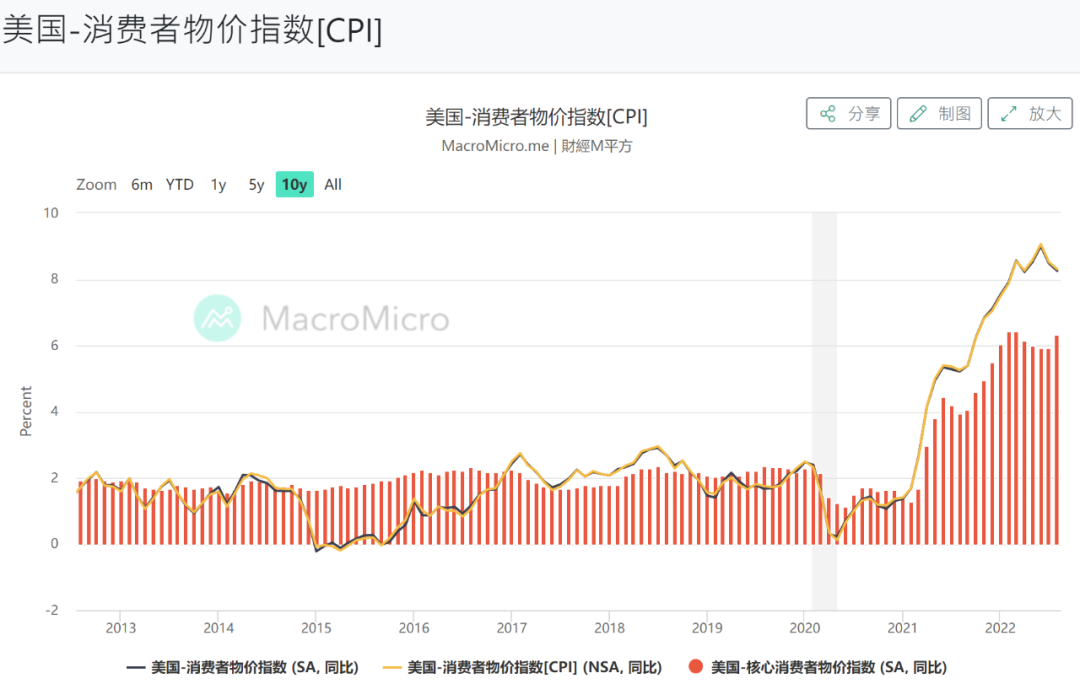

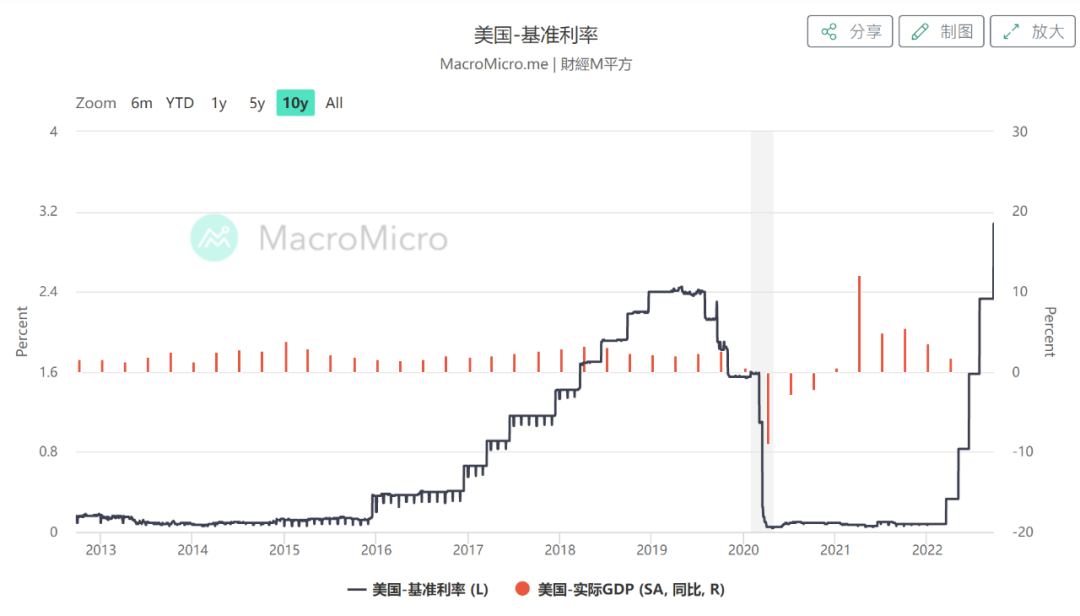

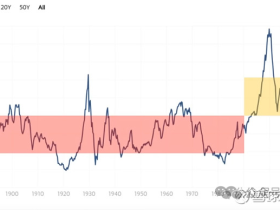

这些地缘事件和金融事件不断打压全球主流货币的利率,到2008年次贷危机之后更进入了人类经济史上罕见的零利率甚至负利率时代。美元就是其中很典型的代表,下面是过去四十年美元利率的走势图,是步步走低的态势,次贷危机之后下降到零:

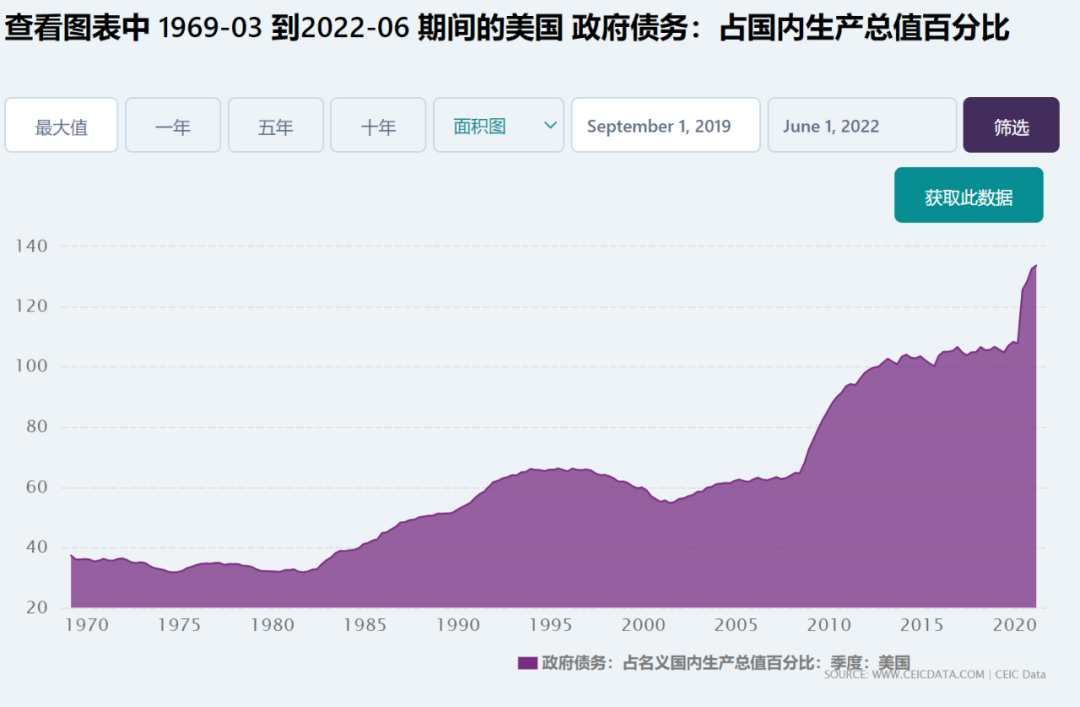

人性本贪婪,在长达四十年的利率不断下降时期就会不断刺激人们的贪欲,通过借贷逐利就逐渐被人们所接受,就导致国家、企业和个人的债务不断膨胀。比如在本世纪之前,一般的中国家庭几乎没有负债,但到今天,如果一个年轻人身上依旧没有负债,还好意思出门吗?还好意思说出口吗?这就是二十多年间所发生的巨大变化。这种变化不仅体现在个人身上,也体现在欧美日等各国政府身上,在这四十多年中各国政府的债务率步步走高,背后反应的是各国政府不断丧失自己的财政操守,这也是贪欲的一种展示。

既然政府和个人的债务率在四十年的利率下降周期中已经严重膨胀,企业自然也一样,可参考现在正在不断暴雷的房地产企业,都是过度负债惹的祸。

由于美元是全球最主要的储备货币,所以全球债务也主要都是美元债务。美联储的资产负债表从次贷危机之前的不足8000亿美元已经扩张到现在的约8.8万亿美元,这极大地“满足”了借贷者的需求。与此同时,欧洲央行的资产负债表规模也从次贷危机之前的约1.2万亿欧元扩张到目前的8.7万亿欧元,也极大地“满足”了借贷者的需求。

很多人认为零利率甚至负利率债务是馅饼,这明显是被贪欲迷住了眼睛,即便在温和通胀时期美元欧元等货币也时刻都在贬值(意味着利率必须是正数),零利率甚至负利率都是违背人类基本常识的行为,就注定是陷阱。也就是说,美联储和欧洲央行释放出去的廉价货币(零利率或负利率货币)都是诱饵,最终都会成为套在借贷者脖子上的绞索。

现在,就是收网时刻!

从上面的两张图明显可以看到这样的特点:第一,美国的通胀率在经过三十多年的低位徘徊之后从去年开始一飞冲天,目前已经创出40年来的最高水平;第二,美联储的基准利率也从今年拔地而起,迅速从今年初的零水平上升到目前的3.25%,而30年期的房贷利率更从去年底的3.11%上升到目前的6.7%,这种飙升的速度前所未见。

只有像闪电一样,才会形成绝杀,才是有效的收网。

原本很多人认为零利率或负利率的债务越多越好,这有助于满足自己逐利的要求,结果利率拔地而起之后瞬间成为套在脖子上的绞索,这就让很多负债主体苦不堪言:

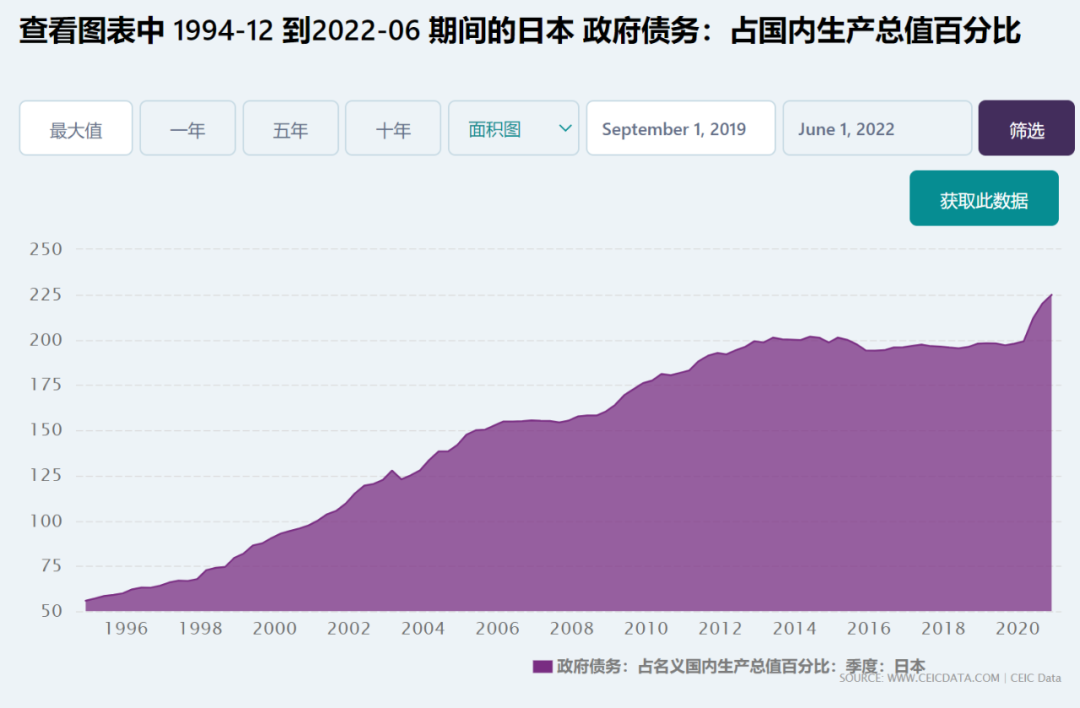

第一类是日本这样的高债务发达国家。

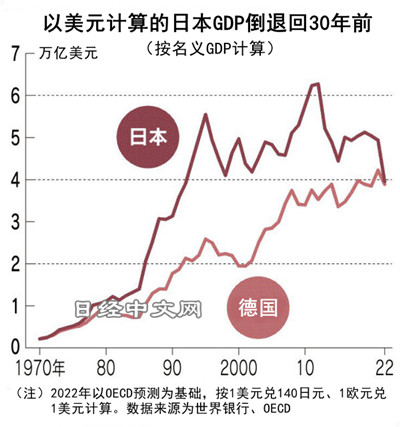

由于日本政府的债务率过高,央行如果跟随美联储加息只能让日本政府破产,所以目前日本央行还维持负利率政策,但基于美日利差不断扩大就导致日元汇率暴跌,目前的年跌幅已经达到约24%,如果今年日元兑美元的平均汇率达到140:1,日本的经济总量将回到三十年前(1992年)的不足4万亿美元,与德国相当,见下图。

有人会说,跌回去就跌回去吧,日本人反正是用日元在日本生活,用美元计算的GDP没多少意义,但这种理解是错的。

日本政府、企业和机构都有美元债务,无论是政府的财政收入增长率、企业的利润增长率还是家庭收入增长率都受到方方面面的制约,一般都不超过5%,当日元兑美元大幅贬值之后,这些负债主体偿还债务的压力就会急剧增大,很多企业和机构就会因没能力偿还美元外债而破产,当企业和机构大量破产之后政府的财政收入就会萎缩,政府就会来到破产的边缘。

所以美元对日元的大幅升值(日本以美元计价的GDP暴跌)本质就是一把高悬在日本经济和财政头上的“屠龙刀”。

因此也就看到,日元兑美元的贬值幅度接近25%之后,日本央行和财政部立即宣布进场干预汇率,目的是避免企业、机构和政府财政被屠龙刀斩落!

日本已经被债务危机所困。

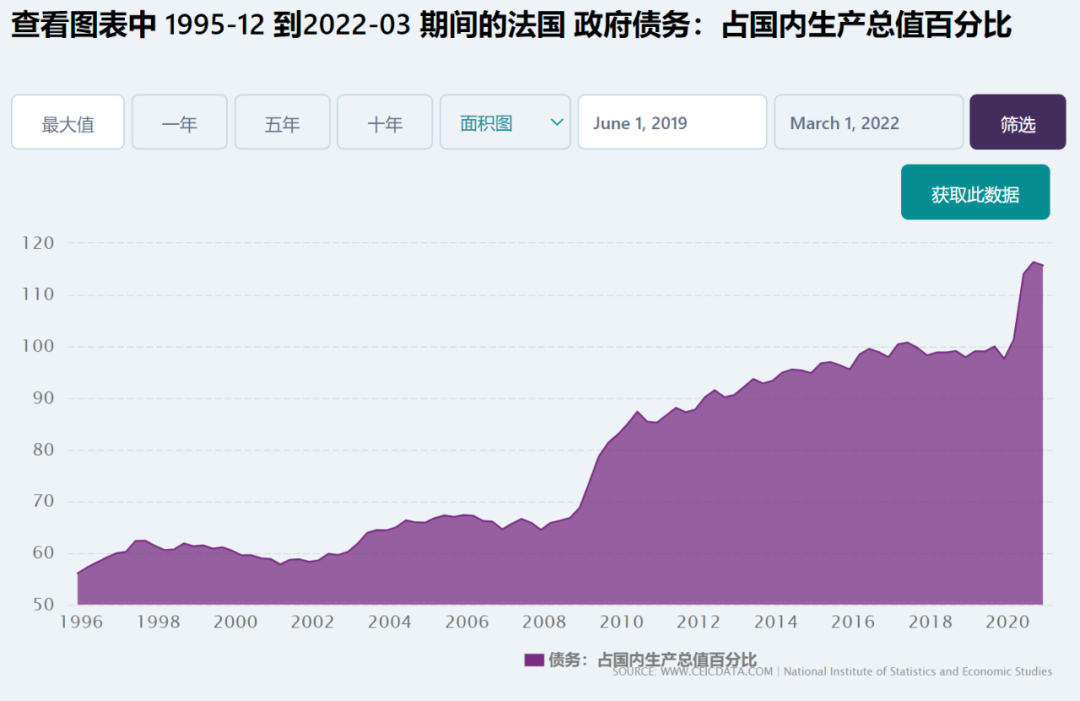

意大利、希腊等欧洲高债务国家的债务危机一样严重,而且自己还不掌握货币政策,再加上欧元对美元在今年也出现了大幅贬值,所面临的债务危机局势比日本更严峻。

最危险的是那些国际投行等大型金融机构,他们都有巨额的美元债务,但却投资在世界各地,同时还有很高的杠杆率,当美元指数大幅上升非美货币大幅贬值之时,以美元计价他们的损失就非常大,不仅美元债务难以偿还甚至还会亏掉资本金,只要美元指数维持在高位足够长的时间,等待他们的就是破产倒闭,成为新雷曼。现在瑞士信贷的股价正在以海啸般的速度下跌,违约风险正快速飙升,有可能成为第一条被被美联储钓上来的大鱼。这些大型国际投行破产会导致国际市场上的美元流动性进一步紧缺,那些背负高美元债务的国家、企业就更难以通过借新还旧度过难关,逼迫它们走上破产之路,成为被美联储拖上岸的一群大鱼。

第二类是发展中国家,危机已经极为深重。

这类国家又分为两种类型。

第一种是外汇储备薄弱的国家,它没有足够的外汇储备干预汇率,斯里兰卡已经因此而破产,阿根廷、土耳其等国家也在进入破产的旅程。

阿根廷没有足够的外汇储备干预汇率,所以阿根廷已经进行了外债违约;本币加速贬值就不断推动通胀,央行只能无奈地提升利率(目前阿根廷的基础利率已经是75%),利率过高就让企业进一步破产,而企业不断破产就导致财政收入受限,政府支出就只能依赖印钞机,这进一步推动比索贬值,结果让阿根廷比索贬值的速度就不断加快,这就是上图中美元兑阿根廷比索所表现出来的现象,贬值的速度越来越快,这时螺旋式加速的过程,直到最后那一刻——换币。

2015年12月阿根廷比索兑美元进行了跳贬,当时说过十年左右阿根廷会换币,现在换币的脚步声已经清晰可闻。

第二种是有足够的外汇储备干预汇率的国家或地区。

部分国家(或地区)拥有足够的外汇储备干涉汇率,如此就可以高枕无忧吗?当然也不是,最终也会落入阿根廷一样的结局。

经过长期的低利率之后,由于资金成本步步走低就不断刺激市场形成各种泡沫,比如债券市场、房地产市场、股票市场等等,只是各国泡沫的侧重点有所不同罢了。有些国家更已经让资产价格泡沫成为自己的财政支柱。对于泡沫十分严重的国家或地区,就会对加息产生恐惧(担心刺穿泡沫威胁财政),可如此一来本币贬值的速度就会不断加快然后刺激通胀上升,为了避免走上类似阿根廷那样的道路,此时央行就必须对汇率进行干预,其干预手段无非就是抛出美元储备买入本国货币,这会推动本币利率的不断走高和流动性短缺,也就是说干预汇率与加息带来的效果基本一致,最终就会刺穿泡沫,而当初的东南亚危机就是以这种方式在泰国率先引爆的。泡沫破裂之后就会导致企业大量倒闭和银行业危机,最终危及的还是本国财政,一旦到了需要印钞支持财政之后,本国货币的螺旋式贬值就开始了,依旧会走向阿根廷式的结局。

也就是说,外汇储备薄弱的和热衷于搞泡沫的发展中国家的结局已经注定,阿根廷是前者的代表,土耳其代表后者,它们也是正在被美联储拖上岸的大鱼。

无论是高债务的发达国家,还是储备薄弱或热衷于搞泡沫的发展中国家,无论是高债务的企业还是个人,本质都是金融奴隶。过去四十年利率不断走低和长期的零利率与负利率都是诱饵,利率飙升则是收网,今天就是美联储为代表的资本势力的收网时刻。

评论