前一篇文章《如松:四十年一次的收网时刻,“大鱼”上钩了》中说到,长期的低利率(零利率、负利率)导致全球各国政府、企业和家庭的债务超级膨胀之后,美元利率的暴涨就让这庞大的债务成了套在债务人身上的枷锁,无论高债务的发达国家、外汇储备不足的或热衷于吹泡沫的发展中国家都陷入了债务危机之中。

但美联储的这个枷锁并不是牢不可破的,或者说,美联储的收割也有自己的时间窗口,过了这个窗口这个枷锁就会失效,根源在于美联储目前的收缩行动达到一定的利率水平之后就会成为闹剧,这是由高债务率的美国政府决定的。

美联储的加息机制是这样的,首先宣布提升利率,比如上次加息就是将联邦基金利率从2.5%提升至3.25%,即加息75个基点,如果有需要的话就抛售美债(或其他高级商业债券)回收美元基础货币将利率推升到目标水平。所以在加息周期中美联储的资产负债表规模是缓慢下降的(即流通美元基础货币减少),反之在降息周期中资产负债表规模就是上升的。所以也就看到,本次加息周期启动之后,虽然美联储并未宣布正式缩表,但美联储的资产负债表规模依旧在缓慢下滑,见下图:

因此,在加息周期中宣布加息多少当然是重要的,但美联储可以通过抛售国债或高级商业债券回收美元基础货币是一样重要的,或者说更重要。源于如果不能回收美元基础货币就可能无法保证达成加息之后的利率目标,如果美元基础货币还在继续膨胀反而会压制利率,就会让加息成为一出闹剧。

在加息周期中美联储自然可以控制自己的手,让加息与减少流通中的美元基础货币实现同步,可如果同时有另外一个机构向市场中释放美元基础货币,也会让加息成为闹剧。

美国政府充当的就是这个吸血鬼的角色。

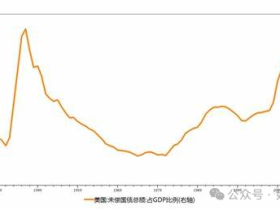

目前美国政府的债务率已经近130%,要控制财政收支的平衡已经成为无法完成的任务,随着加息的不断深入,美国政府会遇到下述问题:

第一,虽然通胀开始阶段有利于美国财政增收,但随着通胀不断持续、利率不断提升,美国经济就会趋于低迷,财政收入就会下降。

第二,随着通胀不断持续,美国政府的运作成本就会加速上升,包括雇员的薪酬支出增长、军费支出增长、政府的投资项目需要补充预算,等等。

第三,美国政府是典型的高债务率政府,加息导致国债收益率快速上升让政府的债务利息支出飙涨,见上图所示,其中十年期国债收益率从接近零的水平暴涨至超过4%,政府的债务利息压力是巨大的。

等等。

最终的结果就是,随着加息进程的不断深入导致高债务率政府的财政赤字快速扩大,如果执政的是主张大政府的民主党政府,赤字扩大的速度就会更快,此时,政府只能发行更多的国债弥补赤字。

目前的债务率已经很高,发行更多的国债就会严重冲击投资者的信心,投资者就会担忧政府的债务危机,当国债开始被猛烈抛售时就会将政府逼到破产的境地,此时,美联储就只能大规模进场购债,避免政府倒闭。

美联储还在加息周期,但又不得不通过大规模进场购债的方式向市场释放基础货币,加息也就成了闹剧。

或许您说,美联储还未到这一步,美联储的加息还没成为闹剧,确实是如此,但距离这一步已经不远了,源于英国已经到了这一步。

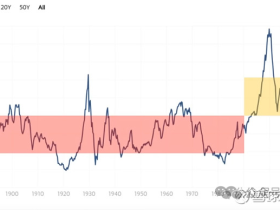

英国目前的通胀率已经超过9%,今年英国央行一直在加息。就在英国政府宣布进行50年最激进的减税政策之后,引发了金融市场的巨震,英国国债持有人的信心崩溃,导致英国国债价格暴跌、收益率暴涨。到去年底英国政府的债务率约100%,一旦国债收益率持续暴涨,英国政府就将面临债务危机。另外一个严重的问题是,养老基金是国债的主要买家,国债价格暴跌就导致养老基金流动性短缺和亏损,一旦养老基金出问题那可就是灾难性的。结果,9月28日英国央行紧急宣布“无限量临时购债”,在二级市场上“狂扫”剩余期限超过20年的传统英国国债以打压国债收益率(避免政府破产),这就向市场释放了大量的英镑基础货币,也让英国央行的加息成了闹剧。

这当然是政府债务率过高惹的祸,如果英国政府的债务率很低(比如低于70%),人们就不会担心政府还不起债,国债持有人的信心就不会动摇,也就不会过度抛售,英国国债的收益率就不会暴涨,政府也就没有债务危机的困扰,央行就不必进场救市,也就不会大量释放英镑基础货币。

现在英国央行已经下水,可美国政府的债务率还远高于英国政府,意大利、日本等国的债务率就更高,美联储、欧洲央行也都在加息周期,虽然这些政府并未像英国政府那样宣布减税倒逼央行大规模进场购债,但随着加息的不断深入,国债收益率就会不断提高,债务危机的幽灵就会漂浮在投资人的头顶,国债最终也会遭到猛烈抛售,那时美联储和欧洲央行也只能进场购债,让加息成为闹剧。

英国政府宣布减税计划之后英国十年期国债收益率迅速上升到4.5%、30年期国债收益率上升到5%,在这个点上英国央行宣布进场购债,现在美国十年期国债收益率是3.75%、30年期是3.73%,美国政府的债务率比英国高接近30个点,美联储主席鲍威尔可能正在盘算,根据美国政府的债务率美国政府还可以承受多高的收益率升幅?目前的收益率水平美国政府还可以活多久?养老基金的风险是否可控?

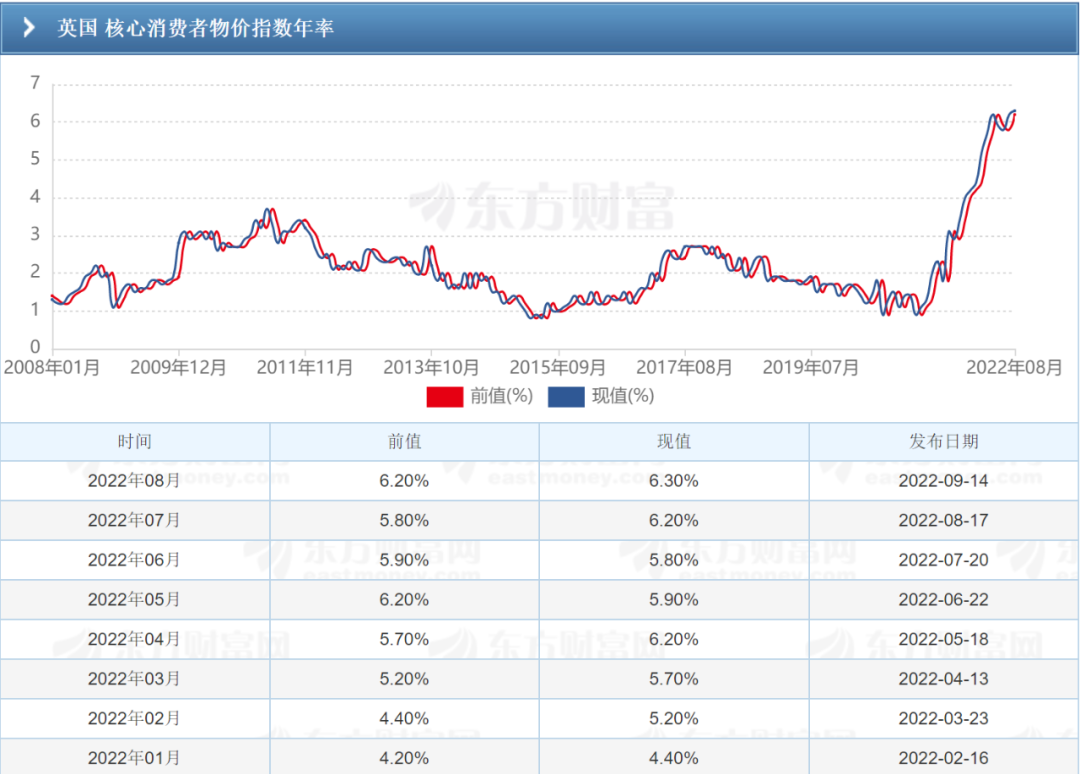

政府债务过高,意味着央行的加息最终会成为闹剧,也就无法真正打击通胀。所以,英美加息初期确实都抑制了通胀,但随后通胀就开始回升(见下图),仿佛市场也在说,这不过是一场闹剧而已。

另外,上周以前美股连续下跌,但本周开始市场骤然转向,这种市场情绪的转变很可能就与英国央行的购债行动(释放基础货币)有关。一旦人们看清美联储的加息行动最终将被高债务率的美国政府弄成闹剧之后,投资者的情绪当然就可以一夜改观,当然这种转变也与就业市场空缺岗位数据的变化(代表了经济冷暖变化)有关。

闹剧的核心就是:在欧美央行的货币体系之下,在正常的加息周期中流通基础货币必须收缩,这是支持加息的基石;如果央行左手加息(这种加息已经纯粹是行政命令),右手又不得不断释放基础货币,这就让加息成了闹剧。而目前的欧美日政府大多都处于高债务率(基本都在100%以上),加息到一定程度就会逼迫央行释放基础货币,决定目前的加息最终就会成为闹剧。

这种闹剧就是很多发展中国家一直采用的货币管理模式,比较典型的就是阿根廷。

通胀本质是货币现象,这已经是经济学最经典的结论。阿根廷通胀率不断上升的原因当然是流通基础货币不断膨胀的后果,遗憾的是阿根廷从2017年开始就不再公布货币的发行数据,也就无法得知过去两年流通货币的数量具体增长了多少,但他们不公布货币的发行数据,恰恰就说明在加息的同时流通货币的数量依旧在不断增长,这种情形下即便阿央行将基准利率提升至目前的75%也无法压制通胀的上涨。

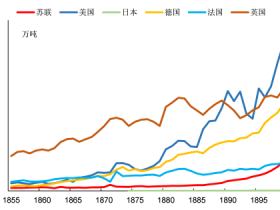

美联储和全球多数央行之所以沦落到今天的地步,根源在于在过去的三十多年中很多政府的财政支出已经失去了约束,这导致了政府的债务失控。为了推迟政府破产时刻的到来,央行也只能丢掉贞节牌坊下水救助。

从宋朝诞生纸币以来,纸币已经存续了大约千年,但每一种纸币(即纸本位货币,金本位货币不是纸本位货币)都是有寿命的,短则数年,长也不过几十年(很难超过百年。目前的纸本位货币体系已经运行51年),源于它抵御不了贪婪的侵蚀。当央行无法控制基础货币数量膨胀之时,也就无法控制通货膨胀,这意味着纸币进入了连续加速贬值的新阶段,很多纸币开始向终点冲刺。

加油!前方是“暴富”时分。

1F

不敢苟同