在2020年下半年曾经说到大宗商品的牛市已经开启,而且当时说到这次的牛市是一生只会经历一次的牛市,到今年3月这一轮牛市已经完成了第一阶段升势,从彭博大宗商品指数来看最大涨幅达到了139%,此后就开始进入调整,参考下图。

随着今年以来世界各国的经济数据日渐低迷,IMF不断调低今明两年全球的经济增长预期,也随着美联储从今年3月开始快速提升美元基准利率,这都会抑制需求,按照传统的经济学理论(即供需决定价格),很多人就认为认为牛市已经结束、甚至有人认为未来将会出现通货紧缩,等等,这些观点都是值得商榷的。

通胀与大宗商品价格几乎是孪生兄弟,如果要让大宗商品陷入熊市,一个必备的条件是美联储有能力将通胀打下去,下面我们看看美联储有没有这个能力。

当地时间11月2日,美联储宣布将联邦基金利率目标区间上调75个基点至3.75%至4.00%之间,这是美联储连续第四次加息75个基点,加息的速度不可谓不快,幅度也不可谓不大,美联储最大的希望就是通过加息抑制通胀。

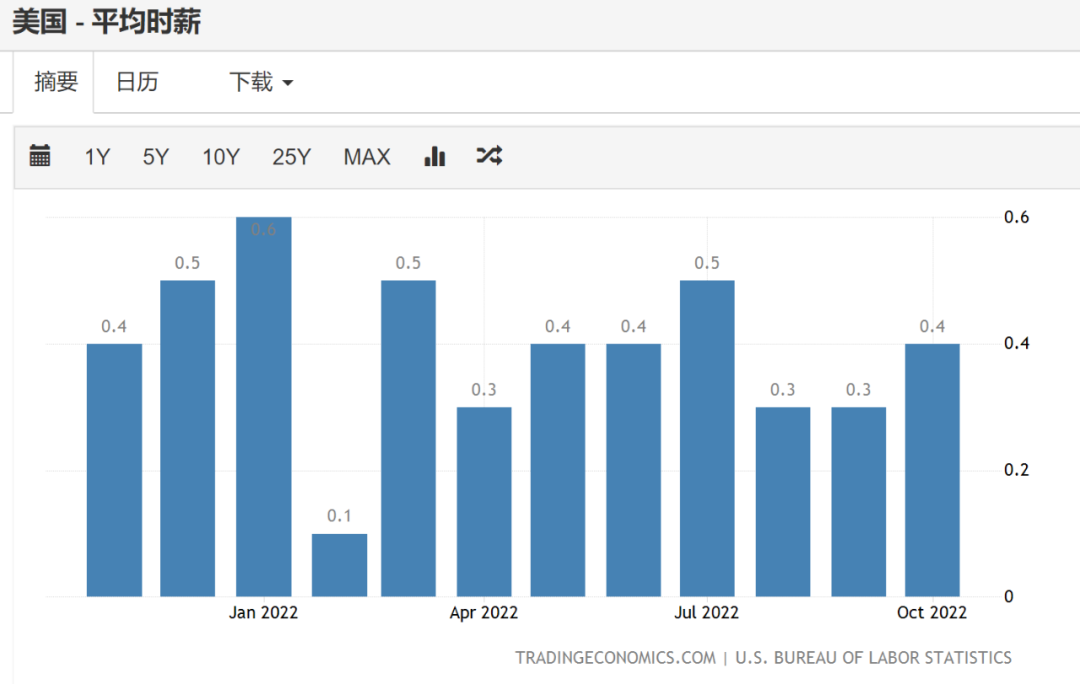

如果要打击通胀,就必须打击美国劳动者的时薪增长率,这是通胀的最根本动力所在,但11月4日美国劳工部公布的数据却显示,美国员工平均时薪继续攀升,环比增长0.4%至32.58美元,在过去的12个月中,员工平均时薪增长了4.7%,这个增长速度已经非常高,而且尚未见到有明确放缓的迹象,见下图。

美联储的部分人士也已经承认,美国目前已经进入到平均时薪与通胀之间螺旋式互相推动的模式,即价格增长推动企业利润增加,而企业就通过更高的时薪来招收劳动力,而劳动力的时薪增长之后又反过来进一步推动价格,这就形成了反复推动的模式——经济史上任何一次恶性通胀都以这种反复推动模式的形成作为起步。

但就在美联储希望通过快速加息来打击通胀的同时,警钟却已经敲响了,这声警钟来自于美国国债市场。

我们知道,在英国前首相特拉斯于9月6日上任之后推出了减税措施,减税当然会削弱英国政府的偿债能力,以至于减税措施宣布之后债权人开始疯狂地抛售英国国债导致国债收益率暴涨(价格暴跌),一旦任由国债收益率暴涨,英国政府就只能宣布破产而且集中投资国债的英国养老基金也只能破产,这逼迫英国央行只能进场接盘以压制国债收益率,而英国央行接盘的过程就是向市场释放基础货币的过程,这反过来就会刺激通胀,也就抵消了英国央行今年以来通过加息以抑制通胀的政策初衷,英国遭遇的是一次很典型的债务危机。

到2022年3月,英国政府债务率是99.6%,一次减税计划就立即引发了债务危机,到2022年6月美国政府的债务率已经高达124.9%,美联储不断提高利率时就会不断推升美国国债收益率,让美国政府的财政压力越来越大,当债权人认为美国政府偿债困难之后就会像甩卖英国国债一样甩卖美国国债,这一样会导致美国国债收益率的暴涨,然后将美国政府打入到债务危机之中。

市场已经给出了警告。

上图所示,就在美联储加息之后的11月3日,美国两年期国债收益率最高暴涨至5.1337%,比前一个交易日的收盘价格(4.6114%)暴涨了11.3%,这显然是机构甩卖所造成的结果。虽然目前的甩卖尚未形成合力让国债收益率出现回落,但随着美联储的不断加息就会让美国政府的偿债压力越来越大,11月3日两年期国债收益率的暴涨就会成为一声警钟,就会从根本是制约美联储的加息行动。

也就是说,现在美联储的猎枪瞄准是通胀这个目标,但这个目标过远,枪口和目标中间还横着一个美国政府,美国政府已经遮挡住了这个目标,这就让美联储根本不可能达成自己的目标。

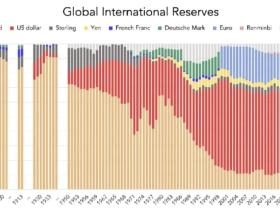

9月,美联储的核心通胀率是6.6%,通胀率(cpi)是8.2%,美元目前的通胀率是3.75-4%,距离上述两个目标还有十分遥远的距离,既然美国政府已经阻止了美联储加息的脚步(限制了加息的幅度),就意味着美联储根本不可能实现正利率(即基准利率减去通胀率为正,这是制服通胀的根本手段),也就意味着美元只能长期维持着负利率,也就意味着美元会随着时间的延续不断贬值、甚至还会加速贬值。大宗商品是秤盘,而美元是大宗商品价格的秤砣,随着美元加速贬值意味着秤砣还会加速变轻,大宗商品价格当然会继续上涨。这就决定目前的大宗价格调整只能是歇脚过程,然后就是再起征程。既然美国政府的债务已经捆住了美联储的手脚,美联储也就没能力真正通过正利率来打击通胀,通胀就只能继续燃烧(从11月开始由于基数已经很高,同比数据或许稍微好看一点)。

美联储在本次加息周期中多次加息0.75%,无论每次加息的幅度还是频率都是过去二十年来从未有过的,这让人们觉得美联储十分鹰派,也产生了心理上的恐惧。事实上,美联储的本次加息进程是十分“温和”的,源于如此快速的加息之后,基准利率(3.75-4%)距离通胀率(8.2%)还十分遥远,可虽然距离还十分遥远,但美联储主席鲍威尔却在11月2日议息会议之后的记者会上开始给出妥协的信号,所以,这次加息周期是十分“温柔”的。

在另外一个平台上已经于上月上旬对未来的市场走势给出了相关的提示。

随着近一个月以来的走势不断演绎,大宗商品价格再次上行的趋势已经越来越清晰,参考下面的布伦特原油和伦铜走势图。我个人的观点是,大宗牛市将进入第三浪(升浪)。

未来的这轮升势,很难像2020年中开启的升浪(第一浪)那样走出疾风暴雨般的升势,可能是缓步上升的态势,一旦开启剧烈上冲往往就意味着走势即将结束。而且由于全球经济比较低迷,需求不振,各品种之间的走势分化会更加明显,个人比较看好石油的走势。

这轮升势会以什么方式结束哪?

第一,由于美联储等央行还处于加息周期,央行就不会向市场补充流动性,当包括大宗、股市等资产在内的资产价格继续膨胀之后,市场的流动性就会越来越紧张,当流动性开始枯竭的时候,就是牛市结束的时候,而且牛市结束之后会形成暴跌,这是流动性枯竭之后的典型特征。

流动性枯竭的标志就是美联储开始降息。

第二,次贷危机之后,由于主流央行实施了零利率甚至负利率政策,让全球的资产价格(主要是楼市)膨胀为宇宙价格,有些城市的家庭三四十年的收入才能购买一套普通住宅的现象绝对属于世界经济史上的奇迹。但随着美联储将基准利率上升到相对高位,随着市场中的流动性日趋枯竭,随着全球经济步入萧条就会不断推升失业率、打压居民的收入,全球的资产价格泡沫很可能有一个集中破裂的过程,而资产价格暴跌就意味着美元的价值开始暴涨。源于资产价格也是用美元计价的,同样一套房子从10万美元跌至5万美元就意味着美元相对这套房子升值了一倍,这会打断大宗价格涨势的脊梁,也会打断通胀的脊梁。

上述都只是个人观点,不做为投资建议。

1F

https://www.bilibili.com/video/BV1UL4y1P7FM/?spm_id_from=autoNext

纯粹解决通胀问题只需要停止印钞即可,不用动利率,但事情通常比想象的复杂一点,时不时还得印点。