2023年,金融市场最大的意外是什么?

要讨论2023年的最大意外,就必须考虑当今世界金融市场的主题:

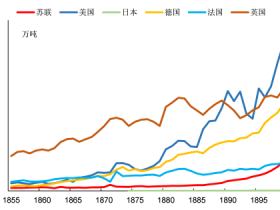

第一,逆全球化已经到来,按照台积电创始人张仲谋的说法是“全球化接近死亡”,结果就是全球产业链不断断裂。

俄乌战争的爆发是标志性事件,导致全球能源产业链加速断裂。

在全球化时代,生产要素按照最优化的要求进行配置,能源产业链也是如此。此时,各国进行产业链布局之时只考虑经济要求,由于俄罗斯毗邻欧洲,可以将石油天然气通过管道快捷、廉价地输送到欧洲,借助两个地区之间完善的基础设施,俄罗斯的煤炭也大量出口到欧洲,这都是全球化的必然结果——淡化各国和地区之间价值观的差别,按照经济要求实现生产要素的合理配置。

但2022年2月24日的一声炮响,打破了欧洲人的美梦,欧洲人看到俄罗斯人用欧洲输送给他们的金钱武装起来转而威胁欧洲的安全。此时欧洲人开始警醒,需要放弃全球化的思维转而以国安要求来配置自己的生产要素,而普京很适时地“配合”了欧洲人的思维转变,对欧洲开启了能源战,使用能源武器威胁、打击欧洲,欧洲只能迅速与俄罗斯能源进行脱钩。

2022年8月,欧洲与俄罗斯煤炭就完成了脱钩。

进入本世纪以来,欧盟天然气消费中约三分之一来自俄罗斯,俄罗斯天然气出口中超过三分之二到了欧盟。到2022年底,随着德国海上天然气接收站的陆续完工并投入使用,欧洲与俄罗斯天然气基本完成了脱钩。欧、俄天然气脱钩行动给俄罗斯天然气产业带来了严重的冲击。2022年12月26日,俄罗斯分管能源的副总理诺瓦克在接受塔斯社采访时表示,预计2022年俄罗斯天然气开采量同比下降12%,出口量同比降低25%。根据俄罗斯天然气工业公司的最新数据,2022年俄气向非独联体国家出口了1009亿立方米天然气,与2021年的1851亿立方米相比暴跌了45%。在欧俄天然气已经完成了脱钩之后,2023年的出口量当然更加不妙。

俄欧能源脱钩的结果是,俄罗斯能源产能被大量闲置(建立新的出口渠道需要大量的基础设施投资,这需要数年甚至十几年的时间,而且现在国际资本也不可能对俄罗斯的能源基础设施进行投资),这导致大量的天然气只能放空烧掉。与此同时,由于欧洲大量使用煤炭替代俄罗斯天然气发电,让国际煤炭价格长时间处于高位,下图是纽卡斯尔动力煤价格走势图:

一边是火焰,国际煤炭价格上升到高位徘徊,一边是海水,俄罗斯天然气无法输出只能放空烧掉。放空烧掉之后,相关企业就失去了收入,就没能力继续维护气井,长此以往这些气井就只能被废弃,这会对俄罗斯天然气产量造成长期的、严重的伤害,这会进一步支撑国际能源价格。

但化石能源中最重要的还是石油。

德国已经宣布从2023年1月1日起不再购买俄罗斯石油,在欧洲国家中德国对俄罗斯石油的依赖最为严重,当德国摆脱了俄罗斯石油之后,这意味着欧洲与俄罗斯石油的脱钩会在数月内快速完成(有媒体报道说在2月完成)。

基于欧洲与俄罗斯石油的快速脱钩,加上欧美对俄罗斯石油使用限价手段,最主要是各大远洋公司已经拒绝承运俄罗斯石油,这导致俄罗斯石油的出口价格大跌,1月6日乌拉尔油价已经跌至37.8美元/桶(布伦特原油价格在80美元以上)。

俄罗斯石油的生产(含运输)成本一般为30-40美元/桶(有些则更高),俄罗斯对每桶石油征收的出口关税约为6美元/桶,即出口成本价为36-46美元/桶,出口价格跌破40美元之后就意味着有大量的产能开始亏损,长期亏损之后就无法维护这些油井,就只能关闭或废弃,这会导致俄罗斯石油生产的萎缩。

也就是说,逆全球化到来,全球产业链开始脱钩,俄罗斯这个全球能源生产第一大国的能源产能首先受到伤害,这会长期支撑国际能源价格,这一因素应该在今年开始发挥效力。

第二是美元危机。

2022年10月13日,美国财长耶伦说到,“我们担心(国债)市场缺乏足够的流动性”。她指出,从事美国国债交易的做市商的资产负债表能力并没有扩大多少,而美国国债的整体供应量却在攀升,这直接导致美债流动性下降。

瑞信明星分析师Zoltan也注意到了同样的现象。2023年美国私营部门需要吸纳的政府债务规模,比世界大战以外的任何时候都要大,然而传统意义上的潜在买家(银行、对冲基金等)却不太可能买入。而一些国家的央行(包括中日两个最大的买家)还在持续抛售美债。Zoltan将这种局面称呼为“将死之局”,并预计在2023年美联储只能开启量化宽松来应对美国政府的债务问题。这与2022年8月英国央行被迫进场收购英国国债(也是量化宽松)的原因完全一致。

共和党掌控众议院,很可能成为引爆债务危机的导火索。

共和党尤其是极右的共和党人一贯在财政纪律方面十分强硬,他们信奉的是财政收支平衡原则。共和党既然已经掌握了众议院,肯定要给目前民主党政府的大撒币财政政策踩刹车。目前美国国债已经触及31.4万亿美元的债务上限,在提高债务上限的问题上,众议院肯定不会轻易同意。

现在的局面是,不提高债务上限,美国政府过不去,源于过去很多年美国政府都在通过财政赤字债务化来解决财政赤字问题,现在肯定无法立即给债务上限踩刹车;将提高债务上限与缩减政府赤字联系起来(这就是众议院议长麦卡锡向极右共和党人承诺的内容),政府也过不去,源于美联储持续加息之后导致政府债务利息在快速上升,地缘政治矛盾愈演愈烈也要求军费支出的扩大,美国政府无法压缩开支。

在这种情形之下,两党剧烈冲突随时都可能引爆类似2022年的英国国债危机。财长耶伦已经发出警告,如果国会拒绝提升债务上限,6月初就可能出现债务违约。导致的结局注定就是央行进场购债,这本质就是量化宽松。

为什么美国政府落入这种窘境?

美国2022年的国债利息支出约为8000亿美元(2023年会超过1万亿美元),2022年的GDP增速为2.1%,GDP增量约为4900亿美元,美国GDP的分割比例大约是政府占39%,居民占61%,即2022年属于政府的GDP增量只有约1900亿美元,远远无法覆盖当年的美国政府债务债务利息支出,这会推动债务率螺旋式上升,就是问题之源。

一旦美联储基于债务危机不得不开启量化宽松,当然就会给贵金属和大宗商品注入强大的动力,就会剧烈推动商品价格,这会导致全球所有国家的通胀率剧烈上升。

第三是中美需求因素。

中国在2022年执行了比较严厉的防疫政策,受影响最大的应该就是出行,这会导致燃油需求(包括一般燃油和航空燃油)的下滑,2023年将开启正常的生产与生活,燃油需求当然会回升,有机构认为会增长50万桶/日以上。

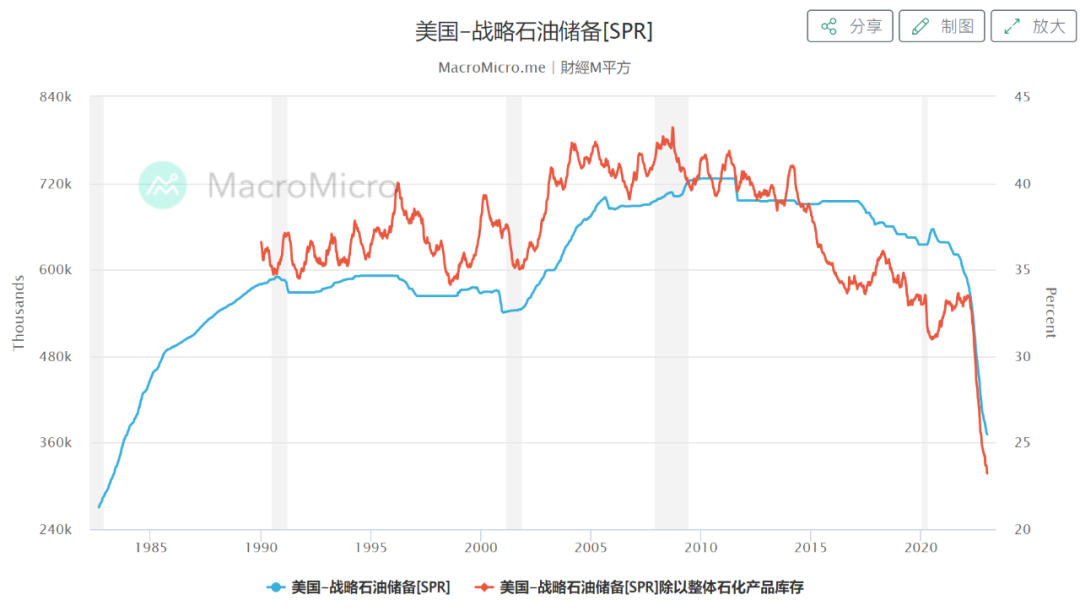

2022年,为了压制通胀(也为了中期选举),美国民主党政府抛出了1.8亿桶石油储备,这导致美国的石油储备跌至1983年的水平(见上图),未来美国政府已经没能力继续抛储,而是如何回补库存的问题,这会推动石油需求的回升。

中美对石油需求的回升是石油市场中不可忽视的力量,石油是最基础的商品,一旦石油价格上涨,所有基础商品(比如金属、石化产品、农产品)价格都会上升,推动大宗商品价格。

对商品价格不利的因素或许有两个;第一是全球是否会爆发类似2008年次贷危机那样的危机,一旦爆发需求市场就会暴跌,就会打击价格,但在美联储降息之前,这种可能性看起来似乎并不大;第二是东亚地区爆发战争,相关海域的运输航线就会遭到威胁,对大宗商品供需关系会产生剧烈的影响,但战争也只能导致一个结果,全球产业链骤然断裂,通胀飞扬。

目前美国的通胀是下行趋势,多数人认为在2023年会持续下行。所以2023年最大的意外,当然也是最大的惊喜,很可能就是全球通胀再次转身掉头上行,时间点可能是从年中开始。

一旦全球通胀加速上行,很多央行只能被迫提升利率,对全球的房地产泡沫和债务市场将造成毁灭性的破坏。

2023年,市场开始酝酿疾风暴雨!

1F

债务最后都是用通货膨胀的办法消灭的,也没什么大不了的吧。韩元,日元在钞票后面加零,可人家还是发达国家,美元自出现那天起到现在贬值了多少,总趋势上不还是越来越发达,日子越来越精彩,看看现在的衣食住行,那是一百年前能比的吗,即便是从前没有债务危机的正常时期也不能比的。现在就是个准备给钞票加零的时期,困难一点,好过战争吧。