尽人皆知的是,在美国上世纪七十年代的滞涨时期,只有大宗商品和房地产跑赢了通胀,债券、股指等其他资产都跑输了通胀。

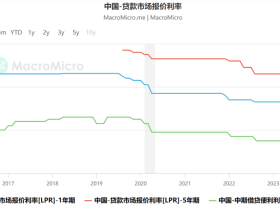

去年,欧洲央行行长拉加德已经公开承认说我们可能再也回不到过去的低利率时代,这个判断是与今天的全球经济基本面吻合的,从2018年中美贸易战开始,全球化就已经开始停滞、逆转,而俄乌战争的爆发已经让所有的专家深刻地认识到全球化已经结束,逆全球化已经到来,而台积电创始人张仲谋更直接说到“全球化接近死亡”。在全球化时期生产要素在全球进行优化配置,这当然带来经济效率的提高,逆全球化到来之后全球产业链会不断断裂、生产效率会不断下降,如果用俗话来解释“生产效率下降”就是每投入1块钱的资本所产生的的GDP增量下降了,这就意味货币的“含金量”下降(即单位货币对应的GDP下降,也就是货币信用下降和货币贬值),这就导致通胀和利率上升,所以说我们再也无法回到过去的低利率时代。

从低利率到高利率的转折时期,有两件事是必然的:

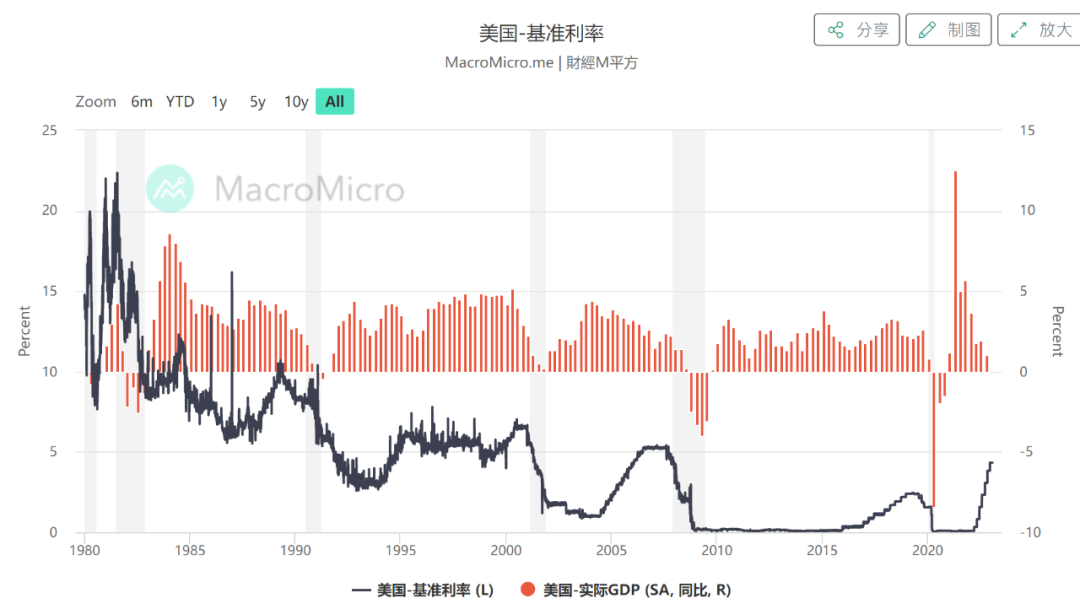

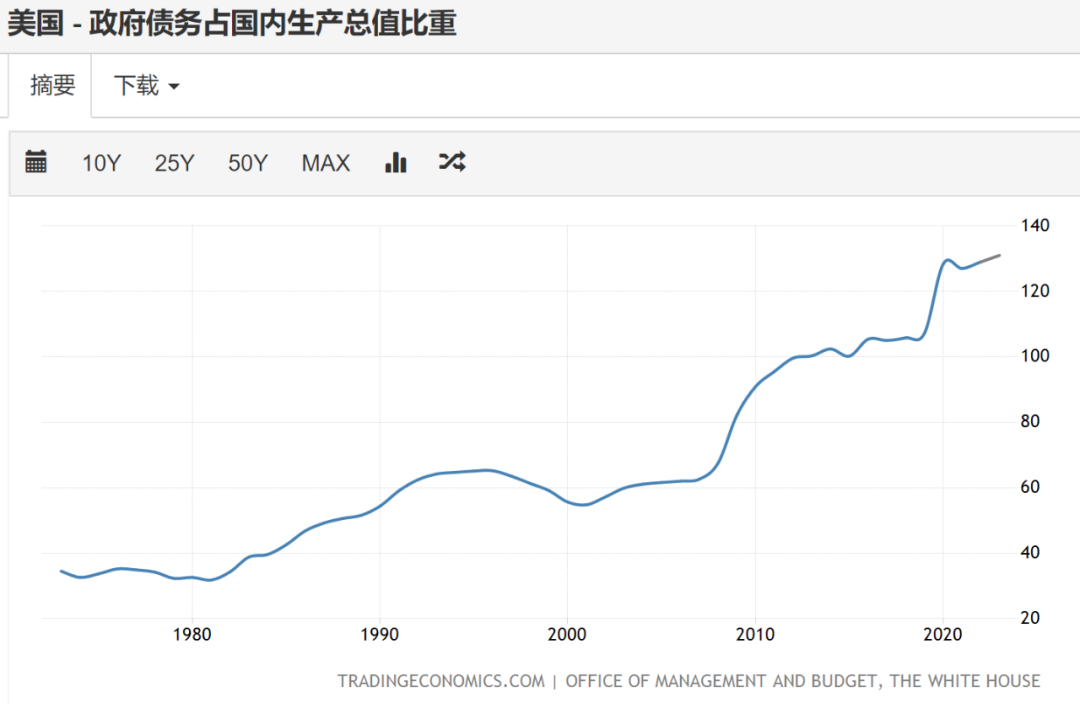

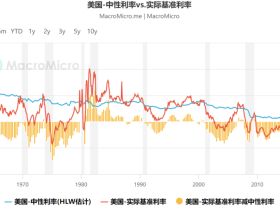

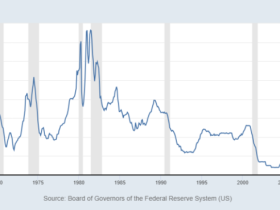

第一,低利率有利于借贷,长期的低利率就会推动全社会市场主体(包含政府、企业和个人)的债务率上升到绝对高位,所以从上世纪八十年代初期开始美元基准利率进入跌势之后,全球主要国家政府、家庭、企业的债务率就在不断上升,目前的债务率都处于比较极端的高位,下面的两张图具有代表性的意义,一张是美国的基准利率走势图,一张是美国政府的债务率走势图,随着基准利率的不断走低美国政府的债务率不断走高。当市场转入高利率时代之后,央行并不敢将基准利率提升至正利率(即基准利率减去通胀率为正数),源于在正利率的市场环境下资本会蜂拥进入银行体系寻求无风险增值,市场很快就会出现流动性枯竭,就会导致高债务率市场主体的杠杆集中断裂,进而引爆严重的债务危机和资产价格危机,这显然是任何国家都无法承受的,所以,央行只能在很长的时间内维持实际负利率。

只有当高通胀、高利率持续的时间足够长之后,市场主体不断去杠杆、债务率下降到安全的水平之后,央行才有能力实施正利率。此时市场中的流动性就会蜂拥流入银行体系,就可以彻底打断通胀的脊梁,让经济活动回归正常,我们知道这就是上世纪八十年代初期美联储主席保罗沃尔克所做的,现在还远远未到这样的时候。

第二,低利率有助于经济增长,而高利率会打击经济增长,所以高通胀、高利率的到来就会形成滞胀(或类滞胀)的经济环境。经济增速低就意味着货币的投资收益很低,甚至无法弥补高通胀所带来的货币贬值。

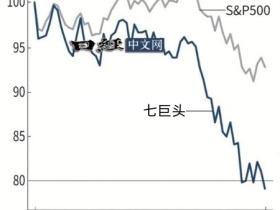

央行实行实际负利率,意味着将钱存入银行是亏损的,购买力会不断损失,这自然不是资本的好去处;经济增速低意味着资本投资收益率很低,甚至不足以弥补通胀带来的损失,所以也不足以吸纳市场中的货币;经济增速低意味着债券的收益受限、风险加大,经济增速低还意味着上市公司的利润增长受限,这就让债市、股市对资本的吸引力有限;恰恰在这样的时期央行为了避免市场主体的杠杆集中断裂又必须通过负利率来保持市场中的流动性,市场中的资本就处于一种无路可逃的态势。

此时,无路可逃的纸币为了避免遭到购买力损失(遭受实际负收益),就会追逐零收益的大宗商品,所以上世纪七十年代大宗商品指数远远跑赢了通胀。

或者换一个方式说,逆全球化之后形成滞胀(类滞胀)环境,导致经济效率下降,经济效率下降的含义是每投入一块钱所产生的GDP增量减少了,反过来说,如果GDP增量不变的话,就意味着需要投入更多的货币,而每吨铜、木材等大宗商品就代表着固定的GDP增量(一顿铜永远都是一顿铜,其代表的GDP本质是不变的),经济效率下降之后就需要投入更多的货币才能实现,其价格当然就会更高。

那么,滞胀时期为什么楼市又能跑赢通胀哪?

第一,对于那些供需关系保持平稳的城市(不是供过于求),房屋具有一定的大宗商品职能,其价格上涨的原理与大宗商品类似。

第二,人们有余钱的时候经常会存入银行,这本质上是一种无风险(或风险极低)的投资方式,银行所支付的利息就是投资收益。

其实市场上还有另外一种无风险(或风险极低)的投资方式,那就是购买(供需状况良好城市的)房屋用于出租,租金就相当于投资收益(类似银行的利息)。虽然央行可以通过控制基准利率来控制居民储蓄的投资收益(即控制居民所得到的利息),但央行却没有能力压制投资房屋的收益,或者说投资房屋的收益是完全市场化的,不受央行的控制。

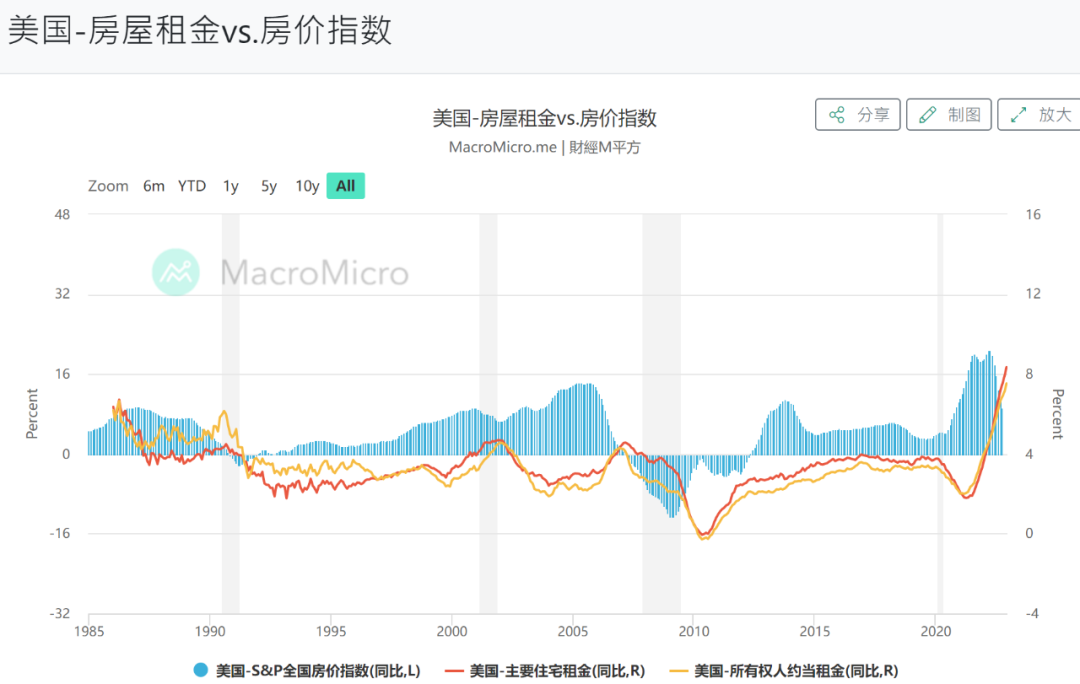

比如,目前美国的房地产市场已经给出了这种差异,下图是美国房屋租金指数的长期和短期(一年)走势图。

有上图可见,美国的房屋租金指数从1985年至2021年都是低位徘徊的走势,但在过去一年却出现了向上飙升的走势,基本不受央行加息的影响。

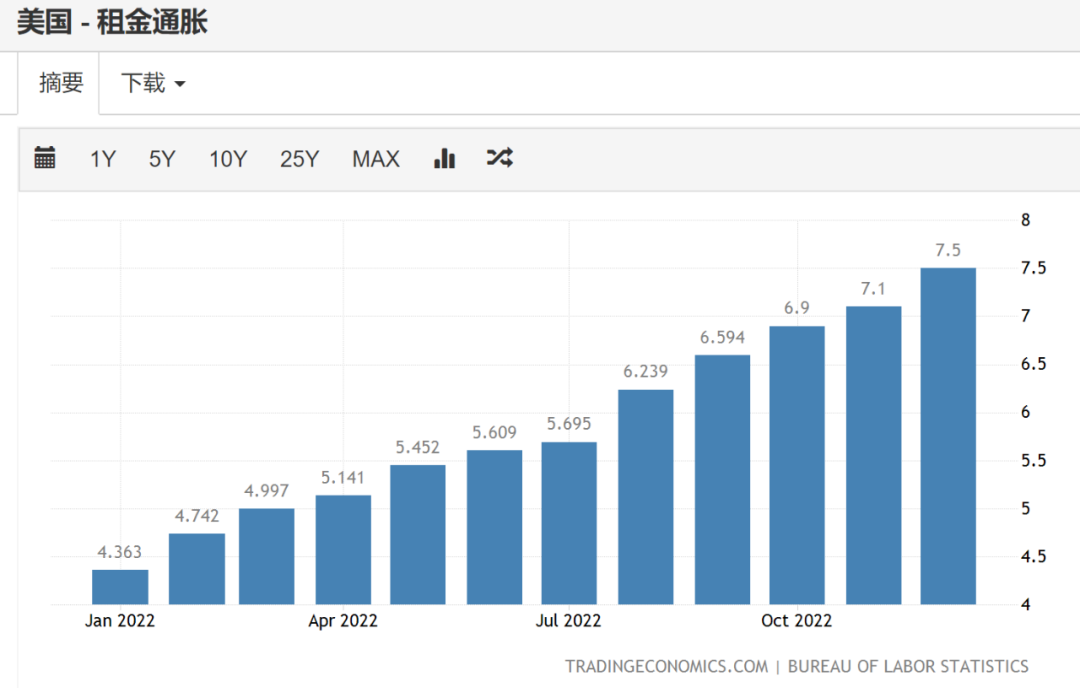

根据芝商所执行董事兼资深经济学家Erik Norland的研究,在过去35年租金的变动相较购房成本的走势平均落后21个月,因此2021年开始的房价飙升(购房成本上升),很可能导致直到2024年3月左右租金通胀(涨势)才会触顶。

目前美联储的基准利率是4.5-4.75%,美国的通胀率是6.5%,实际利率就是-2%至-1.75%,将钱存进银行显然是亏损的。但目前美国的租金通胀率是7.5%,不仅高于6.5%的通胀率,还可以实现1%的正收益,投资房屋当然就会成为有钱人的投资渠道,比投资在银行(储蓄)更有吸引力。根源就在于投资在银行的收益是受到央行控制的,而投资在房屋中的收益是市场化的。

房屋租金上涨的原因当然与经济因素有关。由于利率上升导致购房的负担上升,就会让更多人进入租房市场;如果本地经济形势比较好会吸引人口净流入,房地产市场的供需关系就比较正常;经济情况比较好的情形下人工工资也会上涨,这些综合因素就推动了房屋租金的上涨。当租金收益超过储蓄收益、还可以弥补通胀损失之后,就会吸引长期投资资金的不断流入,进而就会驱动房价。

一般认为目前全球经济正在进入滞胀时期,这是逆全球化之后必然的结果,在这样的时期负利率是长期趋势,负利率会长期驱动价格。因此,那些经济情况比较好、人口不断净流入的城市,租金涨幅与美国房屋租金通胀相符或更胜一筹,其房地产很可能已经出现了机会,这应该是很难得的机遇。

目前,多数人因利率上升而对楼市悲观,利率急升时期(过去一年就是如此)会令一些高杠杆家庭的杠杆断裂导致房价下跌、利率急升还会导致房地产市场的恐慌,但这个阶段注定是短期的,这个阶段结束之后,负利率的纸币就会重新驱动楼市,过去一年美国租金通胀的直线上涨或许就是先行指引信号。

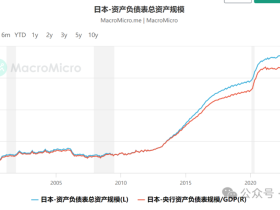

未来这轮房价上涨不仅仅属于美国,应该属于绝大多数国家或地区,但前提是房租房价比处于相对合理的水平上,即购买房产出租基本等于变相的储蓄。日本东京的房价已经率先表现出来,2023年1月24日房地产调查公司KANTEI公布了一份关于东京房价的报告,据公布的数据显示,2022年东京圈二手公寓(按70平方米计算)平均价格为4716万日元(约人民币246.71万元),和前一年相比上涨了13.2%,对于日本和东京来说,这是多年不见的景象。

楼市再狂欢,这次纯粹受负利率的纸币所驱动。

(本文只是自己的观察与思考,并非投资建议,据此投资后果自负)

评论