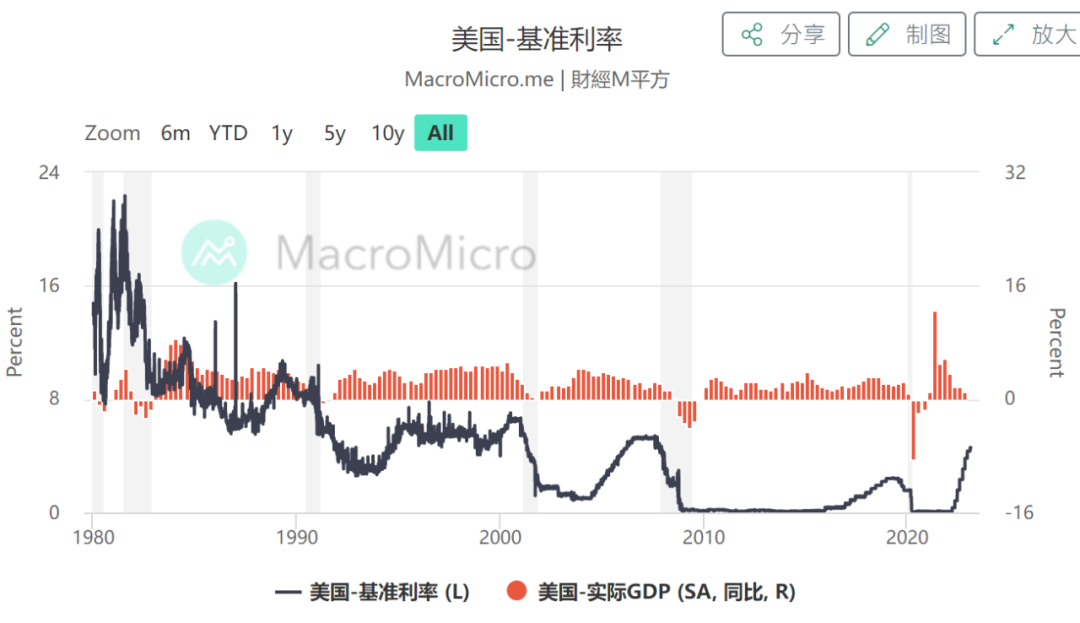

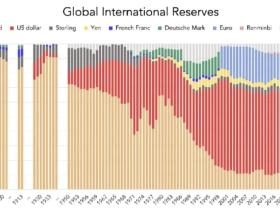

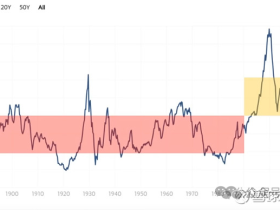

自从上世纪八十年代初期开始,基于苏联的解体和中国加入世界贸易组织,让经济全球化逐渐达到高潮阶段。经济全球化逐渐步入高潮意味着全球的生产效率的稳步提升,而生产效率的提升就意味着美元、欧元等国际储备货币的投资收益率上升,价值就更稳定。

有一个基本原理是,贬值越快的货币,其利率就越高,比如阿根廷目前的通胀率是98.8%,阿根廷里拉的基准利率高达75%,阿根廷里拉显然属于垃圾货币,相反,货币价值越稳定的货币,其利率也就越低,今天最典型的就是瑞士法郎,属于有信用的货币。

既然美元、欧元的价值随着经济全球化的不断深入更加稳定,这就推动了美元、欧元的利率不断下行。到次贷危机爆发之后,美元欧元实行了零利率(负利率),这是一个货币信用水平从低到高的过程。

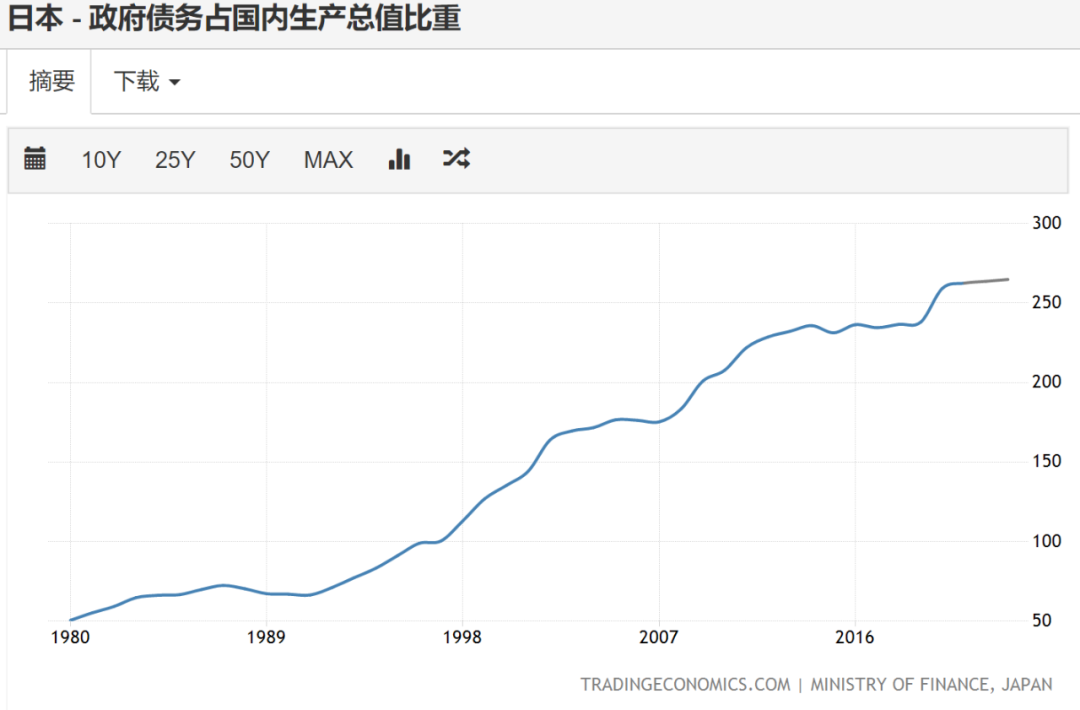

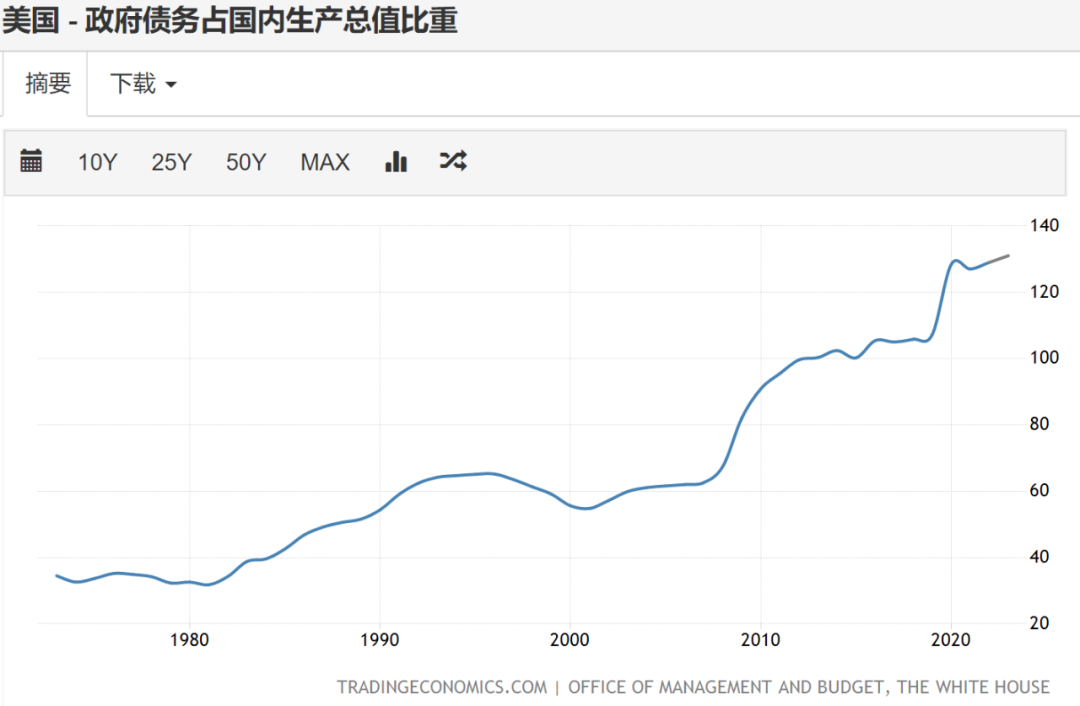

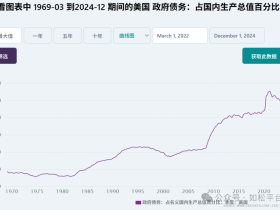

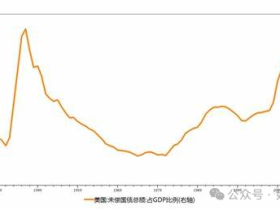

这世界什么都可能改变,但人性的贪婪之心永远不会改变,随着纸币利率的不断走低,相当于借钱的成本越来越低,这就刺激了各国政府、企业和家庭的债务快速膨胀!下图是日本、美国政府债务率最近几十年的变化图,都出现了快速上升。

其实大可不必嘲笑日本和美国政府的债务率飙涨,世界各国的总债务率(即各国总债务与GDP之比)都在飙升,只是各个国家的债务结构有所不同罢了,有些国家的债务主要集中在政府身上,有些国家主要集中在企业和家庭身上。我们自己也在这股加债务的大潮之中,比如家庭部门在上世纪基本没有债务,但今天城镇多数家庭都已经背上了巨额的房贷,如果哪家没有房贷,似乎都不好意思说出口,这种变化仅仅在二十多年间就快速完成,说明债务率的上升也是飞速的。

虽然世界各国的民族不同,肤色各异,但贪婪之心完全一致。

上学的时候,老师告诉我们任何国家的政府负债率如果上升到80%以上,就已经踩到看红线,就面临债务危机的风险。这条红线显然与利率直接相关,在过去数十年利率不断下行的过程中,这条红线已经被踩成了红地毯,多数国家的政府负债率不仅越过了80%,还越过了100%,甚至有不少国家越过了120%!

这生动地说明,人性中的贪婪是永无止境的,既然利率已经降到了零,借钱几乎不用支付成本(利息),那就是不借白不借,所以就有了世界各国总负债率的飙升,零利率是典型的“人有多大胆、就有多少债”的年代。

但逆全球化到来就会导致生产效率下降,就会推动高通胀和高利率周期的到来,这是货币信用水平从高到低的过程,就到了刺穿债务泡沫的时候。

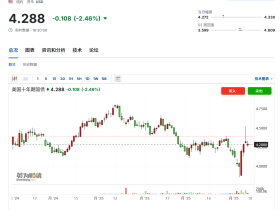

从去年开始,美联储和欧洲央行都在快速加息,美联储的利率已经达到4.5%至4.75%,欧洲央行的主要再融资利率也已经达到3%,虽然德国2年期和10年期国债收益率都已经创出欧债危机以来的新高,但债务市场却并未因此而垮塌(只有英国国债因政策问题出现了债务危机)。

在这里,日本央行很可能发挥着最关键的作用。

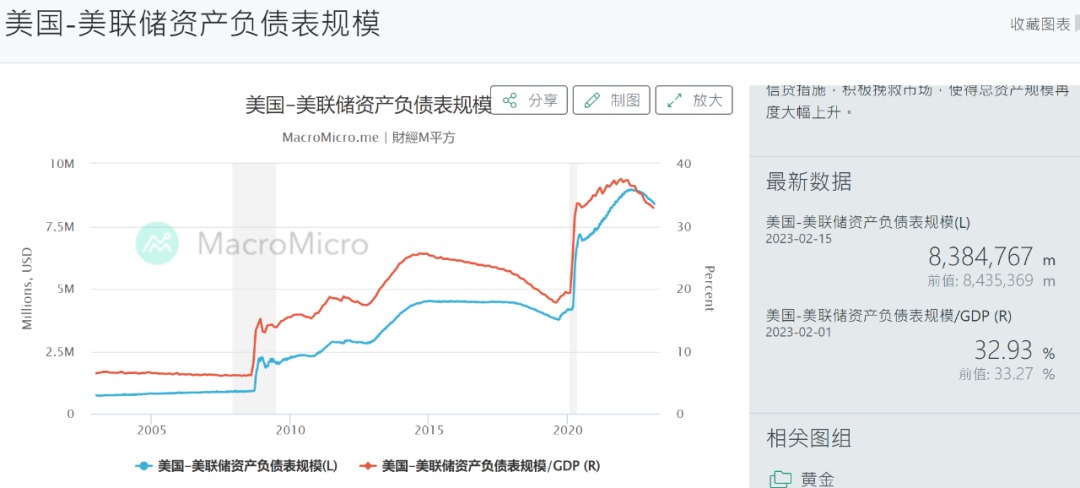

日本央行与美联储和欧洲央行一样都是全球最主要的央行,到目前,其资产负债表规模分别是733.77万亿日元(按美元兑日元1:130进行折算,合5.64万亿美元)、8.38万亿美元、7.87万亿欧元,主要是这三家央行支撑着全球市场的流动性。

美联储资产负债表的最高点出现在2022年3月,规模高达为8.96万亿美元,目前为8.38万亿,缩小了5800亿美元,基础货币的减少和利率的抬升对债务市场形成压力;欧洲央行也在加速,也在回收市场的流动性。

一直以来日元都是进行“息交易”的融资货币。息交易指的是将低息货币换成高息货币,再扣除外汇锁定成本后取得比持有低息货币更高收益的交易,该交易共有以下四步:

- 第一步,借出低息货币并借入高息货币;

- 第二步,进行远期外汇掉期合约互换,锁定远期汇率,避免将来换回时汇率波动上的损失;

- 第三步,将高息货币投资至国债或存款,以获取利息收益;

- 第四步,投资到期后将其通过锁定的汇率换回低息货币,完工。

2022年日本的GDP是546万亿日元,但2023年1月日本央行的资产负债表却高达733.776万亿日元,是GDP的134%,而美国相对应的数值是33.5%,日本央行对国债收益率曲线进行控制自然是资产负债表过度膨胀的原因之一,但更主要的原因是大量的日元通过“息交易”进入了世界其他国家的债务市场,这既稳定了全球的债务市场,对冲了一部分欧美央行加息的效果,又拉低了日本国内的通胀率。

根据IMF统计,截止2022年3季度,日本机构共计持有3.7万亿美元的海外证券类资产,其中权益资产约1.6万亿美元,债券资产约2.1万亿美元(其中美债约1.3万亿美元,欧债约6845亿美元)。日元更是亚洲很多国家(尤其是东南亚国家)的融资货币,是亚洲各国债券市场和资本市场的重要基石。

所以在欧美央行的快速加息周期中,日元就成了全球债务市场的稳定器。

但现在,这块全球债务市场的“基石”正在面临撤出,下图是日本的核心通胀率走势图,2023年1月的数值是4.2%,已经创出41年来的新高。

过去一年,日本的通胀率(1月的数值是4.3%)一直在上涨,但央行行长黑田东彦认为这是输入性的,是由于大宗价格上涨所导致。但目前,扣除能源和食品之外的核心通胀也已经高达4.2%,说明今天的通胀几乎完全是由货币因素所驱动,只要央行不加息对通胀进行抑制,通胀就会不断发展,这是肯定的。

逆全球化的到来已经推动美国和欧洲的高通胀,这是它们的央行从去年开始快速提升利率的根源。现在,日元也开始推动日本的核心通胀率,就说明日元在加速贬值,其根本动力来源也在于逆全球化。

疫情爆发伊始,日本就积极推动在化日企回流本土或东南亚,对于回流本土的日企给予财政补助。首批申请补助的企业近九十家,但截至2020年7月底的第二批,申请企业就达到约一千七百家,这表明日本产业链正快速回流本土。但这种产业脱钩(即逆全球化)自然会提高企业成本,推升日本的消费品价格。根据2022年10月18日日经中文网的报道,根据供应链研究企业Owls Consulting Group的数据,如果家用电器和汽车等70种主要产品停止从化进口,改为由日本国内生产或从其他地方采购,那么将使成本每年增加13.7万亿日元,这个规模相当于在东证Prime(主板)上市的制造业企业总净利润的70%。如果增加的成本转嫁到产品上,日本的个人电脑的平均价格将上升50%,智能手机将上升20%,等等。

因此,逆全球化成为日本核心通胀加速上升的来源。

人们一般认为,即便通胀快速上涨,日本央行加息的能力也有限,因为日本政府的债务率过高。

到去年6月30日,日本政府的债务已经高达1255万亿日元,而日本2022年的GDP是546万亿日元,日本政府的债务率是230%。根据日本广播协会(NHK)2022年12月22日的报道,日本政府2023财年的财政收支预算为114.38万亿日元,其中税收收入为69.4万亿日元,将发行35.62万亿日元的国债补充。如果日本国债的平均收益率达到5.5%,日本政府只能将全部的税收收入都用于偿还政府债务利息,日本政府全部的财政支出都只能依靠借债,这显然是灾难。这就是很多机构预计日本央行轻易不敢加息的主要原因。

外在看来日本政府耐加息的能力很差,但本质上日本央行具有加息能力,甚至比欧洲央行的加息能力更强:

第一,一国的税收收入增速与名义经济增速(即真实的GDP增速加上通胀率)正相关,通胀加速之后日本的税收收入增速就会提高,这会提高日本政府的耐加息能力。

第二,日本在海外拥有庞大的净资产。日本对外净资产指的是,从日本企业和个人持有的外国资产(存款、股票和工厂等)减掉外国企业和个人持有的日本资产的金额。日本财务省的数据显示,截至2022年9月底日本的对外净资产额达到459万亿日元,相当于日本2022年GDP的84%。一般认为,当一国持有庞大的对外净资产时,有利于本国货币的稳定,也有利于本国债务市场的稳定。

所以,日本央行至少有能力像欧洲央行那样加息。

如今,由于美联储和欧洲央行的连续升息已经导致债务市场(包括美国国债)的流动性严重下降,一旦日本央行开始快速加息,全球债务市场中的日元就会快速回流日本本土,市场中的便宜钱彻底消失,就可能成为压垮全球债务市场的最后一根稻草。或许,也会成为刺穿东亚、东南亚一些地区的楼市泡沫的罪魁祸首。

长期的低利率(零利率)已经导致全球主要国家的债务率飙升到匪夷所思的水平,政府、企业或家庭债务率已经到了了雪山的山顶,这座雪山很可能不会静悄悄地融化(即软着陆,这无法完成杠杆,也不符合人性),最终很可能会以雪崩作为结局。

这很可能会成为资本市场和大宗市场投机的历史性良机。

评论