第一,有多少央行和金融机构正处于煎熬之中?

今天我们知道,债务是当代经济与金融活动的基石。比如美国政府发行了国债,美联储购买之后以这些国债(和其它高级商业债券)为保证金发行了美元,而多数非美国家又以美元(或美国国债)为保证金发行了自己的货币,这就让美国国债成为美国和很多非美国家货币的基石,金融机构购买国债作为自己的资产支撑自己的经营活动,这就构成了当代金融体系,在当代金融体系之上就构建起当代经济这座摩天大楼。

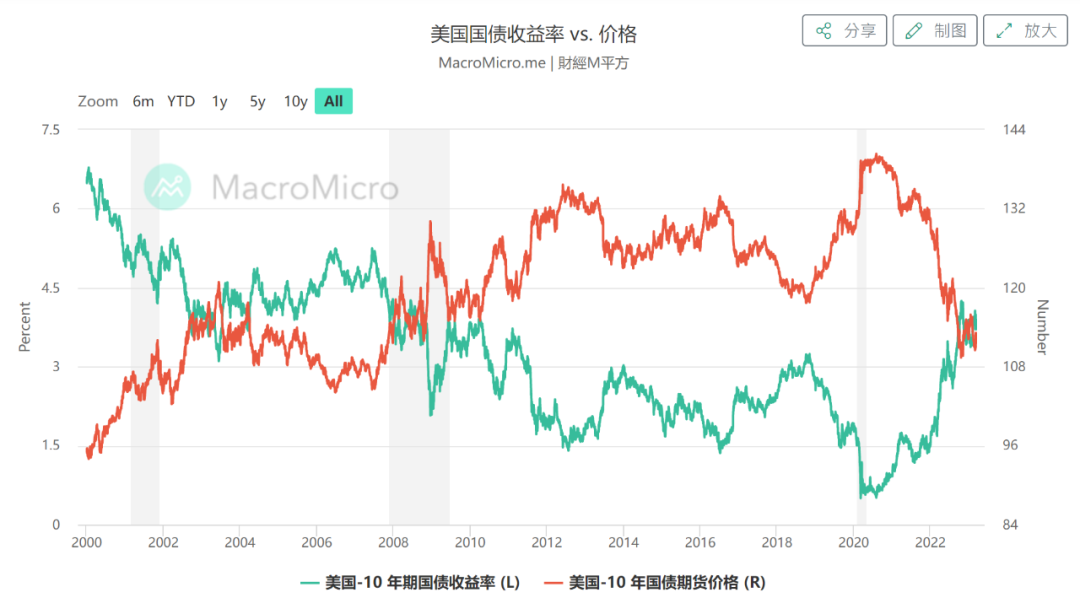

今天美国国债规模已经超过31万亿美元,其中绝大部分都是在次贷危机之后美元零利率期间发行的,利率低就意味着债券价格高,这就意味着各国央行和金融机构吃进去的是一肚子高价货。

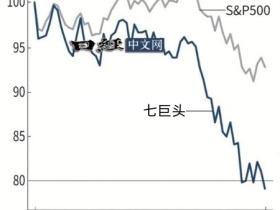

参考下面的图,以这些高价货的平均价格为130元计算,现在的跌幅已经达到了大约15.4%,就会给央行和金融机构造成4万亿美元以上的浮亏。

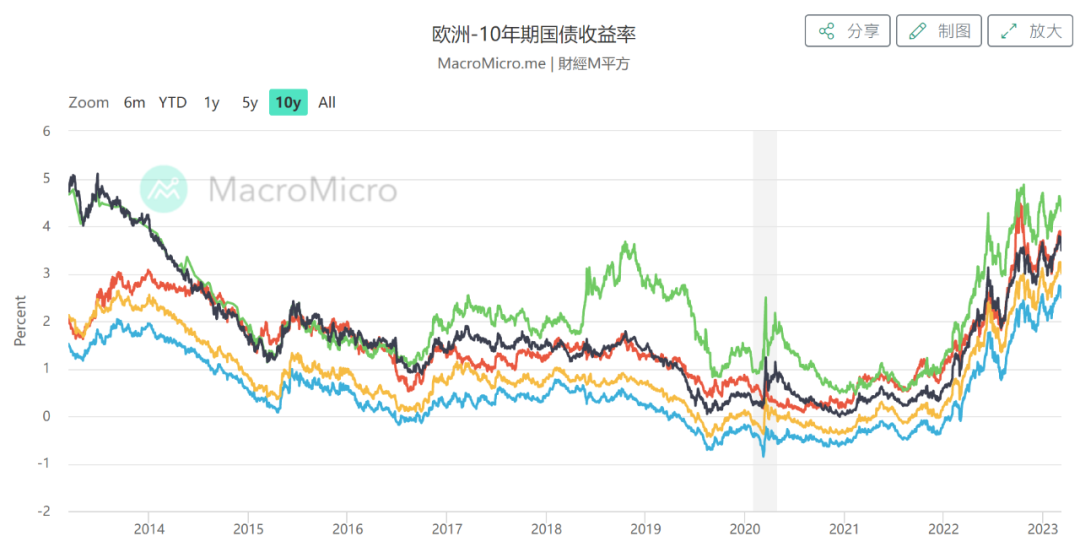

美债价格遭遇了大幅的下跌,欧债价格的跌幅也不会小于美债,源于欧元是从负利率走出来的,收益率的波动幅度与美债差不多,参考下图。

不仅欧债,还有其他发达国家的国债以及高级商业债券,都在欧美央行的加息过程中遭遇了惨烈的下跌。

到目前为止,在这轮加息过程中因债券价格下跌给各国央行、金融机构造成的浮动损失肯定会在10万亿美元以上,这就是那颗“雷”,未来谁来买单?

第二,央行和金融机构还有起死回生的机会吗?

如果目前主要央行的基础利率可以快速回到零附近,即回到次贷危机之后的状态,上述浮亏中的绝大部分都不会变成实亏,这些央行和金融机构就可以起死回生,暂时就不用为这10万亿美元买单。

但这是比较典型的幻想。

过去的二十来年是全球化达到顶峰的时期,全球所有国家都闷声大发财,世界是和平的(军费支出极低),经济效率达到最高,所以才有零利率和负利率出现,也才让包括各国国债在内的债券价格达到极端高位的水平上。

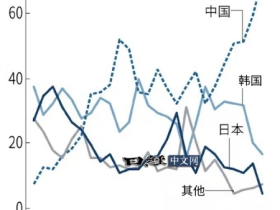

但今天,地缘矛盾不断恶化,印太地区正开启军费竞赛,俄乌战争如火如荼,和平时期的经济全球化已经被对抗所取代,这导致两点结果,第一是各国军费支出飞速膨胀,这会破坏各国的财政收支平衡,让各国的通胀迅速上升到高位。看看目前俄乌战场上每天的军费消耗,对这一点会有非常直观的感受;第二是全球化逆转、制裁与反制裁不断爆发,就会导致全球产业链加速断裂,这会极大地降低全球的生产效率,而生产效率下降就意味着商品与服务的成本上升,货币价值下跌,这会快速推升各国的通胀率。所以,我们再也不可能回到过去的低利率时代,这一点是毫无疑问的,连欧洲央行行长拉加德都在公开场合承认了这一点。

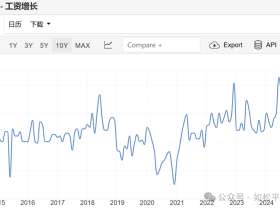

也就是说,以未来十年的眼光来看,今天欧美央行的利率水平还处于低端的位置。这一点并并不需要太多的解释,参考脱离金本位之后的美元的基准利率走势图(下图),除本世纪的前二十年(经济全球化顶峰时期)之外,其他时期的利率水平差不多都在5%以上。

既然未来的利率水平不会比现在更低,就意味着现在的国债价格依旧还处于相对的高价格区间(还有巨大的下跌空间),就意味着金融机构因持有国债和其它债券造成的浮亏不仅不会缩小,甚至还可能会继续扩大。

这带来两个问题:

首先,如果央行和金融机构将各国的债券持有到期,并不会产生账面损失。但国债到期期限短则数年长达30年,在美联储快速加息之后债券价格已经大幅下跌、而金融机构此时很容易出现流动性短缺,如果必须要抛售债券换取流动性(救命)的时候,就会导致巨额亏损。

硅谷银行就因为流动性短缺不得不抛售美国国债导致18亿美元的损失,风险敞口暴露之后又导致挤兑,最终爆发了危机。

几乎所有的金融机构都有与硅谷银行一样的风险敞口,一旦流动性紧缺需要抛售债券之时,都会导致巨额亏损(实亏),也就是说,大家都排在硅谷银行的身后。

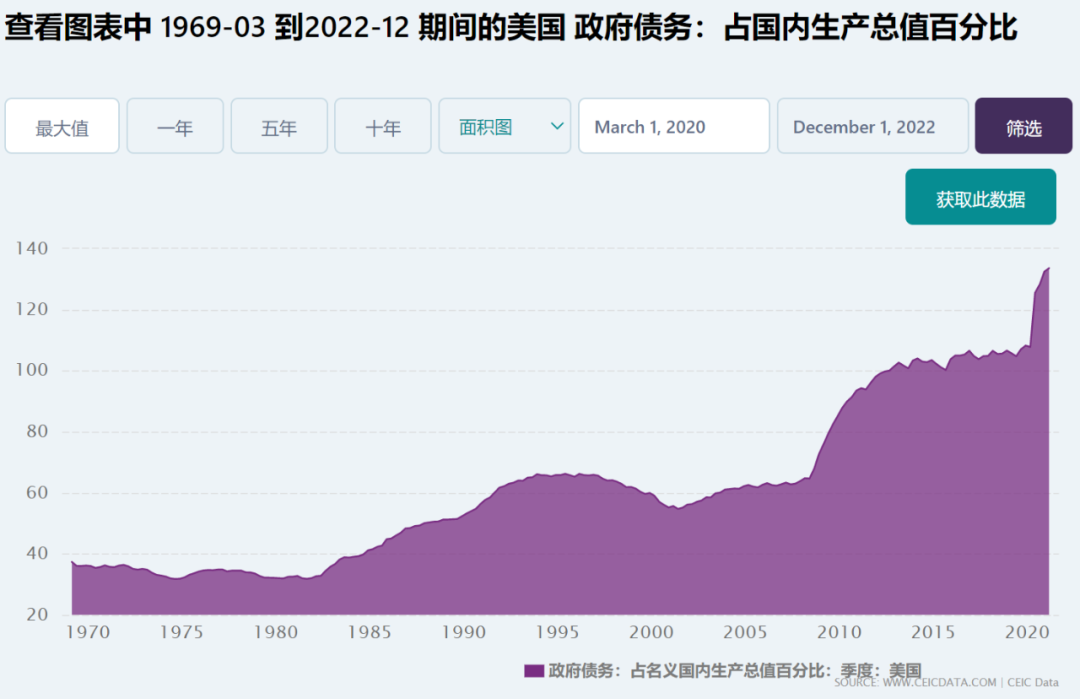

其次,随着国债收益率的上涨,债券到期之后美国政府需要借新还旧时其债务成本就会急剧上升,财政赤字会被动扩大,未来美国政府负债率上升的速度就会越来越陡峭(见下图),政府违约破产(实际是美元破产)的时间点就会快速逼近。

第三,未来到底有多少个雷曼?

2008年9月15日,美国第四大投行雷曼兄弟向美国破产法院提交了破产申请,正式宣告破产,经过审计之后的破产申请表显示雷曼兄弟的负债是6130亿美元,破产资产是6390亿美元,6000多亿流动性损失就引爆了次贷危机。

要注意的是,金融机构持有这些债券一般都是带有杠杆的,比如去年英国国债危机就起源于英国养老金机构使用了杠杆,10万亿美元以上的浮亏既然最终都要落实到实处,不考虑杠杆就相当于16个雷曼,如果考虑到杠杆,至少就相当于四、五十个雷曼。

换个角度来说,在美国排名第十六的硅谷银行因持有MBS(抵押贷款支持债券,属于高级商业债券)和美国国债合计形成118.52亿美元的浮亏(MBS浮亏93.49亿美元,国债浮亏25.03亿美元)就已经遭遇了危机,10万亿美元的浮亏该让多少金融机构陷入泥潭哪?

所以,2008年的危机被称呼为金融海啸,未来的危机或许应该称呼为宇宙大爆炸。

我知道很多人看到这会吃惊,但这是事实。

这场危机什么时候开始?它已经开始了,因债券价格下跌已经让硅谷银行倒闭,媒体报道说摩根大通等其他金融机构也有巨大的风险敞口,因此,我们已经可以清晰地听到了它的脚步声。

未来,随着市场中的流动性越来越紧张,就会突然有国际大型金融机构一夜间陷入危机之中,然后快速向其他金融机构传导,出现火烧连营的态势。

第四,美联储已经投降。

过去我经常说,今天的美联储已经不可能随心所欲地通过加息来打击通胀,源于它必须要征求债务市场是否同意。现在硅谷银行已经倒下,如果美联储继续加息,相当于在有风险敞口的金融机构身后下黑脚,美联储自然不敢这么做,这相当于债务市场让硅谷银行暴雷给美联储的加息进程踩下急刹车!

加息踩下急刹车,但现在还是负利率,就会刺激所有能起到信用职能的商品或资产(主要是大宗、贵金属、稀缺房产、垄断牌照,等等)价格开启升势,这实际是美元的货币职能削弱、其他商品的信用职能增强的过程,是美元挤兑信用品的过程,美联储就会失去了对通胀的控制。

从八十年代开始,美联储一手拿着纸本位的美元、一手牢牢地掌握着通胀的缰绳,现在美联储掌控通胀的那只手脱手了。央行对通胀失控的结果是确定的,法币、金圆券的历史重演——至少在很多国家会重演这段历史。

第五,包括美联储在内的央行是否对未来的危机进行施救?

估计这是没办法的事,依旧需要像次贷危机之后那样伸出援手,否则当代经济活动就会彻底停摆,这是严重的社会危机。

但最大的问题是,未来的危机会发生在通胀相对更高的位置上(比如年通胀率百分之三以上的位置上),当央行在这样的位置继续通过大印钞来挽救像海啸一般倒闭的金融机构之时,央行的资产负债表就会以前所未有的速度高速膨胀,通胀又向何处去?

或许,今天的纸本位纸币已经到了其生命的尽头,至少已经望见了尽头。

最后要说的是,今天的世界航船位于我们从未经历过的未知海域,鲜有人能够看清前方的暗礁,但纸币危机却已经清晰地展现在前方。人类社会每一次实施纸本位货币(今天各国的主权货币都是纸本位货币),无论国际还是国内,其寿命都不会超过数十年,就不再一一列举范例。根源就在于可以无限超发的纸币永远无法抵御人性中的贪婪,就会通过印钞来解决所有的经济和社会问题,这就是当今世界所有国家的操作模式,就会让纸币的寿命快速走到尽头。

每一次纸币的快速灭亡,都会导致社会的极度贫困化。一战之后马克死亡让德国人成为赤贫,法币和金圆券对当时的社会财富进行了大清洗,本世纪以来委内瑞拉和津巴布韦货币体系的崩盘让这两个国家从富有变为贫困,这样的转变冤枉吗?一点也不,因为人的内心总是极度贪婪的。

可以无度发行的纸本位货币从不是社会的福音,过去如此,未来也是如此,这是人性所决定。而且即便在雪崩的前夜人们也总愿意站在雪山顶上,因为这样做最为容易,也最为简单,也最符合人性。

脚踏“实”地,才是今天最应该做的事,虽然这有违人性。

(美国政府对硅谷银行事件解决方案的最新公告是,由存款保险公司负责单个储户25万美元以下的存款,由美国财政部和美联储负责其余的部分。美国是赤字财政,真实的含义就是由财政部发债然后由美联储购债,最终为硅谷银行的存款损失买单。这本质上就是美联储印钱为硅谷银行存款损失买单,这意味着美联储上周以前还处于加息进程,经过一个周末之后进行了180度的大逆转,本周开启了量化宽松。考虑到10万亿美元以上的浮亏最终都要落实到实亏,这意味着美联储的资产负债表将出现超级膨胀。目前美国的通胀率为6.4%,在这个位置美联储开启量化宽松,美国的通胀当然失控,美元危机将轰然爆发,这就是当代纸本位货币体系崩解的起点,现在可以确认这一点)

1F

想象欧美国家守着强大的生产力回到赤贫,仅仅因为商品交换媒介货币出了问题,不可能。金属货币重回商品交换角色,现有的金融体系将全部清零,这是不可能发生的事。即便回归金本位,未来还会发生类似布雷顿森林体系解体的事。真正会发生的就是纸币贬值,或者换币,重开一局,活人还能让尿憋死。货币也只是人类历史进程中的过客,终将退出历史。

来自外部的引用