次贷危机之后,欧美央行为什么需要大放水?

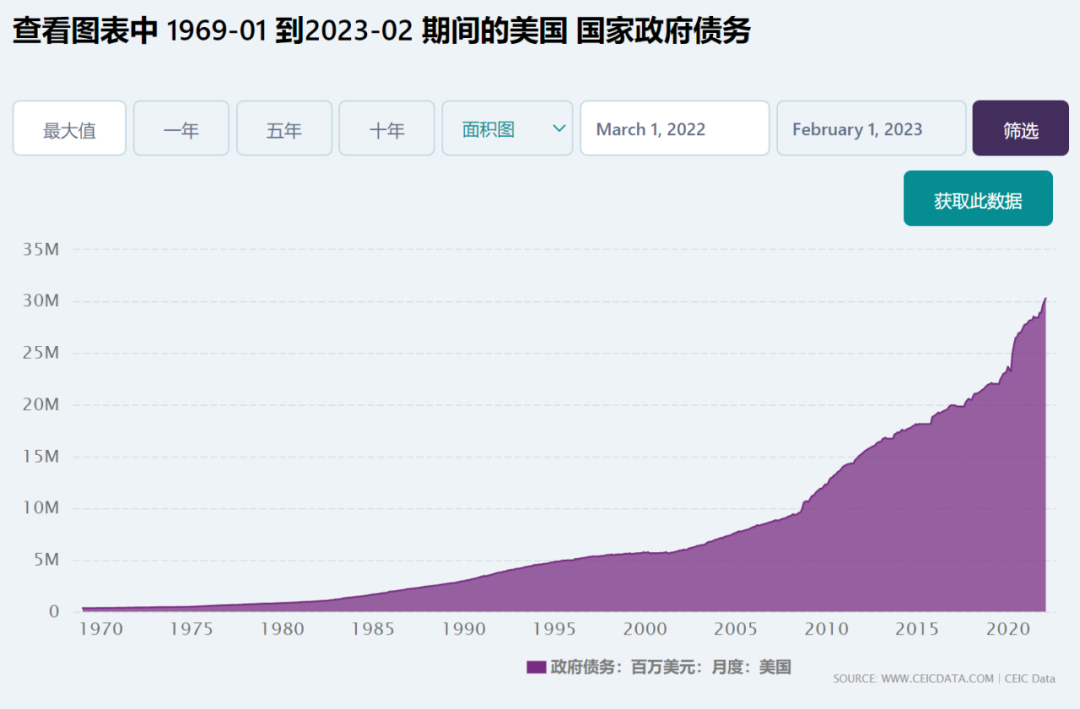

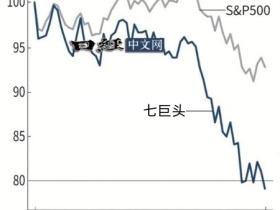

2008年9月雷曼兄弟倒闭之后,美国政府需要筹集大量的资金救助那些包括花旗、AIG在内的大型金融机构,但如此巨额的债券显然是市场无法承受的,尤其当时危机已经爆发、市场极度恐惧的时刻更是如此,此时美联储就必须起到表率和支柱作用,通过量化宽松购买政府债来给市场提供信心。这一时期是政府债务超常膨胀的时期,2007年底美国政府的债务规模是9万亿,目前已经高达31.5万亿(见下图),短短十四年的时间内就增加了22.5万亿美元,这庞大的政府债有些在央行手中,但更多在金融机构手中。在零利率时期由于资金成本极低,抵押贷款市场当然就会快速膨胀,商业债券规模也会快速壮大,这些债券也进入了央行和金融机构的口袋。

欧元区的负债模式与美国类似,经过次贷危机和欧债危机之后,欧洲央行开启了长期的量化宽松政策来购买政府债券和高级商业债券,这背后就意味着债务市场规模大幅膨胀,这些债券要么在央行手中,但更多还是在金融机构手中。

去年以来,随着欧美利率的飙升,就让持有这些债券的金融机构遭遇了巨额损失和流动性紧缩,这就是美国的硅谷银行、签名银行,欧洲的瑞信银行、德意志银行爆发危机的根源。

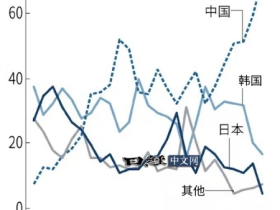

为什么欧美通胀如火、不得不大幅提升利率、以至于央行将金融机构送入火坑?而中国还处于通缩的环境、以至于汽车市场不得不开启惨烈的价格战哪?这都是经济全球化和逆全球化惹的祸。

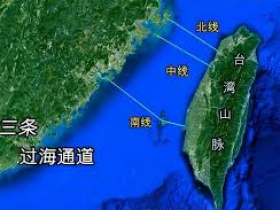

经过二十多年的经济全球化之后,中国已经建成全球最大的产能基地,而美国以及欧洲成为全球最主要的终端消费市场,当地缘局势恶化、对抗愈演愈烈之时就开启了逆全球化,经济就要脱钩,结果就是一方供给不足,通胀不断恶化;一方却外需不足,内需也因房地产泡沫而不足,这就出现了供给过剩,就形成了通缩的环境,一边是火焰,一边是海水。

在欧美,通胀是解决通胀的手段。在需求有保证的情形下,物价上涨有助于改善生产者的利润,就会推动本土的投资活动,达到最终解决供给问题的目的,这是经济再国家化的过程。

在中国,通缩是解决通缩的路径。通缩之后就只能进行价格战,经过优胜劣汰之后,强者最终能够生存下来,最终也实现价格稳定,这也是再国家化的过程。

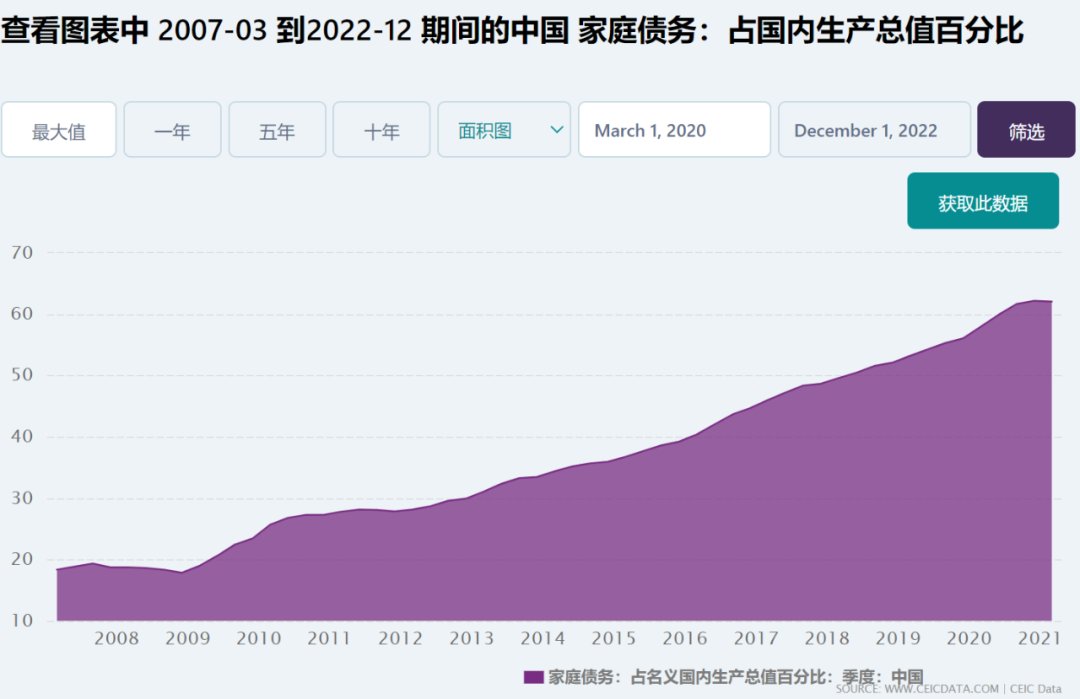

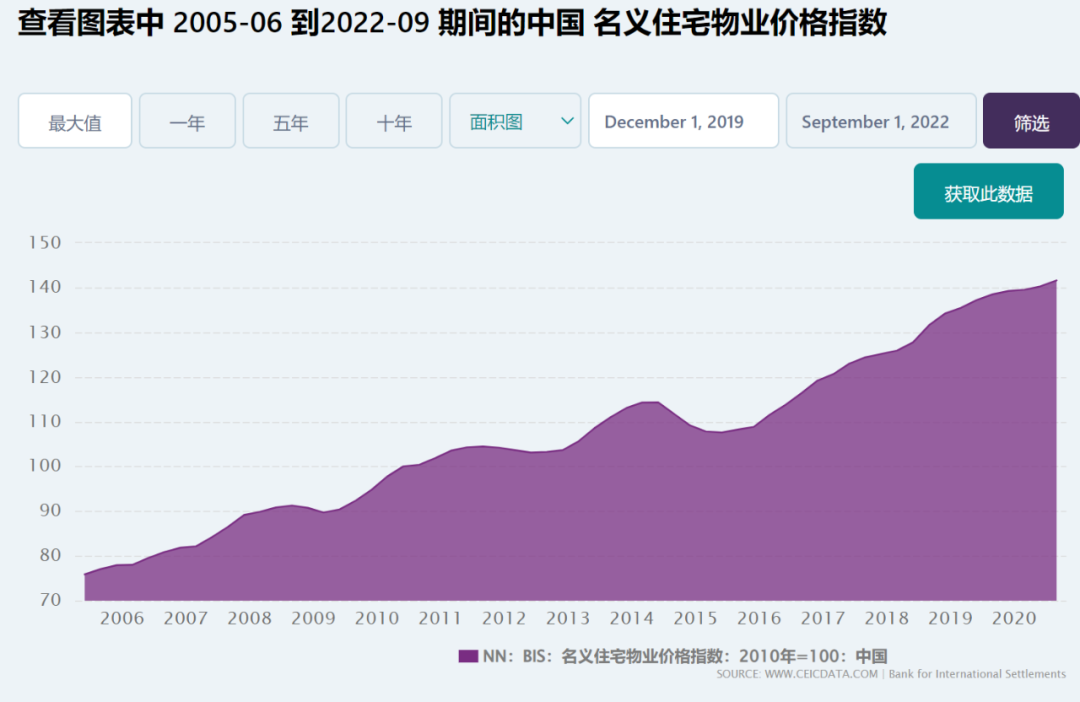

次贷危机之后,欧美央行大放水让债务市场超级膨胀,中国的债务市场也一样如此,只不过中国快速膨胀膨胀的是家庭债务和地方政府债务,带来的结局是楼市的膨胀,见下图。

由于通货紧缩的态势已经形成,在通缩的态势下(钱更值钱)家庭部门的债务负担加重,房地产的压力就会加大,这就是最近两年地产公司不断暴雷的根源。

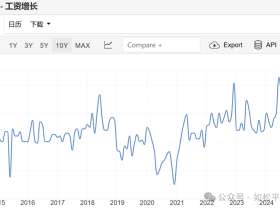

可随着美国金融机构的不断暴雷,美联储开始重新扩张自己的资产负债表,最终一定会刺激大宗商品价格的上涨。当大宗商品价格开始上涨时,就会推动中国企业的成本上升,在终端价格低迷时期企业成本上升,就会推动优胜劣汰的过程快速完成,最终让通胀(利率)掉头向上,对房地产泡沫施加更大的压力。

也就是说,从通缩到通胀的过程都是给房地产施压的过程,最终就会通过地产公司暴雷和家庭债务违约给银行带去坏账,所以最近网传某大型银行开始削减员工工资,说明压力也已经开始传导至银行。

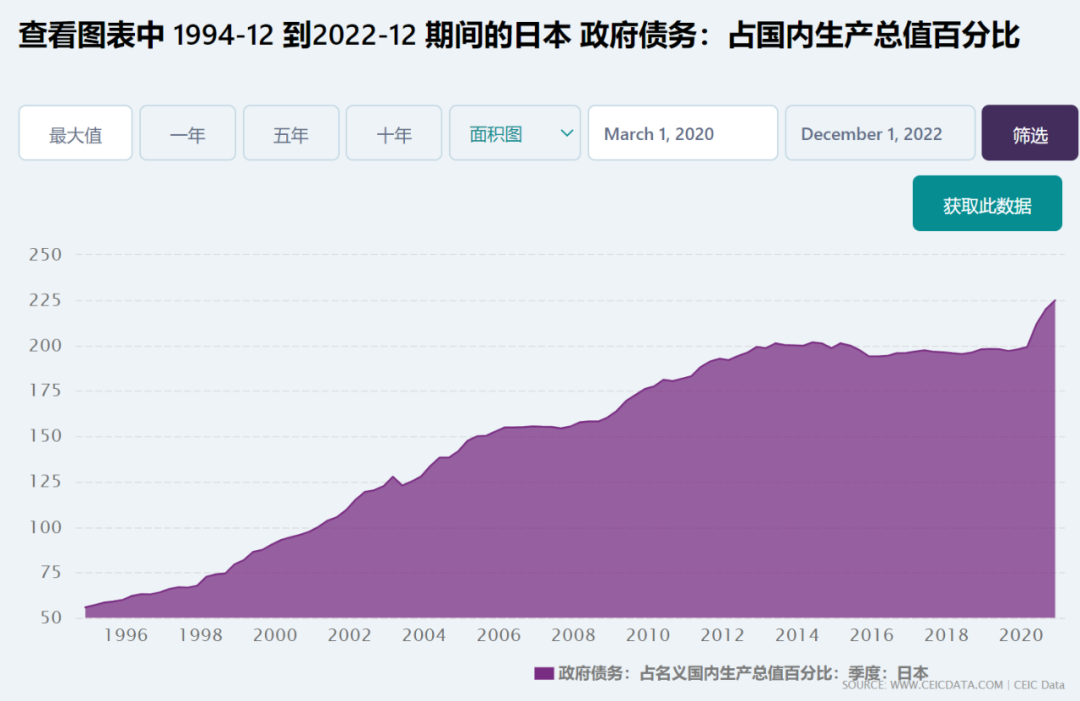

其实不止欧美中,在印钞的道路上走的最远的是日本,日本政府目前的负债率已经达到约230%,牢牢坐在地球第一的位置上。这些债券有大约一半在日本央行手中,另外大约一半在金融机构手中。一旦未来因通胀因素导致利率不得不上升,债券价格就会剧烈下跌,一样会拖垮央行和众多金融机构,债务问题将是日本未来多年挥之不去的阴影。

有人肯定会说这样好无厘头的话,通胀就一定会上升吗?

其实只要烂印钞票,短期虽然可以使用各种手段掩盖通胀的压力,但最终一定会传导至终端——价格上,就会推动通胀上行。如果烂印钞票又不会导致通胀,全球经济只需一台印钞机就够了,按月给每个人分点钞票就可以让所有人安定地生活,岂不美哉?显然这是幻想。在新冠疫情爆发之前估计欧美央行自己都已经相信(或半信半疑,以为自己也可以像日本一样肆意印钞)印钞不会导致通胀,结果在2020年疫情期间扩张资产负债表之后在2021-2022年彻底惹怒了通胀——幻想永远都只是幻想,它永远不属于成年人的世界。

最终的结论是,2008年的次贷危机之后,所有央行都进行了大放水,至于大水主要流向哪些细分领域,与本国的国情紧密相关,但不管水最终主要流到了哪里,最终都会传导到银行等金融机构,大家又都在同一条船上。

之所以问题最终都会集中在银行等金融机构身上,就源于央行原本是发行信用的部门,商业银行等金融机构是经营信用的部门,当央行烂印钞票之时,纸币就已经失信,央行既然不再发行信用,经营信用的商业银行等金融机构就成了无源之水无本之木,它们还经营个啥?当然就只能陷入危机之中。或许有朋友说这也太简单粗暴了吧,但逻辑确实就是这么简明扼要。

银行等金融机构是一国经济的核心部门,一旦它们集中倒闭,储户的储蓄就会丧失,这会导致社会危机,同时还会导致信贷枯竭,现代经济活动就没法继续运行下去,因此,没有哪个国家会准许银行等金融机构的危机蔓延,所以,各国都要全力救助。

可当今世界各国,每一个国家的政府财政都是负债累累(中国、德国、澳大利亚好一些),都没有太多的余力再救助商业银行等金融机构,这幅重担就只能再次落在央行的印钞机上,结果就继续通胀——潘多拉盒子彻底打开了。

次贷危机之后,就是人性加速堕落之旅,堕落就从欧美央行量化宽松开始,既然央行就不再生产信用,我们今天的社会就踏入了不断丧失信用的进程,未来十年的通胀注定将是轰轰烈烈的。

雪崩的前夜静悄悄,这次剪谁的羊毛?估计所有人都已经心知肚明。

1F

中国印的钱不比欧美少吧,中国印钱通缩,因为需求不足,欧美印钱通胀,因为供应链断裂,为什么它就没有需求问题。印钱到底是通胀还是通缩,作者的逻辑上有不通的地方,理论体系是有问题的,不能自圆其说。真正的财富是生产力,不是钱。钱的作用只是促进和迟滞生产力的发展。站在生产力后面的是无形的那个东西。