市场中有一个这样的说法(类似定律):索罗斯的警告不会永远落空。

但索罗斯有一个警告至今尚未实现,如果“索罗斯的警告不会永远落空”这个说法依旧有效,这个警告最终总会兑现。

索罗斯的这个警告是什么哪?

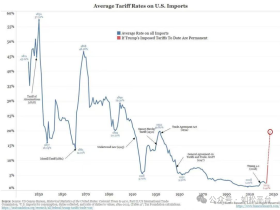

每当发生经济危机或泡沫经济崩溃时,政府和央行都会出台财政和货币政策予以遏制。这就是用(政府和美联储的)信用拯救危机的过程,当然会导致信用的不断膨胀,当信用泡沫膨胀到无法维持的程度之后最终就会轰然崩溃,就会迎来历史性的转折点,这就是索罗斯所说的超级泡沫。

索罗斯警告的导火索就是百年一遇的雷曼危机(我们一般称为次贷危机),就会导致信用泡沫的破裂。但索罗斯在当时的警告并未实现,雷曼危机也被财政和央行印钞控制了下来。而且还不止于此,2020年新冠病毒大流行之后,全球经济停摆,经济停摆就导致债务体系无法滚动,这本质是一场史无前例的经济危机,结果政府和美联储再次使用印钞(信贷扩张)的手段将危机控制了下来。

到这,很多人会认为,看来美国政府和美联储已经是金刚不坏,冒烟的印钞机可以解决所有的问题。

事实并不是。

首先先要搞清楚,信贷扩张的本质含义是什么。

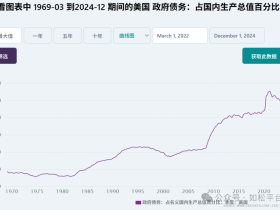

我在以前多次论述过,1971年金本位解体之后,美联储建立了衍生的金本位。在美国政府负债率很低的时期(比如60%以下),美国政府就不可能违约,而不会违约就是黄金体现出来的恒定信用(不会违约),这样一来美国国债与黄金就会体现出一样的信用特点;而且美国国债收益率可以体现出通胀预期,可以对美元纸币的贬值给予合理的补偿,在这种情形下美债就可以体现出黄金同样的特性——保持恒定的信用、购买力保持稳定。这就让美联储将美元的发行方式从金本位(以黄金为美元发行的保证金)转变为类金本位(以美债为美元发行的保证金),美元的这种发行方式一直持续到了今天。

包括雷曼危机在内的债务危机本质是什么哪?

当美国爆发债务危机之时,就意味着市场中积累了大量的坏账(将金融机构脱下了水),坏账的真实含义就是有大量的流通美元已经失去了相对应的财富(有对应财富就不是坏账),债务危机本质上都是美元危机。

美国财政部和美联储通过信贷扩张抵御危机的本质就是,通过政府发行更有信用的国债来发行更多的(信用更有保证的)美元,替代市场中那些失去信用的美元(收购坏账),最终达到修复美国债务体系的效果,这就是美联储资产负债表扩张的含义。

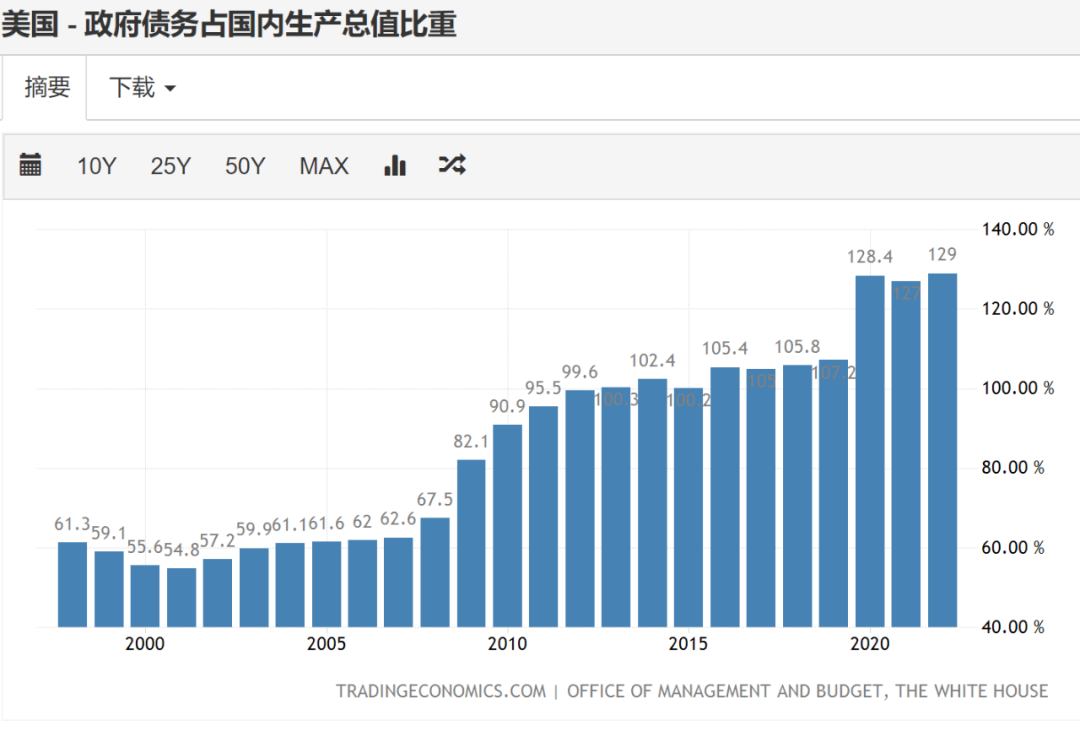

从债务来看,这就是将市场中的债务转移到政府身上的过程,所以,美联储资产负债表扩张的过程就是美国政府负债率上升的过程,参考上图。

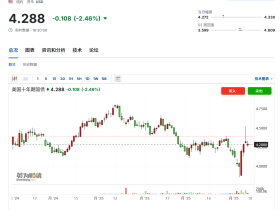

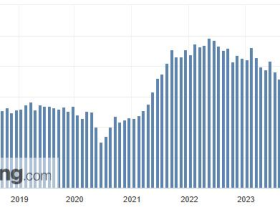

但这种债务转移的过程并不是无限度的,源于政府负债率上升到高位之后,美元发行的保证金——美债的信用就会下降,美债的信用下降就意味着美元的信用下降,美国的通胀就会恶化,这就是次贷危机之后体现出来的现象。所以我们从下图看到,雷曼危机之后美联储的资产负债表出现大幅扩张,但美国的通胀率非常温和,这意味着美元的信用还能保持稳定,但2020年疫情爆发之后美联储的资产负债表再次大幅扩张,但却带来了通胀的大幅飙升,达到了40年来最高的水平,这意味着美联储2020年后资产负债表的再次扩张(美国政府负债率的再次飙升)开始导致美债和美元信用的大幅下滑,这是信贷泡沫破裂的发令枪!

或许有人说,经过美联储持续的加息之后,目前美国的通胀已经掉头向下,信贷泡沫破裂的危机看来已经过去了,恰恰相反,这就是危机的开始:

未来美国的通胀有两种走势:

第一种是再通胀。

下图是到目前为止美国的核心通胀走势,虽然已经明显回落,但还在相当高的水平上。

随着美联储停止加息,就会在市场中建立起降息预期,而降息意味着美元的价值下跌,就会刺激美元的避险行为(仔细琢磨就清楚)。所有的商品和美国核心城市的房价(这里核心城市的含义指的是这些城市的房屋不会缺乏需求)都是以美元标价的,都会成为美元避险的标的物,美元价值的下跌就会刺激房地产和商品价格上涨,就会推动再通胀。

这种再通胀是一定会出现的,但美国的通胀率和核心通胀率能否再创出新高却是不确定的。一旦再次创出2021年之后的新高,美联储还敢加息吗?继续加息的能力已经很低,这会严重威胁到政府的偿债能力(引爆政府债务危机)并必然将美国经济直接送入危机状态,无论政府出现偿债危机还是直接引爆经济危机,这都是美联储无法承受的。

可如果美联储没能力加息,就会进一步刺激房地产、商品(含贵金属)价格,房屋、商品都相当于是实物货币,实物货币价格暴涨就意味着纸币价格继续暴跌,以纸币标价的通胀就会失控,索罗斯嘴中的超级信用泡沫就会轰然破裂。

有人会说,美国的通胀和核心通胀是否再创新高是不确定的。确实是不确定的,但这种可能性是确实存在的,源于英国和挪威今年的再通胀(核心通胀率)已经创出了新高,参考下图。

第二种是未来的通胀不会再创新高。

第二种是未来的通胀不会再创新高。

这意味着经济活动相对比较平稳,但加息周期结束之后也一样会刺激再通胀,随着资金不断流入商品和楼市,市场中的流动性就会日益紧张,当流动性枯竭之后就会再次引爆经济危机,这是过去不断上演的戏码。

此时,美联储和美国政府是否救助危机?不救,美国政府的财政收入就会锐减,美国政府的债务危机爆发,美债是美元发行的保证金,美国政府的债务危机就等于是美元危机,美债和美元就会出现全球大甩卖,美元时代终结;如果救,未来的通胀就是2022年几倍甚至十几倍的水平,恶性通胀之下一样标志着美元时代的结束。

目前全球的债务总额已经超过300万亿美元,美元债规模大约有三分之一左右,同时美元是全球的储备货币,由非美货币形成的债务本质上也建立在美元之上,索罗斯嘴中的信用泡沫破裂就意味着全球300多万亿美元的债务泡沫破裂,索罗斯的预言也就得到了验证。

到这再看看,目前全球有99.9的金融财经界人士会期待美国爆发下一次经济危机,然后期待美联储再次开动印钞机大幅扩张资产负债表来救市,这当然会形成又一次的入场投资良机。金融市场有一个非常古老的规则是,所有人都期待的事情,它就注定不会发生。上述这样的机会还会再次出现吗?我当然不知道答案,但却深表怀疑!

索罗斯的警告真的到了最终验证的时刻吗?至少我个人也还抱着怀疑的态度。

源于人类有不同的路径来面对经济危机。

我在自己的书中曾经比较详细地论述过,二战之前德国的财政和债务体系已经处于无解的状态,任由这种状态恶化下去,债务危机一旦爆发德国马克就会成为废纸,不仅小胡子的光辉形象不在,甚至可能还要登上审判台,德国政府也会倒台,他们无法承受这样的代价,此时就只能使用非常规手段(非经济手段),走上战场就成为华山一条路。

最终结果是德国战败,马克体系基本解体,马克无法继续执行流通与支付职能,黑市开始主导德国的经济活动,大多情形下都是以物易物。随后美国给予了14亿美元的援助(当时是金本位,意味着援助了相应数量的黄金)、并主导进行换币等货币改革措施,才建立起1948年之后新的马克货币体系。

2008年爆发次贷危机之后,美国内部就有一种声音反对通过大规模印钞来救助市场,认为这会给美国经济(美元的信用)带来长久的、无法修补的损害,建议使用战争来应对,这样做的成本会更低。未来如果再次大规模印钞就会导致美元失信,这显然是美国无法承受的损失,他们很可能就不会再次开动印钞机转而走其它成本更低的路径。

在经济全球化过程中,资本集中流入亚太地区,这让亚太地区形成了严重的资产价格泡沫,目前很多国家或地区的泡沫正在破裂的进程中(韩国、越南等),当美国爆发危机之时亚太地区的资产价格泡沫就会迅速破裂,一旦美联储不再使用印钞的方式救助危机,亚太国家拿什么救助泡沫破裂所导致的财政与债务危机?

今天的世界,不仅美国,主要经济体的财政和债务体系差不多都到了无解的地步,军事冒险的时刻又到了。没有人喜欢战争,但世界却又来到了战争的大门口,源于战争总是重大问题的最终解决方案。

评论