《经济观察家报》在近期的一篇报道提到,截至2018年12月31日,大中华区拥有千万资产的“高净值家庭”数量达到198万户,比上年减少3万户,减少1.5%。

其中,富人群体最为集中的北京,这个数字是28.8万户,比上年减少6000户,减幅达到2%,亿元超高净值家庭减幅更是高达5%,比上年减少了1000户,最新数字为18900户。

与此同时,在大中华区之外的全球其他地方,富豪们的财富也在缩水。

瑞银集团(UBS)和普华永道(PwC)联合发布的《2019年亿万富豪报告》显示,由于美元坚挺、贸易摩擦、对经济增长放缓的担忧以及金融市场动荡,2018年亿万富豪的财富减少了4.3%。

估计对很多人来说,这种财富缩水的报道还是第一次听说,大家看得更多的是富人的财富今年又增加了多少的消息。

富人如此,中下层人士的状况又如何呢?估计只会更难,因为从社会的生态链来说,中下层人士相对于富人是劣势的,前者的收入来源在很大程度上取决于后者。

这也就意味着中下层家庭的财富也在缩水。

富人变穷的根源

那么,造成这种现象的根源是什么呢?我认为,可以归结为信用紧缩四个字。

大家都知道,自经济全球化尤其是中国加入世贸以来,全世界尤其是中国经济的增长可谓相当迅猛,这也就带来了富人和中产群体的不断扩大。而且,在这个过程中,谁的杠杆加得高,谁的财富增长速度就越快。

进入本世纪尤其是次贷危机之后,中国家庭部门的债务率加速上升,现在家庭债务与GDP已经达到50%左右(社科院测算的数据是从2011年的28%快速上升到2017年的49%)。在人们踊跃加杠杆的过程中,资产价格上升,富人群体的人数自然也跟着上升。

然而,加杠杆是需要成本的,当经济增速下滑之后,杠杆带来的收益可能不足以弥补成本,这个时候,加杠杆往往会加速致贫。

比方说,有人做过研究后得出结论,炒房的成本每年大约8%左右,一旦房价涨幅达不到每年8%,杠杆就会让炒房人致贫;而当全社会炒房的收益无法弥补成本后,房屋供过于求的威力开始显现出来,房价便会下跌,由此,全社会的财富又会进一步缩水。

从目前的迹象来看,多数主流房企基本都在进行降价换量(换取流动性),这本质上就是居民持有成本高于涨价幅度之后的一种反映,因为人们持有房屋的欲望下降之后,就会拉低房地产公司的存货周转率,在债务的压力下就会导致房地产公司现金流紧张甚至枯竭,此时房地产公司就只能放弃幻想以价换量,缓解自身的流动性压力,让自己活下去。

除了楼市,这种杠杆效应在一些金融产品上体现得更为明显。比如,2017年以前我们很少听到债券爆仓的新闻,但从2017年以来,债券爆仓的雷不断引爆,这就是经济增速下滑、负债主体的经营收益无法匹配债券收益之后的一种必然结果。

股市也一样。以前有的时候,股票预报亏损,甚至有可能推动股价上涨,看似匪夷所思,实际有内在的逻辑,因为这些股票股价上涨的动力是受流动性所推动,和是否赚钱无关。

但是,当经济增速下滑导致信用紧缩之后,一旦上市公司预告的业绩达不到预期,第二天就很容易“跌停伺候”,源于经济增速下滑之后流动性大潮退却了。

印钞解决不了问题

楼市、债市、股市的这种现象并不仅仅反映在中国,由上述《经济观察家报》的报道可见,这是一种在大中华区和全世界发生的一种普遍现象,都是受经济增速下滑、信用紧缩所导致。

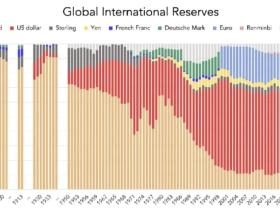

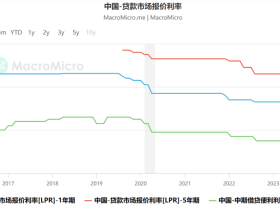

为什么经济增速下降到一定程度就会形成信用紧缩的现象呢?源于央行所印出来的是基础货币,进入到商业银行之后就会通过杠杆放大,创造出衍生货币,这些衍生货币才是市场流动性的主体(一块钱的基础货币可以创造出五六块钱的衍生货币,也就是俗称的流动性。这个杠杆率在不同国家会有所不同)。

银行创造流动性的能力(也就是杠杆率)与经济潜力有关,当经济潜力下降、经济增速下滑时,银行的杠杆率就会上升,市场中的流动性就会紧缩,随之信用收缩也就开始了。而房地产的持有成本高于涨价幅度、债券爆仓、股票亏损就直接跌停等现象都是表象。

当然有人会说,这时候各国的央行可以印钞补充流动性啊!问题是当经济增速下降时,经营活动(由银行和企业一起完成)就无法创造流动性,央行即便发放再多的货币,也无法进入经营活动,既然无法进入经营活动,就无法给央行印刷的纸币注入信用。

也就是说,央行可以过量印钞(目的是希望缓解市场的流动性),但却无法给市场提供更多的信用。相反,过量印钞导致纸币不断贬值,还会恶化通胀,让企业的经营更加困难,企业和银行创造信用的能力进一步下降。

所以,在经济增速下滑周期央行过量印钞只会加速信用收缩。从市面上看表象,就是央行越印钞,市场中越缺钱,或者说是钱的成本越高。

此时,央行印钞解决不了任何问题,相反却是造成问题的主要源头之一。

当信用收缩、市场缺钱的时候,杠杆断裂、资产价格下跌,就形成了返贫的过程,富人的人数下降了,这就是《经济观察家报》所报道的数据深层次的来源。

来自“中等收入陷阱”的威胁

这个问题很严重吗?既严重也不严重。

很多国家在经济史上都会经历这样的过程,只要通过改革行政管理体制、改革经济发展模式,就可以转回正轨。我相信咱们的政府完全有能力做到这一点。

而无论是过往历史,还是别国经验和教训都在告诉我们,当一个国家不思改革,只知道用印钞来应对经济增速下滑所带来的困难时,这种返贫的过程就会持续很长时间,让国家陷入深度贫困。

比如阿根廷在上世纪初期就已经是发达国家,但此后却深陷发展中国家行列无法自拔,并且经常爆发恶性通胀,导致普通民众极度贫困,根源就在于它一直无法完成这种经济史上的调整。

这实际就是摆在发展中国家前方的“中等收入陷阱”——当一国陷入“中等收入陷阱”之后,富人变穷、穷人更穷就是难以避免的逻辑顺序,这是发展中国家在未来最大的风险。

评论