前面已经阐述过,所有的通胀本质上都是货币现象,砖家们不断向韭菜灌输什么输入型通胀、需求通胀等都不过是一种洗脑术。

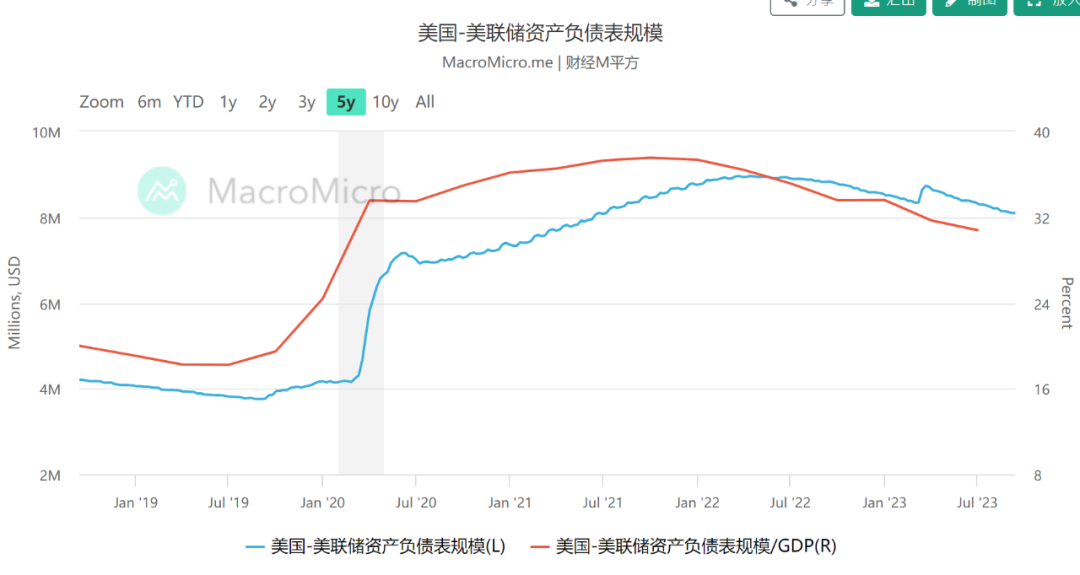

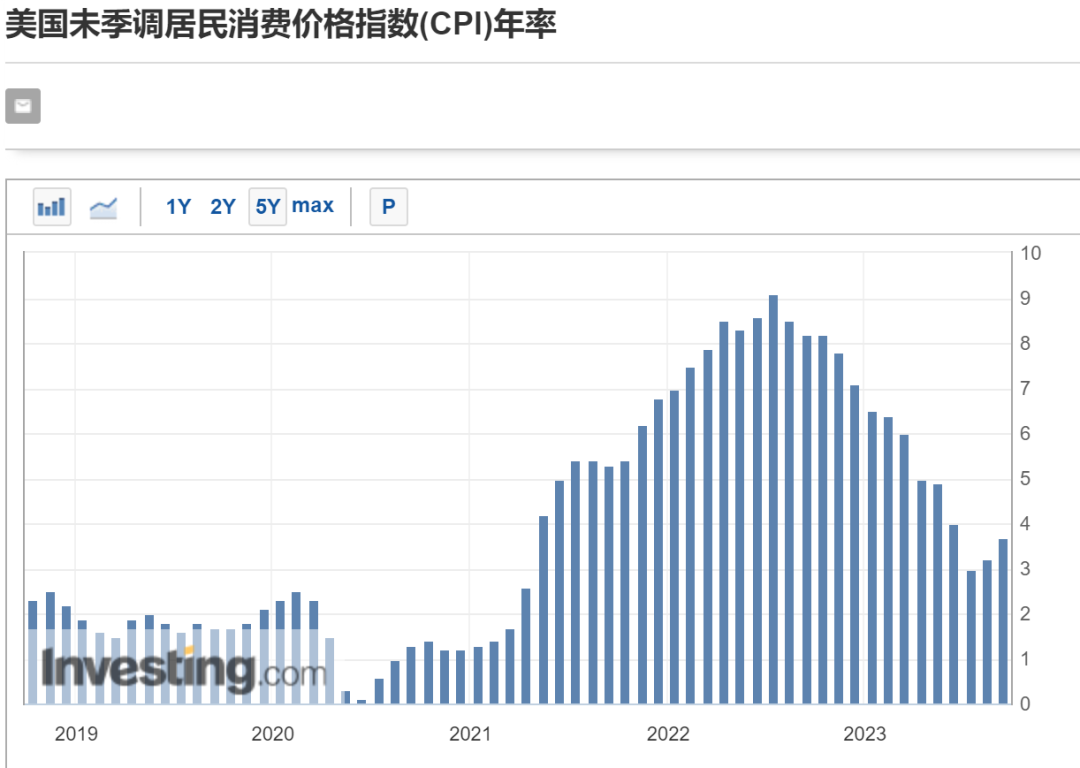

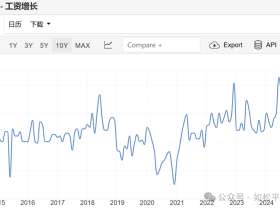

在过去两年中美国的通胀暴涨,当然也是货币现象。在疫情爆发之后,美联储的资产负债表进行了大幅扩张,见下图,在疫情期间、经济基本停顿的情形下就不会造成通胀,可经济活动恢复之后银行业的杠杆率开始恢复,大量的基础货币就会创造出洪水一样的衍生货币,还有一个同等重要的因素是,逆全球化导致全球产业链不断断裂,这些因素就推动了通胀的爆发式上升,见下图。

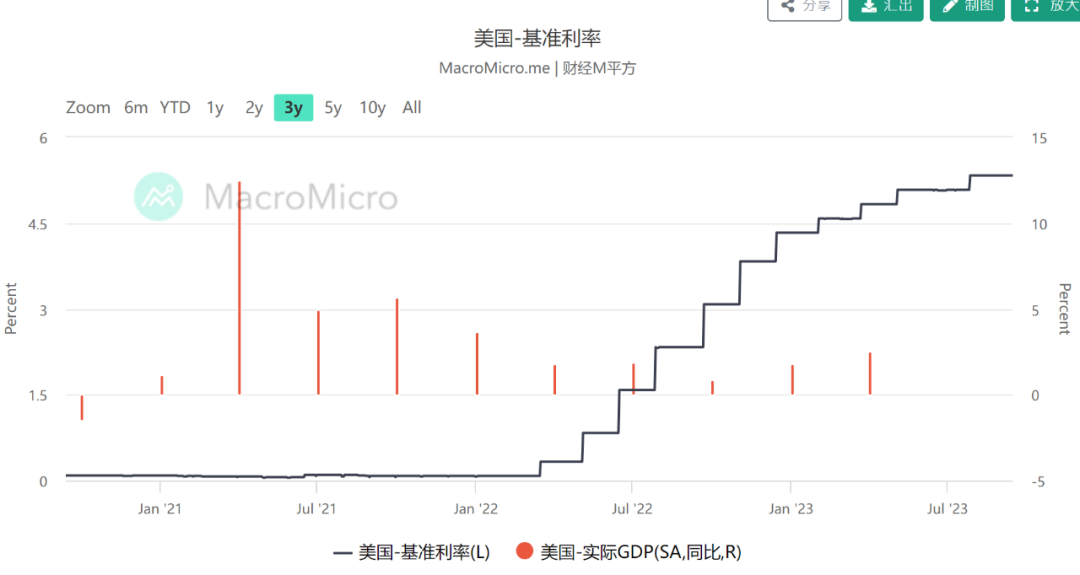

通胀恶化就会打击家庭部门的消费能力,家庭部门的消费属于经济活动中的需求端,一旦需求端萎缩就会迅速破坏企业的经营环境导致经济恶化;通胀恶化会迅速恶化企业的流动性状况和盈利状况,给企业经营造成很大的困难,此时,为了压制通胀,美联储只能快速加息,目的是回收市场中过剩的流动性。本轮通胀可以形容为是爆发式通胀,美联储的加息行动可以说是慌不择路饥不择食,出现了连续四次加息75个基点的极端情形。

美联储为了打击通胀需要立即清除市场中的过剩流动性,但它会破坏市场的流动性吗?当然不会。如果美联储破坏了市场的流动性,企业和家庭就会融资困难,资金链就会断裂,这就不是打击通胀,而是制造经济萧条或经济危机,一旦出现这种举动,鲍威尔就成了美奸,国会会立即拿掉鲍威尔的乌纱帽。

所以,美联储会竭尽全力清除过剩的流动性,让流动性回归正常水平,注意是回归“正常”,即打击通胀,又避免制造经济危机。所以,每次美联储的加息周期临近尾声之时,他们总会很小心,争取实现一种平衡状态。

但就在美联储认为自己的加息行动达到了“理想状态”之时,黑天鹅开始出笼,流动性的断头闸刀就会在前方等待。

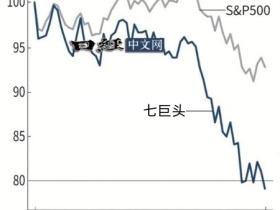

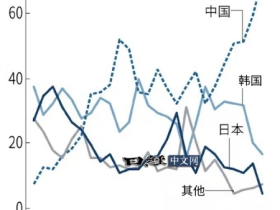

在美联储回收流动性的过程中,利率就上升到了高位,高利率会抑制需求,打击经济活动的需求端;利率来到高位也会损害企业的利润率,最终就会打击企业的投资收益,企业就会暂缓投资。当企业暂缓投资之后,这些产业资本就会外溢。由于利率来到高位之后就面临降息,这些资金就不愿意进入银行体系。这时这些资金就开始在市场上兴风作浪。由于经济活动还处于相对的平稳周期,大宗商品需求还在增长,那些具有垄断性的大宗商品的基本面就更好,比较典型的是已经让欧佩克+形成垄断价格的石油,此时,这些资金就开始追逐大宗商品。

由于美联储将利率提升到高位之后就面临降息,而降息就意味着美元贬值,所谓的价格,一端是商品,一端就是美元,美元贬值就会刺激商品价格,此时金融资本就开始追逐商品,实现了与产业资本的同流合污,共同驱动商品价格。

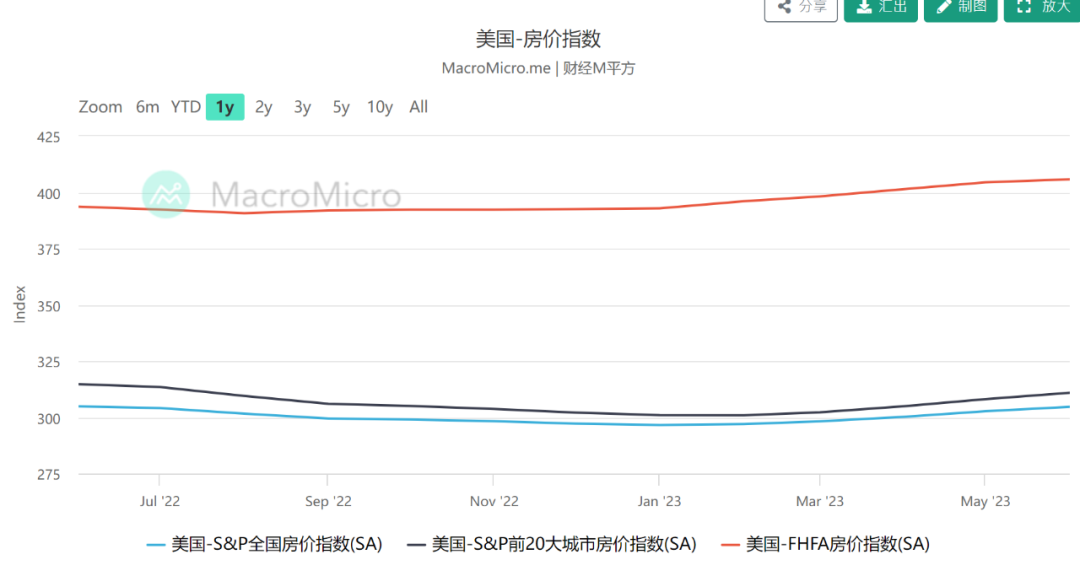

这就是最近一段时期体现出来的现象,参考下面的两张图,国际石油价格和美国房屋价格指数开始上涨。

要注意的是,石油、房价为代表的能源成本和居住成本是任何社会最基础的价格,它们价格的上涨很快就会反应到所有商品和服务价格的上涨,也会反应到生活成本的上涨,两者驱动的是商品与服务价格的全面上涨。

无论房屋还是石油等大宗商品,都是实物货币,实物货币价格的上涨就是“超级央行”通过自己占有更多的流动性、从资金市场抽取流动性的过程,比如每桶100美元之时原油市场占用的流动性与80美元相比有明显的不同,就是给市场“接力”加息的过程。

举例来说,一个家庭每月的收入是一万元,刚好可以給房贷还本付息并满足基本生活支出,可当实物货币价格上涨之后,他需要支付的燃油成本、柴米油盐成本、出行成本、购物成本等都会上升,家庭的资金链就会断裂,这与银行加息之后导致家庭的利息支出增加进而破坏家庭的资金链是同样的道理。家庭如此,企业也是一样的。也就是说,石油、房屋等实物货币价格的上涨,对家庭和企业来说就是另外一种加息,都会导致资金链断裂。

美联储通过加息回收过剩的流动性让流动性回归正常,目的是抑制通胀,但加息到尾声之后立即释放出一只黑天鹅,那就是实物货币通过自己的价格上涨继续抽取市场的流动性,给市场变相加息,最终就导致流动性环境被彻底破坏,这就是流动性的断头闸刀。

很显然,美元流动性的断头闸刀已经出现了,即美元稳定的流动性环境已经被破坏。下图是美国十年期国债收益率走势图,在没有重大消息的时候国债收益率的走势一般是平稳的,但在9月18日八九点间出现了快速上涨然后又快速下跌,这一般意味着市场的流动性不再稳定,流动性的断头闸刀开始形成。

此时,就该等待美联储的临终关怀了。

随着实物货币价格的上涨,商业银行就会增加在这些行业的信贷投入,这是创造更多流动性的过程;但反过来说,实物货币价格的上涨又会从资金市场中不断抽取流动性,所以,这还算是一个比较典型的博弈过程。

可随着实物货币价格的持续上涨,银行业就会担心需求问题,商业银行为了回避风险就开始降低对这些行业的风险敞口,流动性的创造就会下降,最终就会来到流动性危机时期,此时,央行会立即出手对市场进行临终关怀,那就是降息。

此时,市场中总会有很多“牛人”热衷于猜测至美联储降息还会间隔多长时间,如果您不是美联储内部的成员,还是别瞎操心,因为您得不到相关的数据或资讯,等待美联储伸手关怀就是了。

流动性恶化当然就代表着经济开始恶化,此时美联储临终关怀所释放的流动性就绝不会进入实体经济领域和金融体系,源于谁的钱都需要回避风险。降息意味着美元贬值就会刺激商品价格,实物货币就成为市场焦点,资金集中攻击实物货币的结果就会形成实物货币价格上涨的尾声,往往还是比较快速地上涨。而实物货币价格的快速上涨就会彻底耗尽市场的流动性,一些弱质企业和金融机构就开始集体卧倒,这就来到新时期的贝尔斯登时刻和雷曼时刻。

流动性的断头闸刀已经成型,美联储的临终关怀在酝酿中。

评论