在世界历史上,很多国家都曾经爆发炒金大潮。

在南京国民政府时期的1946至1947年爆发了黄金风潮,黄金被爆炒。1946年3月8日,南京国民政府中央银行开始在公开市场买卖黄金,每个金条(10两)售价为法币165万元,折合每克3300元,这是官价,到7月金条价格就上升至190万,涨幅为15.15%;到8月19日,金条价格冲破了200万大关,到12月12日金条价格冲破300万大关,12月24日又冲破400万关口,到1947年1月6日金条价格已经来到了550万,2月21日上海的黄金官价为730万,但已经是有价无市,上海黑市已经高达940万,广州黑市更已经达到1100万,与1946年3月8日相比,涨幅高达5倍左右。

金价持续上涨,民间疯狂买入黄金,这就让中央银行的黄金储备暴跌,到2月15日中央银行只能公告停止在公开市场上买卖黄金。但这只是掩耳盗铃之术,无法阻挡金价的上涨。金银具有普遍接受性,所有人都接受金银作为价值储藏手段,这就决定黑市交易更加兴旺,以至于上海有些公司开始使用银元来发放工资。

这就是反格雷欣法则,当市场自由选择之时,人们往往乐意接受硬通货,即“良币”,而不愿意要软通货,即“劣币”,从而优胜劣败,形成了“良币驱逐劣币”的局面。比如今天的国际贸易活动中,人们愿意接受美元欧元,肯定不愿意接受俄罗斯卢布、阿根廷比索等,南京国民政府时期的黄金风潮就是良币驱逐劣币的结果,法币被持续抛弃,黄金被持续购买,当上海开始使用银币发放工资之时,意味着法币开始退出流通领域,无法再执行货币必须具备的流通手段和支付手段职能,已经退化为纸张。

良币驱逐劣币的法则就是自由资本主义经济理论的精髓,在自由竞争的环境下,落后的生产方式、低效率的企业不断被清除,这些优胜劣汰的过程就会推动生产力和生产效率的不断提高,推动经济获得可持续的发展,这是另外一个话题。

本世纪以来的著名范例就是次贷危机之后的委内瑞拉,黄金被持续抢购,委内瑞拉纸币被不断抛售,最终在一些矿区开始使用黄金作为交易货币,这是又一个良币驱逐劣币的例子,玻利瓦尔纸币只好退出流通领域成为纸张。今天,阿根廷比索正在步委内瑞拉玻利瓦尔的后尘,比索正在持续挤兑黄金和美元,最终的结果当然也是良币驱逐劣币。所以民调领先的总统大选候选人米莱已经提出,一旦自己胜选将取消中央银行这个机构,废除阿根廷比索纸币,直接使用美元为阿根廷的法定货币。其实这也是顺应潮流之举,如果不主动废除,比索也会被黄金和美元驱逐,结果就是频繁换币,这就是委内瑞拉在过去十多年所发生的故事,唯一的结局就是让国家落入赤贫。

当然还有著名的土耳其。

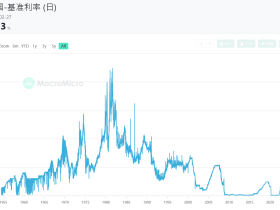

在2002年之后随着经济全球化进入高潮,土耳其经济进入了高速发展时期,这一时期土耳其里拉与美元汇率基本也是稳定的,在1.7-1.9:1之间徘徊,土耳其黄金价格基本也与国际金价亦步亦趋,但2015年开始,土耳其金价开始异军突起,摆脱了美元金价走出了暴涨之势,这种趋势肯定还没到尽头,参见下图。最终的结局也是一定的,里拉纸币最终被黄金驱逐,这实际就是土耳其的金融史,换币是频繁发生的。

上述爆发炒金大潮的国家,最终都出现了以滞胀为特征的经济大萧条,这是永远不变的结局。

为什么上述国家的金价会突然间暴涨?炒金大潮的爆发为什么最终一定会让他们陷入以滞胀为特征的大萧条?

当今时代的纸币都是垄断发行的,各国政府和央行就有很强的能力控制本国货币的汇率,比如委内瑞拉玻利瓦尔兑美元汇率长期被委内瑞拉央行操控在一个固定的数值上,兑黄金的汇率也就被间接操控,这就让汇率失真。但黄金具有普遍接受性,所有人都接受黄金,民间交易形成的金价就成为各国货币的真实汇率,也被称为黑市汇率。在这里,黑市代表的是合理,并不是贬义。

当代货币都是主权货币,都属于纸本位货币,货币本身并无价值,只是一个符号而已。前文说过,这些纸币的价值取决于资本投资收益率,比如一块钱纸币投资下去可以产出一克铜,这一块钱纸币的价值就是一克铜,如果可以产出两克铜,这一块钱纸币的价值就翻倍成为两克铜,以此类推。也就是说,纸币这个符号的价值取决于本国的资本投资收益率。

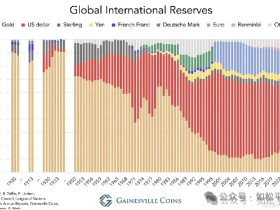

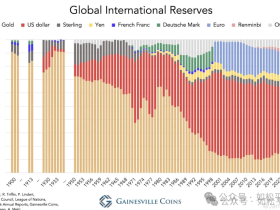

自从二战结束全球建立起布雷顿森林体系,在该体系中美元成为全球最主要的储备货币,不断进行对外的资本输出。大多数新兴市场国家通过建立美元储备作为本国货币发行的保证金,进而发行本国货币,这是一种美元本位制的货币体系。此时就会看到发达国家与新兴市场国家经济发展模式具有鲜明的差异,发达国家的货币本身是可自由兑换的货币,本币自身就具有资本的功能,其经济增长方式主要依靠管理、技术的进步以及消费水平的提升,而多数新兴市场国家的货币并不能自由兑换,本币的资本属性就比较差,其经济发展模式一般都是以出口为导向,目的是不断壮大自己的外汇储备,这是收获资本的过程,外汇储备壮大之后就可以膨胀本国货币扩大投资活动,进而驱动本国经济的发展。

但通过投资活动驱动经济增长时,随着投资活动的不断持续,本国生产要素价格就会上升,出口的竞争力就会下降,也随着基础设施的不断饱和,最终就会让本国的资本投资收益率下降。

所有的纸币,无论美元欧元还是俄罗斯卢布,一直都处于贬值状态,这种贬值的进程时时刻刻都在发生,这是尽人皆知的。当一国货币的资本投资收益率降低到无法补偿投资周期中的货币贬值和投资风险之时,实际的资本投资收益率就成为零甚至负数。用正常的术语来表述就是,放眼制造业等领域、服务业领域、楼市等资产领域、基础设施建设领域等,都是风险大于收益,此时资本就无处可去。

由于当代纸币的价值取决于实际的资本投资收益率,当资本“无处可去”之时,意味着纸币的潜在价值是零,这就会时刻威胁着纸币持有人,此时纸币持有人就只能采取避险行动,就开始冲击本币发行的保证金——美元以及黄金。此时会出现两种情形:第一种是土耳其模式,本币的汇率开始摆脱央行的操控与金价联动上涨;第二种模式是,央行开始使用所有的手段稳定汇率,形成固定的汇率或接近固定的汇率,但基于黄金具有普遍接受性,政府和央行无法操控金价,金价开始摆脱被操控的本币汇率以及国际金价独自上涨,这就是委内瑞拉模式。

当资本开始集体避险、开始炒金大潮之后,大萧条就开始了。

本币相对美元快速贬值,或者本币金价加速上涨,都意味着本币在加速贬值,这会立即刺激通胀,通胀开始加快上涨就会导致两个结果:第一,通胀加速上涨,家庭储蓄和工薪收入的购买力会加速流失,导致家庭需求萎缩,让经济活动的需求端继续萎缩,让资本投资收益率继续下降;第二,货币加速贬值,让投资过程中的货币贬值损失加大,此时,实际的资本投资收益率就会继续加速下降,更多的资金就会进入避险大军之中,让炒金大潮继续壮大,推动货币进一步贬值,这就形成一种死亡螺旋。

资本持续挤兑黄金和外汇的过程,是经济需求端加速萎缩的过程,就是从实体经济活动中不断抽取资本的过程,当然就会导致本国经济的萧条不断深入,随着本币的贬值不断加速,通胀不断恶化,最终本国纸币就会被黄金所驱逐,结局只能是换币甚至频繁地换币。每一次换币都将家庭部门的储蓄和工薪购买力清零,让本币资产的购买力出现剧烈的贬值。

所以每个国家都必须警惕金价摆脱国际金价独自上涨的现象,这是经济内部出现了严重问题,即意味着本国的真实投资收益率出现了严重下跌甚至已经下降至零。此时,必须对社会体制进行改革,改善自己的经济效率并提升自己的资本投资收益率,才能摆脱那种灾难的前景。

1F

灾难已经开始了,船大难掉头。