当代资本市场所有的危机来源于何处?来源于“信用”丧失。

对负债主体的不信任就会导致债务被抛售,债务抛售会导致债务收益率上升,让负债主体的偿债成本继续上升,这会导致进一步的不信任,然后继续被抛售,这就形成一种死亡螺旋,最终出现信用爆破,这就是债务危机。

互联网泡沫破裂之后美联储将利率降低到低位,此时美国金融业相信次级贷款的发放是合理的,否则它们就不会接受这种信贷需求。但随着通胀的上升、家庭的资金链开始紧张,让次级贷的坏账率开始上升,此时只有包含次级贷款的资产包可以提供更高的收益率才会被投资人所接受,这意味着这些资产包的信用下降,危险上升,这就会招致市场的抛售——这是投资人索求更高收益的过程,这个过程不断持续,当收益率达到足够高的位置之后,人们开始恐惧这些时刻可能违约的“炸药包”,此时市场开始清楚地知道——一切都完了,最后由贝尔斯登和雷曼倒闭引爆次贷危机。

今天的美国国债就是很典型的“次级贷”。

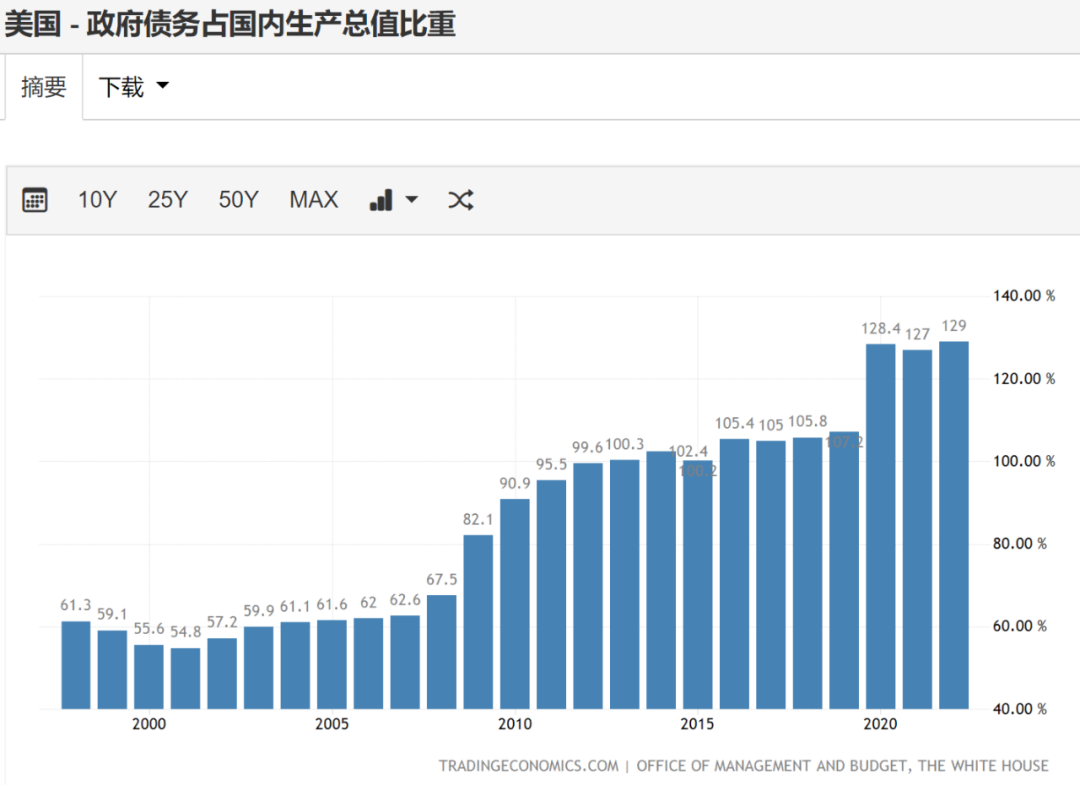

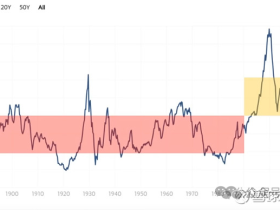

次贷危机爆发之后,美联储和美国财政部开始救助濒临倒闭的花旗等大象级别的金融机构,由于当时美联储已经将基准利率降至零,这是人类历史上货币利率的绝对低位,就让美债收益率来到了绝对的低位,由于债务成本非常低,人们认为这些做法都是合理的,这就推动美国政府的负债率开始飙升。到2020年疫情爆发,美联储再次将基准利率降至零,货币利率再次来到了人类历史上的绝对低位,人们依旧认为美国实施的大撒币政策是合理的,让美国政府的负债率继续飙升,见下图。难道就没有人看到这其中的问题吗?

当然有,但理智永远无法战胜人类的贪婪,再加上美国需要维护消费市场的稳定和经济与债务体系的稳定,这样的政策就成了既成事实。

可是,当全球化的环境不在之后,美国政府的高债务立即无处可逃:

第一,逆全球化的到来就需要美国重建很多的基础产业链,包括半导体、新能源、医药、军工等产业链,这会推动美国政府的债务继续高速增长;

第二,逆全球化的到来意味着全球的地缘政治局势加速恶化,军备竞赛和战争时期就是必然要出现的,军费支出的快速扩张会推动美国政府的债务继续高速增长;

第三,逆全球化到来,全球产业链加速断裂导致全球所有国家的生产效率大幅下降,意味着美元的信用开始快速下滑,这导致通胀和利率迅速上升,美国国债收益率的迅速走高就推动美国政府的债务成本飙升,推动美国政府的债务继续增长;

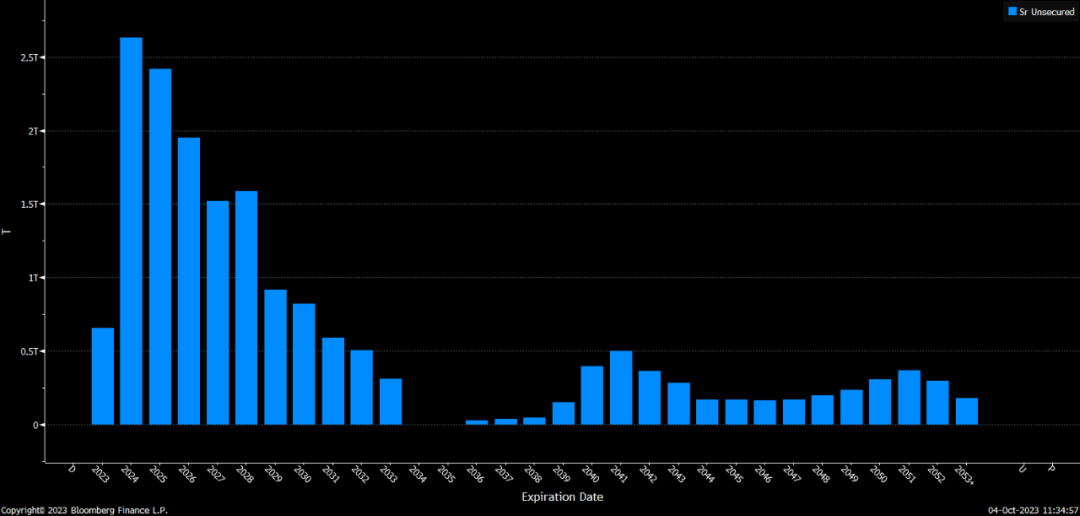

第四,这一点是很多人都在忽视的,随着美国政府的低息债务不断到期,他就只能不断借新还旧,低息债务会被高息债务所取代,2024年开始恰恰是美国政府的债务到期的高峰时段,意味着从2024年开始美国政府的债务成本将迅速飙升。下图是美国国债按到期时间的分布图;

等等。

一方面是债务规模快速扩大,一方面是债务成本飙升,美国政府开始无路可逃。此时人们开始怀疑美国政府的信用,开始怀疑美国政府债务是不是“次级贷”,这就是2023年8月2日惠誉下调美国信用评级的根源。而且我个人认为市场在忽视评级公司下调美国政府信用等级所带来的后果。

其实不仅惠誉开始怀疑美国政府的信用,美债投资人也在怀疑,他们怀疑的方式就是用脚投票,开始甩卖美债。

按照市场的普遍预期,正在进行的这个加息周期中美联储最多再加息一次,此时的美国国债收益率已经失去了上升的动力,源于已经是加息的最尾声,再然后就可能是降息周期了,这时候甩卖债券就有可能甩卖在最低点上。但事实却相反,美债收益率在过去五周一直在上涨,本周才稍有回落,这并不正常,见下图,这当然是投资人用脚投票的结果,投资人开始持续怀疑美国政府的偿债能力。

投资人用脚投票的过程就是美国国债收益率持续走高的过程,这会持续推高美国政府的发债成本,2024年开始是美国政府债务集中到期之年,低息国债会加速转变成高息国债,这会让美国政府的债务负担急剧加重,这意味着美国政府的偿债能力更差、信用水平更低,美国政府开始进入死亡螺旋……。

去年9月,英国十年期国债收益率达到4.6%时触发了国债危机,现在美国十年期国债收益率最高点已经触及4.88%,目前还在4.6%以上,所以现在的美债就是典型的“次级贷”。

麦卡锡成为美国历史上首位被投票罢免的在任众议院议长,根本祸根就是美国政府的“次级贷”膨胀的太快。

以刚刚过去的这个财年美债膨胀的速度,再考虑到美国政府的债务从明年开始集中到期,美债危机不是会不会爆发的问题,而是何时爆发的问题。

当美债收益率上涨到美国财政无法承受之时,就像英国国债危机爆发时那样,美联储又该怎么选择?这是

我们今天必须仔细思考的问题。

第一,美联储继续袖手旁观,坐看美国政府关门大吉,这是不可能的。

第二,美国大幅提升税率,通过税收增长来化解债务问题。

经过数十年的全球化之后美国已经将很多基础产业链转移到境外,让美国的基础产业链不再完整,逆全球化已经到来,美国就必须重建一些关键的基础产业链,此时如果美国采取大幅提升税率的措施来应对债务问题,就意味着放弃产业链的重建,这威胁的是经济安全和军事安全,走这条路的可能性几乎为零。

相反,这一时期需要给企业减税。比如美国政府为了推动台积电、三星等企业到美国建设高端芯片工厂,对这些企业给予了巨额的补助,还比如为了建设新能源汽车产业链,也对相关企业给予了巨额的补助,这都是减税的方式,这是推动产业链重建的基本需求,这些都会让美国的财政支出继续放大,加大美国政府的债务压力。

虽然美国对部分富人进行结构性加税的可能性是存在的,但加税显然不是解决债务问题的出路所在。

第三,由美联储实施收益率曲线控制政策。

美联储下场将国债收益率压制在美联储和美国政府可接受的水平上,即可以为美国政府完成特定时期的产业链重建任务、军备竞赛任务提供资金,又可以控制政府的债务成本,这种可能性比较大。

大家知道日本从2016年9月开始实施收益率曲线控制政策,从去年9月爆发国债危机之后英国央行也在事实上执行了收益率曲线控制政策,但这一政策的发明人却是美联储。

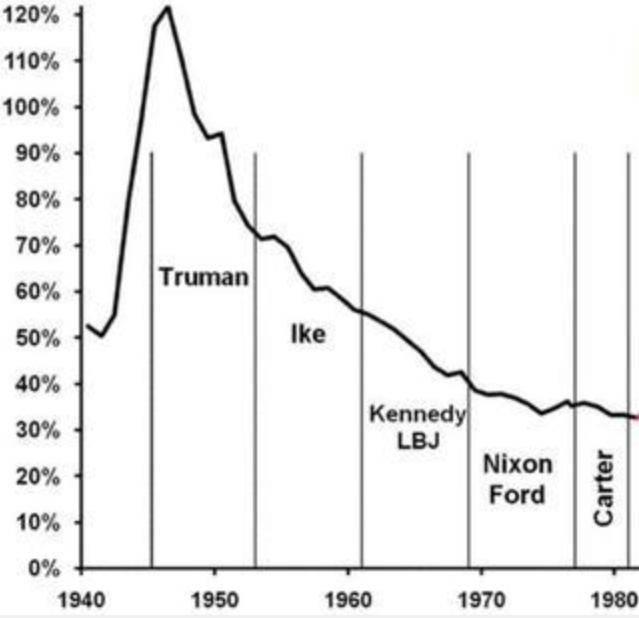

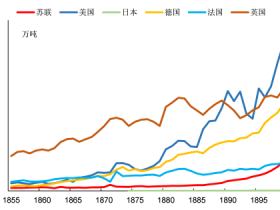

二战时期,美国政府的资金需求急剧放大,政府负债率暴涨,见下图。1942年3月,为了配合美国财政部的融资需要,美联储与财政部达成收益率控制协议,将3个月的短期国库券收益率目标设为0.375%,9个月至1年的国债收益率目标为0.875%,7-9年期为2%,10年期及以上为2.5%。由于当时美国面临较大的通胀压力,美联储并未向市场公布长端国债收益率目标,仅宣布短端盯住0.375%的目标。

1947年下半年起,美国通胀压力上升,迫使美联储将短端国债收益率目标上限提高至1%。截至1948年末,美联储持有约110亿美元的长期国债。战争结束之后美国政府的军费需求快速下降,战后欧亚重建驱动了美国出口的快速增长,推动政府的负债率快速走低,让美联储有条件平稳地过渡到了正常的货币政策。

日本央行在2016年9月更新了货币政策框架,宣布实施以收益率曲线控制为政策目标的量化和质化宽松政策,该政策一直延续至今。

但如果未来美联储实施收益率曲线控制政策,所带来的影响与日本央行实施收益率曲线政策既有相同点,也有不同:

首先,布雷顿森林体系解体之后,美债已经取代黄金成为美元发行的保证金,一旦美联储开始控制美国国债的收益率曲线,意味着美国国债无法继续执行黄金的职能,这意味着美元违约,上世纪六十年代多次爆发的美元危机就会再次出现,甚至有可能酿成1971年布雷顿森林体系解体类似的美元危机,廉价美元会成为驱动大宗商品价格、美国楼市的根本动力,刺激美国的通胀,这一点是没有疑问的。

其次,美国十年期国债收益率被誉为全球资产价格定价之锚,根源就在于其执行的是黄金的职责。当十年期国债收益率被美联储控制之后,意味着无法再作为全球资产定价之锚来使用,会对全球资产价格带来什么样的冲击?这是值得研究的问题。

以下只是个人观点,仅供参考。

再次,在日本央行执行收益率曲线政策之前,日本国债也代替黄金作为日元发行的保证金,当日本央行开始实施收益率曲线控制政策之后,日本国债也无法继续充当黄金的职责,十年期国债也无法继续充当日本资产价格定价之锚,这与美联储未来实施控制收益率曲线政策之后所发生的情形基本一致。所以,2016年9月之后日本大宗商品、贵金属、资产价格的走势都是十分重要的参考,希望大家对此有所准备。

我们很难猜测或推演出美国国债问题的具体发酵路径,可一旦美联储决定控制收益率曲线,就应该知道怎么行动,希望大家有好运气。

评论