在次贷危金之后,全球主要央行将基准利率调降到零甚至负数,这是史无前例的,在人类文明史上都未曾出现过,带来的结果当然就是全球债务率的快速上升,美国政府债务率的变化就是比较典型的代表,参考下面的图。在里根总统上任之时,美国政府的负债率只有约30%,次贷危机之前也只有60%多一点,可次贷危机之后的15年中,美国政府的负债率已经从60%+快速飙升至接近130%,这十多年中美国政府欠下的债务比建国之后两百多年所积累的债务还要多,源于零利率甚至负利率让债务成本已经下降至最低水平、甚至可以通过借钱而获利,这就极大地刺激了人类社会的贪欲,导致债务的飞速膨胀,也就在很多国家形成了极为严重的资产价格泡沫。

过去一年多,美联储、欧洲央行都进行了非常快速的加息,速度之快也是历史上十分罕见的,美联储的基准利率在大约一年半的时间内从0提升到5.5%。

长期的零利率会极大地激发人类社会的贪欲,推动一个国家整体负债率的快速上升,然后就会形成各种泡沫,利率飙升之后就会导致泡沫破裂,这属于常识。此时人们会将焦点主要集中在三个方向上,第一是美国国债危机,这是显然的,次贷危机之后美国政府的负债率出现了飙升,在国债收益率飙升之后,债务压力山大;第二当然就是房地产,在利率飙升的时期,房地产总是被聚焦的对象;第三当然就是股市,这是显而易见的,源于股市的估值对利率极为敏感。

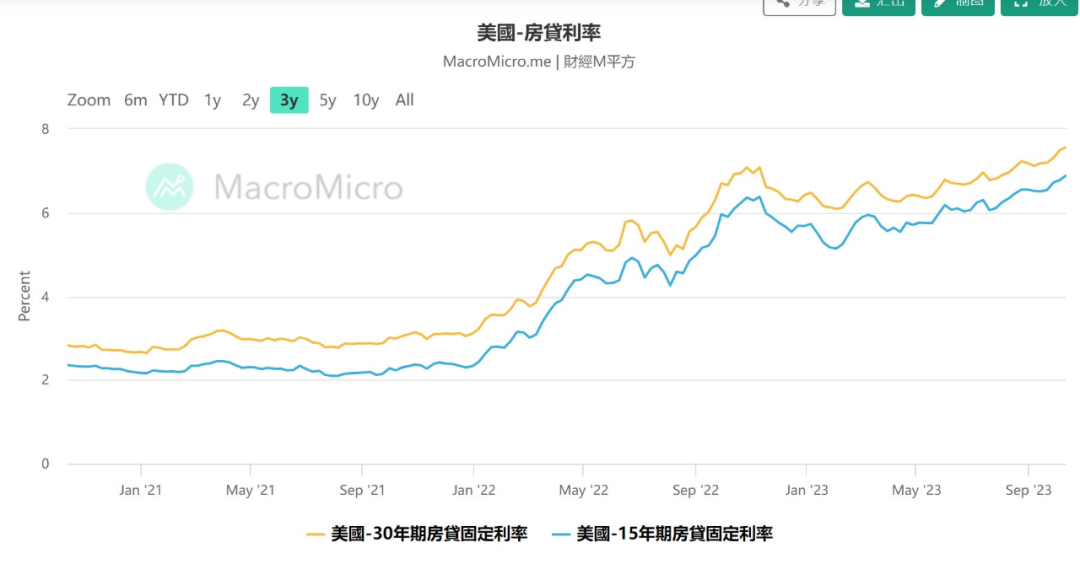

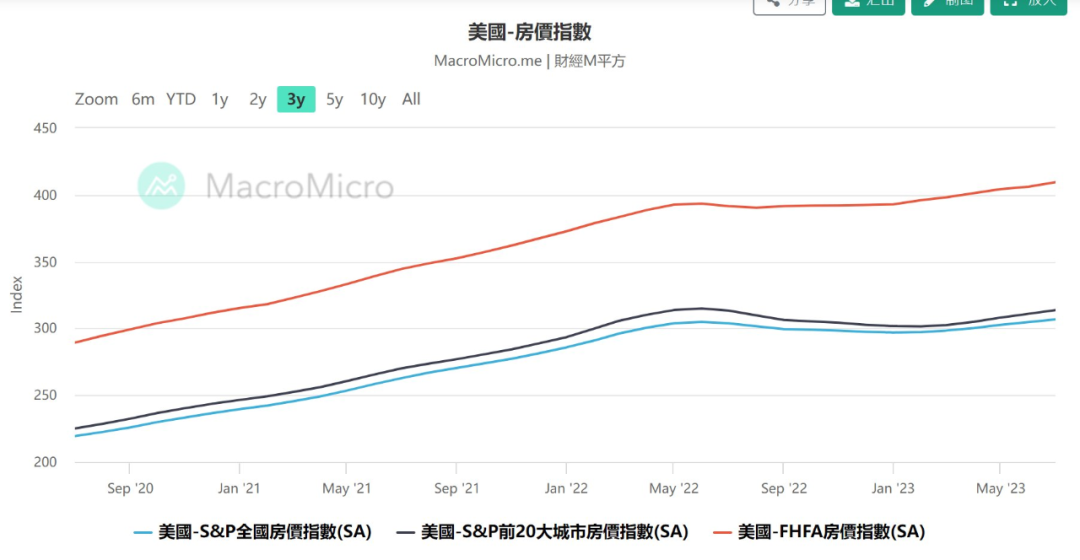

目前,美国的国债收益率正在飙升,说明美国政府的债务开始承压;美股的升势也开始受到抑制;随着基准利率的上升房贷利率已经出现大幅上涨,但房价却从今年开始又出现了升势,在一些分析师看来这简直就是咄咄怪事,参考下面的图。

美国上次危机爆发在家庭部门,也就是我们熟知的次贷危机,为什么本次利率提升之后政府债务开始承压而房地产却再次出现繁荣?根源就在于双方的债务率对比已经出现了巨大的变化,见下面两张图的对比。

2007年美国家庭部门的负债率接近100%,属于很高的水平,但美国政府的负债率却只有60%+的水平。当美联储开启加息周期之后,家庭部门立即感受到了利息上升带来的压力,在2006年底房价就低下了它高昂的头颅,再加上当时5%的失业率远比今天更高,家庭就更加无法承受利率的上升,而负债率处于低位的美国政府债务是十分安全的,最终的结局就是房地产泡沫破裂。

但今天已经截然不同。

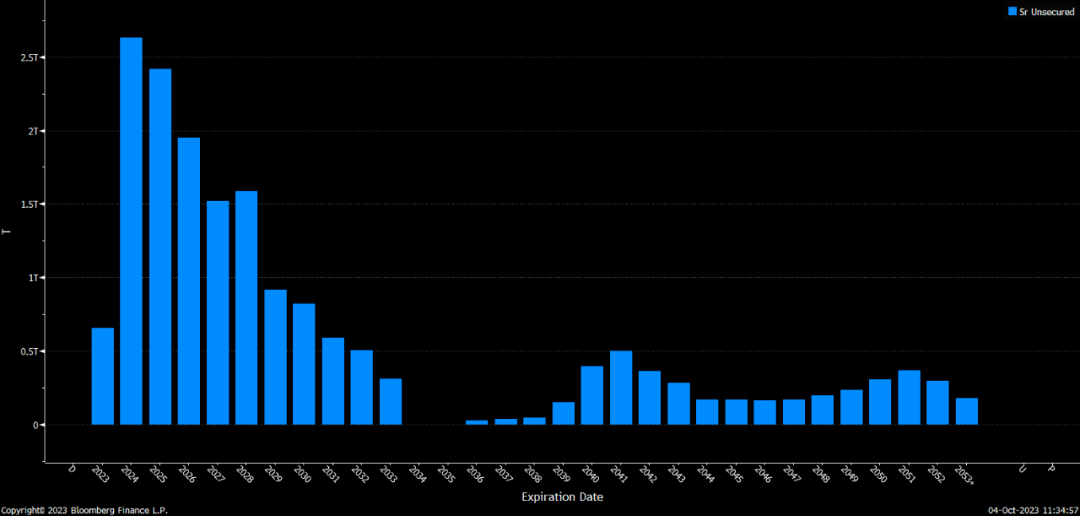

经过次贷危机的打击之后美国家庭部门已经学乖了,在过去很多年中都在持续降低自己的负债率,目前已经回到73%这样的非常安全的水平;在欧亚大陆进入战争状态导致产业回流的大背景下,美国劳动力市场的失业率已经很长时间维持在半个多世纪以来的最低位,失业率处于低位之时就会出现劳动力短缺,强大的美国工会就有能力推动劳动者的薪酬加速上升,这就让家庭债务更加安全。可美国政府的负债率却已经来到了美国历史上的最高位,逆全球化到来全球进入军备竞赛和战争周期,美国政府的军费支出一定会加速增长,在逆全球化周期到来之后美国政府必须推动产业链重建,这进一步放大财政支出,基准利率飙升之后让美国政府的债务成本压力进一步加大,这就让美国政府在债务问题上失去了腾挪的空间。而且从明年开始美国政府大量的低息债务将集中到期,需要转换成高息债务,见下图,下图上是美国政府债务到期的时间表,下图下是美债价格和收益率走势,这就让美国政府的债务压力山大,甚至可以说已经不堪重负。

本次利率的飙升已经基本确认这样一个事实,全球已经告别了苏联解体之后尤其是次贷危机之后的低利率时代来到了历史上的高利率时期,高利率就意味着高通胀,高通胀意味着美元贬值的速度加快,所以就看到美国的房地产市场出现了这样有趣的现象:房地产成交已经萎缩,二手房供给的减少推动了价格的上涨,我理解的原因是,人们愿意持有房产不愿意持有加速贬值的美元现金,就造成了二手房供给的低迷;从今年初开始,媒体就不断报道全款买房的富人比例在增加,说明富人资本在持续流入市场,这肯定是投资资本,源于在失业率处于低位的时期会推动租金的上涨,这就推动了富人资金的避险行为和投资行为。这些行为也在变相说明家庭债务是安全的,只有债务安全的状态下家庭部门才不愿意出售二手房,富人也才愿意进入市场。

相反,最近半年以来美联储的加息进程已经趋缓,美国国债收益率上涨的趋势也应该趋缓,但事实却截然不同,美债收益率在持续上涨,说明美国国债在遭到主动的抛售,尤其最近两个月抛售的更加猛烈,说明市场非常不看好美债。惠誉在今年8月调降美债评级,更是不看好美债的信号。

因为家庭部门的负债率在相对低位,失业率在半个世纪以来的低位会推动工薪加速上涨,让美国的房地产实现了在高利率情形下的逆势扩张;相反,政府负债率已经到了绝对的高位,即便加息进程已经接近尾声美国国债依旧遭到抛售,源于美国政府的债务情形还在持续恶化。说明现在基本不会出现以家庭违约为核心的新次贷危机,这是对前面一篇文章(7月22日《如松:下一个(房地产)造富狂潮的大风口在哪?》)所进行的解释,与房地产相比,今天更需要警惕的是美国政府的债务危机。

危机是什么?

随着一个国家的持续发展,生产要素价格就会来到高位,就会损害经济发展潜力,此时就需要一场危机,危机的出现会将生产要素价格回调到低位,让经济回归良性发展,从这个角度来说,无论房地产危机、国债危机还是股市危机等,内在本质都是一样的。

虽然相对房地产来说美国国债处于更危险的处境,但美国国债与股市相比,股市尤其是股市中的科技股更加堪忧,源于欧亚大陆进入战争状态之后,随着资本和产业向美洲转移会给美国政府债务提供一定的支撑作用,但随着逆全球化的到来大国之间所进行的制裁与反制裁行动会割裂科技股的市场,市场萎缩会给科技股的经营带来严重的打击,让估值严重虚高;科技企业尤其是初创科技企业的收益率比较低,难以承受利率大幅提升之后融资成本飙升的冲击,这是10月25日的文章《如松:这只黑天鹅正在起飞》中所谈论的话题。

就个人的观点看,美国下一场危机的概率是:科技股泡沫集中破裂的可能性最大,爆发国债危机的概率次之,爆发新房地产危机的可能性最小,甚至几乎可以忽略。

评论