我们日常生活中已经习惯了用纸币作为标尺,比如我们到商场或菜市场问价时总会问到手机多少钱、牛肉多少钱、白菜多少钱,等等,都是以纸币作为标尺。

纸币有没有标尺哪?当然也有。

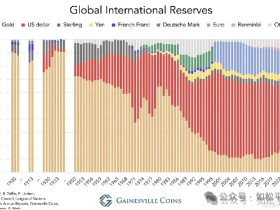

比如美元兑卢布上涨,意味着卢布价值在下跌,瑞郎兑美元上涨,意味着瑞郎的价值在上升,这些纸币都在以美元作为标尺。

以美元作为标尺显然也是有问题的,比如美国每年都公布通胀率的数据,有些年份还比较高,理论上来说这个数字就是美元当年的贬值幅度,用不断贬值的美元作为标尺并不能反应一种纸币价值上升或下跌的幅度,说明美元这个标尺是不完善的,或者说是障眼法。

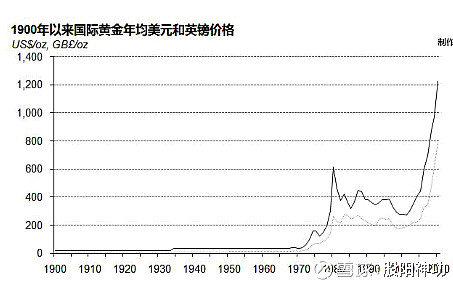

就由于这个原因,美联储的敌人并不是纸币,而是黄金,黄金是恒定的代名词,是数千年来人们认可最公正的标尺,即黄金天然就是货币,所以美联储唯一的敌人就是黄金,美联储使用各种伎俩打压黄金就是可以想象的。

但无论怎么打压,黄金总会闪现它的光芒。

上世纪七十年年代黄金走出轰轰烈烈的大牛市,黄金走出大牛市就意味着美元的价值在加速下跌,结果以全球商品市场和美国的房地产市场为代表的实物货币市场都走出了大牛市。

这内在的逻辑很容易理解,黄金和商品都是实物货币,越是稀缺的商品其货币属性就越强,当金价走牛的时候意味着美元的价值在加速下跌,所有实物货币的价格都会上涨。实物货币在这个过程中并没有改变,一吨铜还是一吨铜,一套房子还是一套房子,在滞胀时期供需关系的改变也不大,改变的只是美元的价值。

20世纪最后的近20年,国际金价进入了熊市,这意味着美元的价值是十分稳定的,商品市场也出现了漫漫的熊市。

从上世纪末期开始,国际金价再起牛市,直到2011年底结束了这一轮涨势,这意味着以黄金为标准美元价值再次进入了加速下跌的周期,结果商品市场再次走出了牛市。

这说明,虽然从短期来看商品市场会受到供需关系的影响,但这种影响是有限的,源于商品供过于求时会导致价格下跌,相关的投资活动就会减少,最终就压制了供给,也就消除了供过于求对价格的抑制作用,供不应求时也一样,当供不应求导致价格上涨时投资活动就会迅速增加,就会放大供给,最终就会平抑价格,对于那些投资周期比较短的行业,这种抑制作用就更加明显,所以供需关系对于判断短期价格波动是有用的,也是必不可少的,但对于判断价格趋势的作用并不大,决定价格趋势的核心要素还是美元价值的波动周期。

从2011年底开始,国际金价进入了回调周期,商品市场也陆续开始进入低迷,这轮低迷结束了吗?早就结束了。

从2018年的6月开始,国际金价再次走出明显的向上突破趋势,但这轮上涨直到2020年8月、刚刚突破2011年高点之后就戛然而止,此后就陷入了盘整。在这个周期中,商品市场呈现的也只是恢复的态势,虽然石油、铜等主流品种的价格中枢有所提高,但并未突破历史

高点,可既然美元又出现了一轮快速贬值,就会在商品市场上有所体现,煤炭、天然气和一些小金属价格已经创出了历史新高。

现在,很可能到了商品牛市正式启动的时刻!

2020年8月,纽约金价创下每盎司2089美元的新高之后,开始进入盘整,2022年7月击破了20月均线,到2022年12月再次回到20月均线之上,2023年5月创出次高点2085美元,然后回踩20月均线不破,此后在2023年12月突破了2089美元创出历史新高2152美元,月线的突破之势已经出现,然后陷入了周线级别的盘整。

从2023年12月之后的周线走势来看,2月16日那周出现回踩20周均线不破、然后回升的态势,说明20周均线的支撑是有效的。当20月均线和20周均线形成有效支撑之后,技术上就说明上升态势确立。

从基本面来说,战争年代已经到来,政府为了应对战争和军备竞赛就只能刚性扩大军费支出;经过经济全球化之后,包括美国在内的全球主要经济体的政府负债率都上升到了极其危险的境地,而利率上升之后让政府债务成本急剧升高;战争年代到来让全球化结束,全球产业链开始按照意识形太和国安要求进行重组,这会导致全球经济效率的剧烈下降,等等,诸多因素都将打击纸币的价值。用一个今天的人们很熟悉的技术术语来说,就是在这样的周期中央行无法使用实际正利率,即央行的名义利率减去通胀率的长期平均值不可能为正数,这是推动金价的根本动力所在。

受基本面与技术面共同驱动金价就只有向上一条路,而目前形成的向上突破之势,标志着以黄金为基础美元价值新的加速下跌周期开始了。

当美元价值开始新的加速下跌周期之后,全球实物货币市场——包括供需关系良好的城市房地产、商品市场就开始启动又一轮轰轰烈烈的牛市。

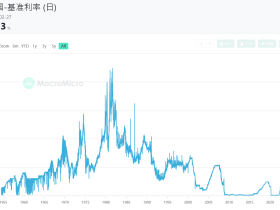

过去,很多人说美元利率处于高位,实物货币市场就不会有牛市。

真正的牛市总是在高利率状态下形成,源于利率高,说明通胀高,说明单位纸币购买力正在加速贬值,在长期的实际利率只能为负的时候纸币购买力贬值的速度更快。

上世纪七十年代是美国超高利率时期,形成的是罕见的实物货币大牛市!

从上世纪末期开始的牛市比较复杂,受到中美双重因素驱动。2000年互联网泡沫破裂之后美国经济失去了增长点,美国产业资本开始加速外迁,这说明美国经济效率在下降,经济效率下降就说明美元价值进入了加速下跌周期;从上世纪末期开始中国需求成为全球经济的重心,人民币处于高利率状态,是驱动这一轮牛市的核心力量,随着次贷危机之后人民币利率开始不断下降,美元开始进入人类历史上唯一的一次零利率,这轮牛市也结束了。

现在欧亚大陆已经进入了军备竞赛和战争年代,是资本和产业链向北美转移的时期,目前美联储的基准利率5.25%已经明显高于上一轮加息周期中2019年的高点2.5%,说明美联储已经进入了新的高利率周期,这打响了实物货币牛市的发令枪。

只有顶着高利率这个炸药包,才能走出真正的牛市!

评论