在全球化时期,世界主要经济体的物价出现了同涨同跌的现象,人们已经习惯了这种思维模式,这种模式是怎么形成的哪?

二战之前全球实行的是金本位,即各国央行都以黄金作为自己的储备,然后依托黄金储备来发行本国货币,此时单位货币与固定数量的黄金挂钩,黄金就成为所有纸币的发行之锚。所以,这种情形下黄金是真正的货币,而纸币属于银行券,银行券只是代替黄金在市场中流通,目的是方便交易,也方便跨国清算。

二战之后,美国大发战争财,导致全球黄金的75%都流入了美国。战后,欧洲等国发现了一个严重的问题,由于自己没有足够数量的黄金,也就没办法依托黄金发行本国货币以满足经济的需求,大家都遇到了大难题。

此时美国人来了。

美国人说,既然全球黄金的75%都在我家,我就继续按照金本位制度来发行美元,1美元的含金量固定在0.888671克,然后我用美元购买你们的商品,你们得到美元之后就可以与美元挂钩来发行自己的货币。由于美元与黄金之间的比例关系是固定的,非美货币的含金量就也是固定的,也就解决了难题。既然非美国家自己都没有足够数量的黄金,结果就只能按照美国人的要求再一次签订城下之盟,接受了美国人的方案,这就是大家熟知的布雷顿森林体系。

两次世界大战之前,包括英镑、马克、法郎、美元、卢布、日元等货币在内的所有货币都与黄金挂钩,相当于都是黄金之子。二战之后,美元与黄金挂钩,美元是黄金之子,而其它货币成了美元之子,结果非美货币的辈份就凭空下降了一辈,成了黄金之孙。但这也是没办法的事,源于美国人掌握了大部分黄金,只能任由美国人说了算。

从布雷顿森林体系在1947年开始实施开始,就立即陷入了一种“特里芬困境”。

“特里芬困境”说的是,如果美联储收紧印钞机的阀门,非美国家就会出现美元短缺,而美元短缺就会导致非美国家的货币短缺,进而引发经济危机;如果美国满足非美国家对美元的需求,就意味着美国的贸易赤字不断扩大,黄金就会不断流失,最终,美元就无法继续与黄金挂钩。

随着美国黄金不断外流,维持美元与黄金之间固定兑换关系的压力越来越大,最终,在1971年8月15日,尼克松总统宣布美国不再遵守35美元兑换1盎司黄金的义务,即美元与黄金脱钩,从此开始,黄金就是黄金,美元就是美元纸币,各走各的路。

在美元与黄金绑定时期,美元是有锚的,这个锚就是0.888671克黄金,但脱钩之后美元彻底放飞了自我,这意味着美元的价值出现了暴跌,这就是上世纪七十年美元快速贬值的过程,既然美元放飞了自我,而非美货币与美元挂钩,这意味着非美货币也开始放飞自我,最终就导致了上世纪七十年代欧美社会著名的滞胀,这就是一个纸币集体大贬值的过程。

到这时,欧美的金融家们显然已经看到,这种放飞自我的货币管理模式显然是不行的,如果继续放飞下去,各国的货币距离博物馆也就不远了,就会追随一战之后德国马克、二战之后南京国民政府的法币和金圆券之路。

到八十年代,美国人做出了一项发明,发明的项目叫“人造黄金”。

黄金的特点是,维持长期稳定的信用,即购买力维持长期稳定,如果能构建一种金融产品,这种金融产品可以提现黄金的特点,就可以代替黄金货币之锚的作用。

今天我们知道,这个金融产品就是美债,在当时美国政府的负债率还不到40%,这个水平非常低,不存在违约的风险,同时,美国国债收益率可以对美元贬值给予补偿,即包含利息在内的美债购买力不会出现损失,这就满足了黄金的特征。结果美债就阶段性地代替黄金承担起美元发行保证金的职责,相当于1美元被固定数量的美债锚定了价值。

之所以1971年美元无法继续与黄金保持固定的兑现关系,就源于美国的黄金库存不断减少,美国人想,用美债取代黄金锚定美元之后,美国政府可以不断发行美债,也就可以不断发行美元以满足全世界的需求,也就解决了黄金库存不足所带来的问题,这就是今天全球的美元体系,有人将这种美元体系称呼为债本位——以区别于金本位。

在战后这个漫长的过程中,不管美元发行机制怎么变,都没改变美元是世界最主要储备货币的事实,美元的信用水平决定了美国国内的物价,美元给国际大宗商品来标价,以美元为外汇储备发行的非美货币本质上是小美元,小美元的价值由美元来决定,小美元决定了非美国家的物价,这些国家的物价本质上都是由美元决定的,结果战后随着全球化的不断深入,美元流动到越来越多的国家,就有越来越多国家的物价就逐渐体现出同涨同跌的特征,这就是今天很多人头脑中的思维定式。

但用美债代替黄金为美元发行之锚,只能是临时性措施。

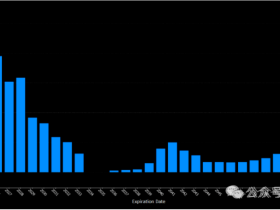

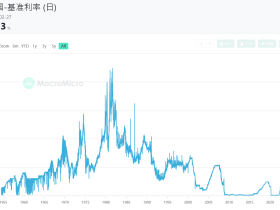

之所以用美债代替黄金,是因为美债在八十年代还有很大的扩张空间,可以满足不断向外输出美元的需求,但是,当美债不断扩张之后美国政府的负债率就会不断上升,上升到高位之后,美国政府的偿债压力就会不断放大。当美国政府无力偿还债务利息,需要由美联储压制美债收益率之后——就像日本央行现在所做的一样,美债利息就无法弥补美元贬值所带来的购买力损失,美债就无法继续充当黄金的职能,所以,美债只是锚定美元的临时工,而不是长期工。

现在,美国政府遇到的就是这个问题!

美国政府的负债率已经高达130%左右,更重要的是高利率时期已经开启,这意味着美国政府的债务成本飙升——2024年的利息支出就高达8700亿美元左右,利息支出飙升就意味着美国政府的赤字放大,就只能借更多的债,美国政府更高的负债率就意味着美债和美元的信用下降,美元的利率水平就会更高,进而推动美债成本进一步上升,让美国政府的财政赤字和债务率进一步上升,这是一个螺旋式上升的循环,最终就会逼迫美联储出手压制国债收益率、让美国政府可以继续生存下去,这对于广大美债投资者来说,美联储压制美债收益率的过程就是违约、即美债再也不能滥竽充数为黄金!

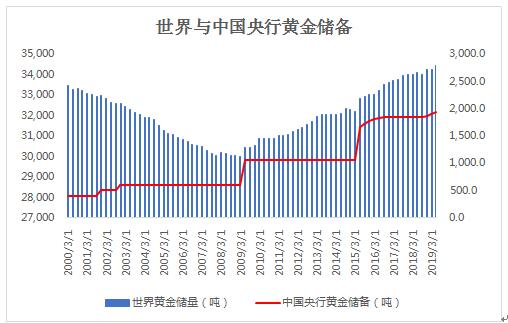

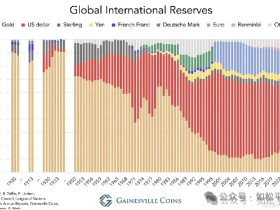

到了这个时候,所有的美债投资者都开始心慌,既然美债逐渐不等于黄金,大家就在自己的外汇储备中增加黄金的持有量,所以,次贷危机之前各国央行是不断抛售黄金的操作模式,但次贷危机之后随着美国政府的负债率飙升、这意味着美债的信用开始暴跌,各国央行的黄金储备持有量出现了连续的上升。

到了疫情之后,美国政府的负债率再次飙升,今天显然已经是难以为继的水平,所以中国开始加速增持黄金,到现在已经连续增持了17个月,而俄罗斯、印度、哈萨克、土耳其等南方国家也开始加速增持黄金,说明避险大潮开始了。

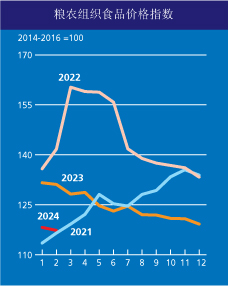

全球化解体,意味着美元无法再通过全球贸易活动流入到越来越多的国家,很多国家的货币发行就不再锚定美元;随着美债、美元信用水平的下降,各国就开始减少美元储备转为储备多元化,非美货币的小美元成色开始下降,逐渐回归各国独有的特点,这是全球货币体现出多样性的过程,既然全球货币开始多样性,开始体现自己的文化和社会管理模式,各国的物价走势也开始告别同涨同跌开始体现出百花齐放,所以就看到:

日本终于告别了近三十年的物价低迷,通胀率开始出现明显的上升。2023年,联合国食品价格指数下跌超过10%,但日本的食品通胀率却高达6.7%。

欧美在2021年之后通胀猛烈上涨,最终发展成过去四十多年来最严重的通胀。

就在欧美日遭遇高通胀之时,中国正在遭遇物价低迷,至今已经持续了一年多。国际、国内都有人在担忧中国会陷入通缩,官员们也不断辩解,让人很难理解他们为什么要辩解。不考虑那些高大上的因素,对于民众的生活来说,高通胀意味着自己过去的劳动——储蓄的购买力会快速流失,而物价稳定就意味着储蓄购买力可以得到保持,人们是该偷着哭还是该偷着乐?珍惜钱还能值钱的日子吧,在法币时代,这样的日子总是转瞬即过的。因为我经历过上世纪九十年代前期物价飞涨的日子,所以才会真心劝大家珍惜物价稳定的时光。

与中国一样同处于全球经济供给端的阿根廷的物价在像火山一样喷发。

等等。

物价同涨同跌的时代正在过去,告别美元本位制之后让各国的货币体现出多样性,也就让各国的物价开始百花齐放、百家争鸣。

评论