在5月18日的文章中,通过对美国经济周期的分析和当今时代最重大的事件之一——美元武器化带来很多南方国家需要进行外汇储备重置的要求,分析了贵金属和铜走出爆发式行情的内在根源。

今天我们就从一个更长的周期来看看,为何很多国家都爆发了黄金抢购浪潮。

从某种程度来说,日本、美国、加拿大和越南为代表的很多南方国家都在爆发黄金抢购浪潮,Costco是北美著名的超市之一,现在在中国的上海和深圳也开设了分店,Costco北美分店最近推出了金条零售业务,结果被立即抢购一空。日本抢购黄金的现象从几年前就开始了。越南国内的黄金价格居然比国际市场溢价28%,很多金店开始限购,估计中国人对限购这个词汇都不会陌生,在楼市繁荣时期限购是政府调控楼市的大招,现在越南人转而用在了黄金市场上,真是风水轮流转,由此可见越南黄金市场的火热程度。

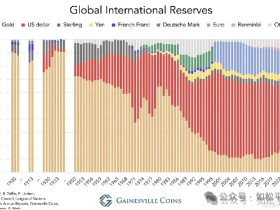

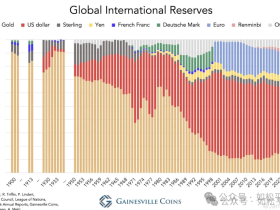

不仅民间在抢购黄金,央行也在抢。过去几年,以德国为首的发达国家持续将自己储存在纽约的黄金搬回本国的金库中,说明他们的眼睛开始盯着黄金,而俄罗斯、中国、土耳其等南方国家就更为直接,持续在市场中购进黄金。

或许可以这么说,全世界从央行到民间都在抢购黄金。

为什么一夜间大家开始将目光对准黄金?为何黄金市场一夜春风来?

二战之后,全球进入了经济全球化年代,苏联在1991年解体让全球化达到了高潮,从经济的含义来说全球化意味着什么?

意味着各国和全球经济效率的提高。

在全球化之前,生产要素只能在本国或本地区进行配置,全球化之后生产要素开始在全球进行最优化配置,企业的产品和服务开始行销全球,这带来的是企业投资效率和生产效率的大幅提高,企业投资效率提高之后整个国家的经济效率就会得到提高。而全球化在战后的不断发展,带来的就是各国和全球经济效率的不断提高。由于美元日元欧元是国际货币,全球时期经济效率提高的过程,就是这些国际货币资本投资收益率提高的过程。

回头我们再看看当代纸币的本质。

从印钞机或印刷机上下线的时候,纸币与彩色张贴画有差别吗?如果不考虑纸张和印刷质量的差异,显然没有差别。

但此后就开始产生差别。

由于央行有垄断的货币发行权,唯有央行印刷的纸币可以进入了经济活动中进行投资活动,当投资活动产生了GDP之后,就让纸币与GDP对应了起来,这些纸币就成为有价值的货币。但那些张贴画只能进入日常生活,本质不会改变,依旧还是彩色的纸张。

如此也就看到财政赤字货币化为什么是十分恐怖的。当央行为财政赤字买单之后,政府得到了货币用于日常支出,可政府自身并不能产生GDP,意味着通过财政赤字货币化释放出来的货币没有对应的GDP,这些货币就叫廉价货币,一旦廉价货币开始大规模流入流通领域,意味着高通胀就到来了。

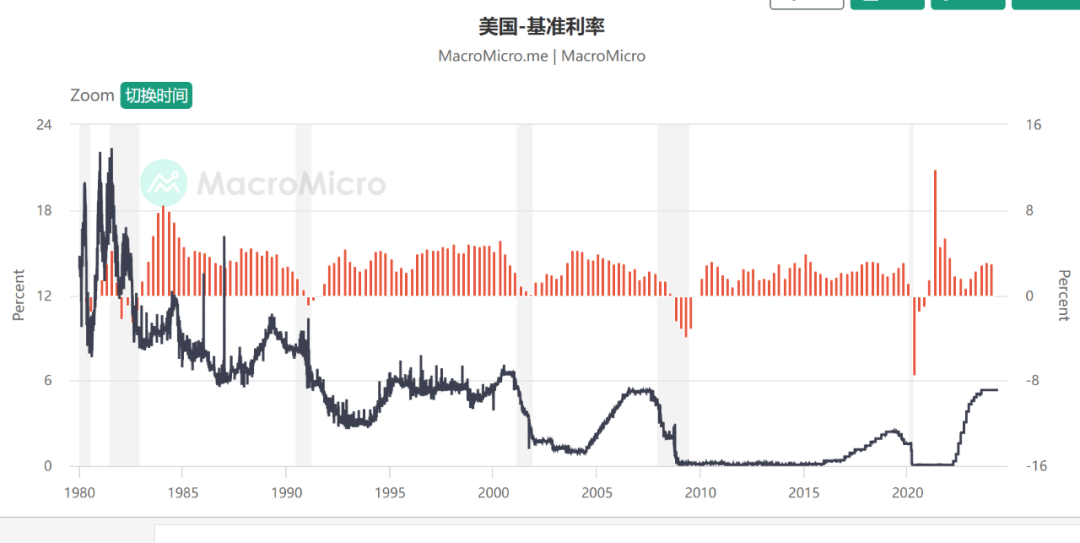

既然纸币只有投入到经济活动中产生GDP之后才有对应的价值,才叫真正的货币,单位纸币的最终价值就与经济效率和资本投资收益率紧密相关,在经济全球化时期经济效率和资本投资收益率不断提高,纸币的价值就越来越稳定,通胀和利率就不断走低,这一点在苏联解体之后表现的极其明显,主要货币的利率不断下降,到次贷危机之后甚至出现了零利率和负利率,这是纸币的价值日趋稳定的过程。

这实际上就是我们日常生活中的经济学常识。一旦一国公布的重要经济数据欠佳,说明该国的资本投资收益下滑,该国货币汇率就会下挫,本国货币出现贬值,相反,一旦一国公布的经济数据亮眼,说明资本投资收益率上升,该国货币的汇率就会拉升。这与随着全球化的不断深入、经济效率不断提高进而货币价值越来越稳定是同样的道理。

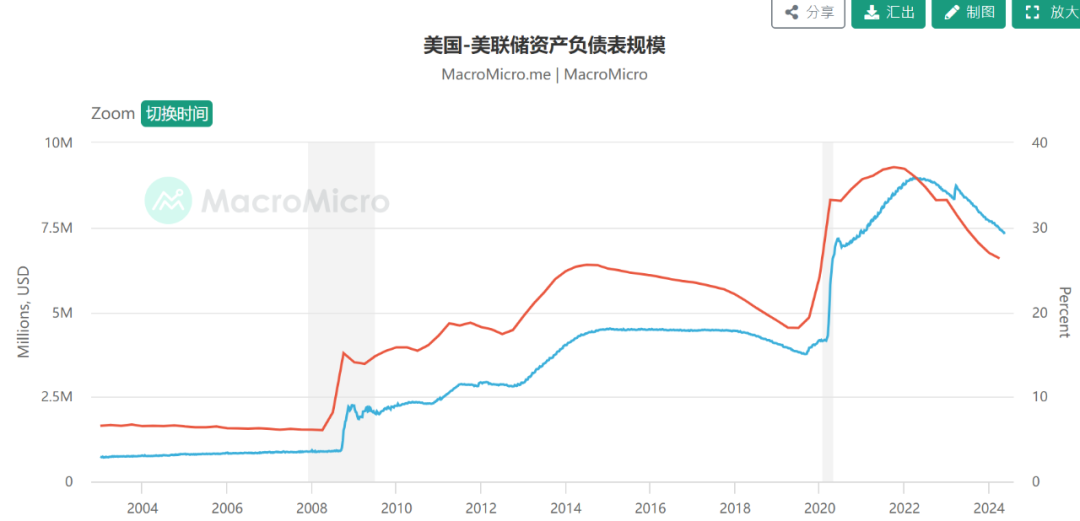

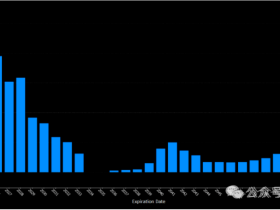

随着全球化的不断深入,纸币价值越来越有保证,利率最终就来到了零的位置,纸币终于来到了自己的理想境界——黄金的位置,黄金就是最典型的零息货币。零利率让债务成本极大地降低了,在欧洲甚至出现金融机构将钱贷出去之后需要倒贴利息的情形,即贷款人不仅不需要支付利息还能收到利息,这当然就极大地刺激了人类的贪欲,在这个时期央行的资产负债表开始飞速扩张,政府、企业和家庭的负债率出现了飙升,这都是有目共睹的事实,下图是美联储的资产负债表变化图和美国政府的负债率走势。

2008年美国的GDP是14.77万亿美元,2023年是25.44万亿美元,增长了72.7%,但同期美联储的资产负债表却增加了7倍多!这就是债务扩张的脚步。

美联储资产负债表扩张的速度远超过GDP增长的速度,就推动了债务的超级扩张,而债务的超级扩张就是透支未来。注意,这是按照全球化时期的标准在透支未来,这意味着海量的货币都作为价值稳定的货币进入了经济和金融体系中,当然也吹起了资产价格泡沫。

在这个时期,即便货币严重超发,即便对未来严重透支,但人们会基于全球化的观点,认为这些货币的价值都是稳定的,就可以放心投入到经济活动、金融领域和资产价格体系中。

2018年一声炮响,川普政府开始打响了贸易战,到拜登政府时期更不断切断主要国家之间的关键产业链,考虑到美国是全球最主要的需求终端,这导致全球统一大市场遭到持续的破坏,经济全球化开始迅速解体。

与全球化不断发展时期经济效率不断提高相反,全球化解体就是全球经济效率快速下降的过程,也是资本资本投资收益率不断下降的过程,这几乎是无需解释的。比如当拜登政府不断限制关键产品出口之后,意味着这些企业的全球统一大市场开始萎缩,企业的资本投资收益就会下降,全球的经济效率也就下降了。

这会导致三个结果:

首先,经济效率下降之后,意味着这一时期所发行的所有纸币都是低值的,源于投资收益率在不断下降。

其次,在全球化时期超发了大量的纸币并形成了债务,在当时这些纸币都被认为是足值的,按照当时的利率和通胀率来衡量也确实是足值的,但这些货币都是在透支未来,是为未来所发行的,当全球化解体、资本投资收益率连续下降之后,人们就会发现当时所发行的这些纸币是不足值的。

再次,当经济效率下降之后,各国的资产价格泡沫就会破裂,财政收入就会萎缩,但各国为了应对战争、地缘冲突和日益恶化的国内矛盾却需要更大的财政支出,此时就只能进行财政赤字货币化,廉价货币也就出笼了。在这里最典型的就是日本,央行通过印钞压制国债收益率,进而就降低了日本政府的财政赤字,这就是典型的财政赤字货币化,就是财政赤字货币化在现代的表现方式,其实只要您仔细观察,其它一些国家也在做同样的事,财政赤字货币化已经成为本币主要的发行方式,也在大规模释放廉价货币。

全球化顶峰时期超发的纸币从足值货币蜕变为不足值货币,正在发行的纸币因经济效率下滑而成为低值货币或者说是高通胀货币,有些国家以各种方式实行财政赤字货币化释放廉价货币,纸币开始成为典型的“风险”资产。

这种“风险”到底有多大?轻者可以看看上世纪七十年代的美元,十年内贬值了大约70%,连巴黎开出租车的司机都拒绝接受美元;重者可以看看过去十来年的阿根廷和委内瑞拉货币,数年内就可以贬值99%以上。经过经济全球化之后,人们已经熟悉了价值稳定的纸币,其实放眼历史,纸币价值稳定的时期是非常短暂的,否则苏联也不会在70年的历史中换币七八次,末期的苏联卢布更制造了超级通胀。要注意的是,上述事件是单一国家财政、债务管理不善带来的货币危机,现在是全球化解体带来的全球系统性危机,两者不可同日而语,前者是手榴弹,后者是航空炸弹。

全球化解体纸币价值失去了保证,包括国债在内的纸币资产也成了风险产品,无法起到避险功能,此时从央行到民间就开始回归数千年来的避险资产——贵金属进行避险活动,结果,黄金抢购大潮就开始了。

抢购大潮立足于两点基础:

抢购大潮立足于两点基础:

第一,纸币的寿命总是短暂的,源于可以无限超发的纸币无法抵御人性中的贪婪,这是永远无法改变的事实。随着美国日本等国政府开始深陷债务陷阱之中,意味着1971年之后开启的纸币时代已经望见了尾灯。在尾灯开始出现的时刻,意味着很多纸币有陆续变成纸张的风险,现在的央行和民众都是在用现在的纸币——未来的纸张,来购买金银铜为代表的实物货币和真正的财富,这显然是合理行为。

第二,现在全球市场中流通的是不足值货币、低值货币和廉价货币,可以简单定义为假币,现在用纸币购买金银就相当于是用假钱购买真钱,显然是合理的行为。

这或许就是黄金抢购浪潮的来源。

(本篇文章仅是个人感想,非投资建议)

评论