今年以来东大房地产几乎没有多少好消息,但亮点还是有的,那就是十里洋场的豪宅市场再次出现日光盘,为什么会出现这种“匪夷所思”的现象?

这就涉及到什么才是富人思维什么才是穷人思维的话题,在富人和穷人眼中,房地产的“身份”是明显不同的。

要谈论房地产,就离不开一位中国历史上的著名人物——徐润。

1883年,是大清光绪九年,这一年并没有发生全国性的战争或政治事变,距离1894年的甲午战争还比较远,在动荡不安的中国近代历史中,这一年其实还算是平稳的,是老佛爷比较省心的一年。

但如果从股票市场来看,1883年却是不平凡的一年。

在1883年的股市危机爆发之前,中国的股票市场几乎是一个“躺着也能赚钱”的市场,各类股票涨幅惊人,股份公司泛滥于市场。炒股一度被人们认为是只赚不赔的生意。

当时股票市场的龙头就是招商局,这是中国第一间按照股份公司治理模式组建的现代化企业。

今天,如果我们形容某人很有钱,经常会说他“家里有矿”,源于有矿基本就等于有了印钞机。在19世纪七八十年代,有矿不仅等于有印钞机,还绝对属于高科技概念,源于采矿、冶炼等在当时的中国都是童叟无欺的高科技。当时的上海股票市场中各类“矿局”特别多,包括鹤峰铜矿、施宜铜矿、承德三山银矿、顺德铜矿、长乐铜矿、金州煤矿、池州煤矿,等等。这就让招商局以及一众矿业股股价不断水涨船高,当时有这样的描述,“每一新公司出,千百人争购之,以得票为幸,不暇计其事之兴衰隆替也”,新公司进行募股时,“堂上一呼,阶下百诺,意气之盛,可谓壮哉”,这些矿企公司大多是仿效招商局的公司治理模式而设立的。既有高科技概念,又有印钞机概念,这些股票当然被炒的风生水起。

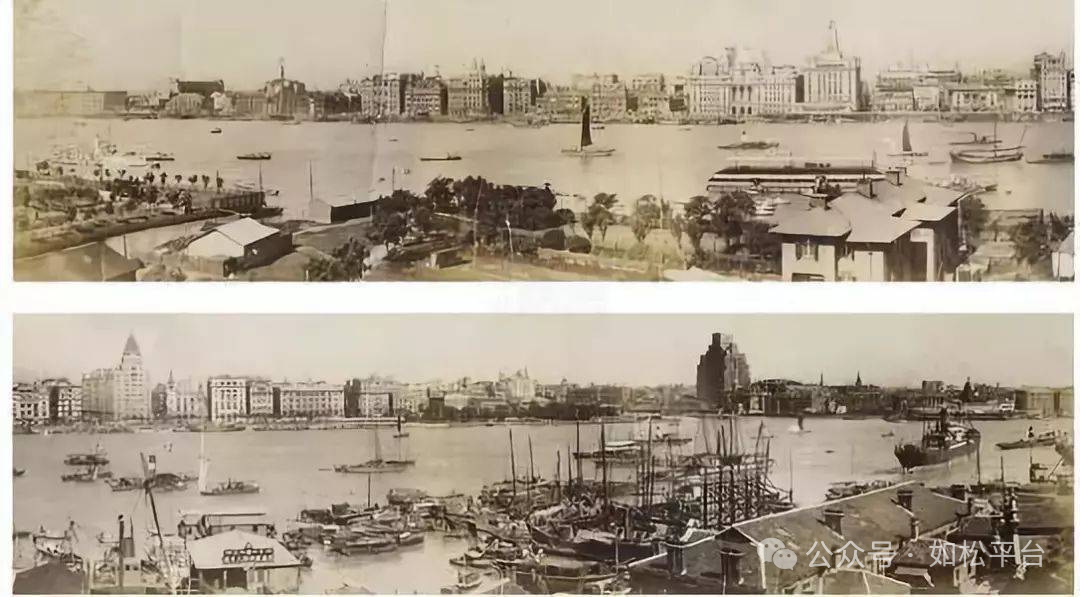

下图是当时的上海滩,是十里洋场的标志。

从1882年开始,上海股票市场的投机风气就有了苗头。

据《字林沪报》报道,招商局在1876年的股价为40两白银左右,到了1882年8月股价达到253两,年均涨幅超过36%,记住当时可是按照白银定价的,这个涨幅不必扣除通货膨胀,所以这是一只妥妥的大牛蓝筹股,那些矿业股兼具印钞机和高科技概念,当然就更加疯狂。

在股价疯涨的同时,管理者开始加快融资投入到开矿、冶炼、铁路建设等行业中,实现了双赢或多赢。

但在19世纪80年代,清廷对股份公司招股并没有任何法律上的监管,也不存在严格的资格审查,所以尽管市场上有招商局和开平矿务局等实力过硬的公司,但同时也存在着大量不靠谱的股份公司。这些公司成天忙着搞社会关系,热衷于拉人入股、哄抬股价。今天,洋大人的公司往往会受到推崇,当时也一样,以至于有洋人在马来西亚、菲律宾、印尼等地注册空壳公司,以经营橡胶为名到上海上市,一样会受到追捧,至于这些公司是否有橡胶产品、产量多少、质量优劣等,人们根本就不关心,这就让洋大人拿着一张公司注册征书就可以在上海赚的盆满钵满,这就是魔都的魔力。

1929年美股出现危机,最大的罪魁祸首之一就是金融机构通过杠杆大量介入炒股之中,但美国人的做法属于典型的老黄历。1983年的魔都就已经开始进行这种魔幻操作,大量的钱庄接受股票质押为股民提供融资,股民用融到的资金购买了股票之后可以继续到钱庄质押,循环往复,结果,股民、钱庄的身家性命都投入了股市,目的当然是坐等发财。

在1883年之前的几年,虽然股市不断繁荣,但实体经济却在走向萧条。事实上,经济萧条的伊始阶段往往是股市繁荣的基石,由于在实体经济活动中资本投资收益不断下降,赚钱越来越难,钱就从实体经济活动中不断溢出涌入虚拟经济,就会推动股市走向繁荣,当然这是最后的晚餐。根据海关的数据,自从1877年以来,国内经济便已呈现长期入超,进口大于出口,用今天的术语就是出现了长期的贸易逆差。这意味着资本向外流出,国内市场上的钱也就是流通中的白银越来越少,用现在的术语来说叫“流动性不足”。这以1880-1882年最为显著,1880年的逆差还只有140万海关两白银,1海关两白银大致相当于35.5克纯银,1881年到1882年的外贸逆差总额跳升至2000万海关两和1000万海关两。当时也没有什么央行,即便有央行也无法通过印钞补充流动性,因为央行印钞需要白银来背书,没有白银也就只能抓瞎。

白银不断外流,钱庄的钱不断流入到股市,最终就会来到流动性枯竭的阶段,这就是经济危机和金融危机。

在这场危机中,商号首先掉链子。1882年,上海各个商号的倒账数量突然增多,而且亏欠数额都比较大,单笔金额动辄在数万两以上,每一笔倒账的资金量都足以搞垮一家中小型钱庄,整个市场立刻变得人心惶惶。

商号“掉链子”就会形成坏账,然后就会感染钱庄,就轮到钱庄掉链子。面对大量的债务违约,大量讨债未果的钱庄也只能迎来倒闭的命运,甚至还有钱庄主人因为还不上金融机构之间的欠款,最后只好一死了之。清朝著名红顶商人胡雪岩的富康钱庄等也在这场钱庄危机中倒下了,1885年,他自己也成为“一死了之”中的一员。

钱庄掉链子之后,当然就轮到了股市掉链子和楼市掉链子。

钱庄既然面临破产的危机,就开始疯狂地催促借款人还钱,此时每个人都开始疯狂抛售自己手上的股票,于是股市开始转入熊市,到1883年年中以后股价下跌得尤其猛烈,招商局这样的蓝筹股票出现腰斩,那些风光无限的矿业股大多打了九折。而股票一跌,那些用股票做抵押的钱庄贷款就更加无法收回本利,于是准备金本来就不足的钱庄纷纷出现周转困难,股市和债市彻底崩溃,形成恶性循环。

这场股灾直到1885年3月方才企稳,说明该死的都死了。

随着商号、钱庄倒闭潮和股灾的爆发,市场的流动性就更加紧张,市面上根本找不到钱,整个社会已经彻底失去了购买力,然后就轮到了今天的主人公——房地产大佬徐润出场。

在近代中国,徐润是绝对的牛人,对近代中国的发展做出了巨大的贡献,他的原籍是广东珠海人,是近代中国著名的买办、商人、民族实业家,和唐廷枢、郑观应、席正甫并称为晚清“四大买办”。

徐润是近代中国最早的股份制企业创始人,是中国的近代茶王,创办了中国第一家保险公司、第一家机器印刷厂,创办格致书院、仁济医院、中国红十字会等,奠定了中国近代的航运业、参与创建第一家轮船运输企业——招商局股份公司——成为当时上海股市的第一蓝筹,参与创建了第一家机械化的大型煤矿——开平矿务局——是当时上海股市的矿业蓝筹,当然还是当时最大的地产商,也大量投资钱庄和股票。

在19世纪70年代,徐润敏锐地看到上海百业振兴,万商咸集,地价将日益腾贵。于是,他在经营茶业的同时,开始放手投资房地产。房地产是典型的资金密集型产业,徐润将已有房地产作抵押,从钱庄和银行贷得资金,购置新产,然后再将新产作抵押贷款,以层层抵押的办法获得资金,投资房地产业,今天我们知道这就是放大杠杆的过程。

根据徐润后来对1883年地产失意的记载,1883年他“所购之地,未建筑者达二千九百余亩,已建筑者计三百二十余亩。共造洋房五十一所,又二百二十二间,住宅二所,当房三所,楼平房街房一千八百九十余间,每年可收租金十二万二千九百八十余两”,“地亩房产名下共合成本二百二十三万六千九百四十两”,占其所有房地产资产的57.9%,其余的当然就是负债,负债比例并不太高。

在经济稳步发展的情况下,房地产增值乃是必然趋势。但是金融风潮一起,市面萧条、银根紧缩,上海的房地产业就大受影响。不少人为了避免金融风潮的影响,全家迁移外地暂避风头,上海的空屋日渐变多。人流的离开,无疑会造成房租和地价下跌。《申报》1884年2月2日的文章记述道:“十室之中空者四五,所收房租即不敷地租之款,而租地造屋者乃大吃其亏矣,现开业房产者计有六十人及八十人,皆会于四马路茶馆内公同酌议,欲思设法以挽救之……目下间前时每月可租洋十元者,今减至七八元,而闲置如旧,而地租则必不容少,故业此者至此而一筹莫展也。”

当时徐润手中现金并不足够,为了偿还钱庄和银行的欠款,不得已之下只好贱卖持有的房地产套现。在整个市场都是房多钱少的情形下,房产价格也随之暴跌。这件事情,令徐润的财富大受折损。

地价越来越低,逼迫徐润只能不断地想办法抛售更多手中握有的股票和土地来筹钱,结果越抛越低,越低越抛,形成恶性循环。当时的市场跌至谷底,到最后根本就没有人肯出钱购买土地和股票,徐润无法及时套现还债,导致“运掉不灵,各账挤轧”,1883年年底,徐润终于宣告破产。但徐润是真正的商界英雄,破产之后数年间就再次东山再起,而且“蹦”的更高。

徐润于1911年去世,在晚年的《徐愚斋自叙年谱》中,徐润回忆当年的遭遇唏嘘不已。假如当年他没有迫于形势贱卖自己二十多年积累的上海房地产,那么这些资产的总价值在他的晚年会超过1700万两。

第一,什么是富人思维。

如果徐润在当时不放杠杆,总资产规模当然会减少,大约17年之后也就是1910年前后,他的房地产市值是1700万两*57.9%=984万两。

如果到今天,这些土地和房屋基本都集中在上海的核心区,其价值大概率会以千亿甚至万亿来计算。

他的成本是多少哪?

有朋友会说,当时是银本位,200多万两银子也是一笔巨款,在今天也是。

但依我来看,其价值大概率是零。虽然当时使用的是银本位,但流通的是银票,这是大清的法定纸币。当钱庄倒闭尤其是大清倒闭之后,这些纸钞大概率是没法兑换成白银的,经过民国时期的法币、金圆券之后,不考虑古董的价值,这些银票到今天其价值已经基本归零。也就是说,无论当时购买的价格是高还是低,购买这些房地产的最终的成本都会归零,这是法定纸币的性质决定的。

也就是说,富人有能力保证自己的现金收入,考虑到法定货币的价值总是会归零的,既然要将这些纸币投入到房地产中实现零成本收益,就不能放杠杆,源于任何杠杆都是风险,都可能断裂,这是典型的画蛇添足。比如有些国家的利率历史上可以高达100%甚至200%,足以让任何杠杆断裂。

当然,这种零成本的投资方式必须投资在一个国家的核心区,比如上海的南京路附近、广州的北京路附近、北京的王府井大街附近就是零成本投资的最佳场所,再比如就是改开之初的深圳一些片区,国外的一些著名港口城市或核心城市也是如此。比如,2002年之前阿根廷比索兑美元的比例是1:1,如果在当时用比索投资布宜诺斯艾利斯的核心商业物业,现在比索兑美元的汇率已经超过了900:1,这12年间就是就是成本接近归零的过程。在进行零成本投资的过程中,唯一要抵御的就是时间的磨砺。

从世界来说,适合这类长期投资的主要是因地理而兴的城市而不是因产业而兴的城市,因为产业兴旺是可以转移的,就会威胁到投资的效率,最典型的就是底特律,相反,因地理而兴的城市一般不会转移,会长期繁荣,比如纽约、旧金山等。

股神巴菲特的投资也是一种零成本投资,只要仔细思考就清楚,他在可口可乐上投资的成本早已经归零了。

这是以纸币价值必定归零来选择长期投资,这就是富人的思维方式。富人的标志就是无论时局如何变化、经济如何变化,他们都可以保证自己的现金流,他们的收入基本都是主动收入,然后会将自己的纸币收入投入从事零成本投资。

第二,就是穷人思维。

穷人总是想通过投资房地产、贵金属、股票等来赚钱,为了实现利益最大化就要加杠杆,目的都是为了在短期内实现更高的纸币收益。这里有一个严重的误区,纸币的价值最终都是要归零的——无论是金本位纸币还是主权纸币,说明“最终会归零”的投资活动是世界上效率最低的思维方式。

为什么形成这种思维方式?源于穷人无法在生活中形成稳定的现金收入,他们的收入是被动收入,为了保证自己的生活就会以赚钱为目标,形成效率最低的思维方式。(至于富人的收入是主动收入、穷人的收入是被动收入,描述的或许不太准确,但也不知道怎么进行更好的表述)

现在圈内有很多人在存钱,存钱就是效率最低的投资方式,就是典型的穷人思维,因为纸币的价值总是要归零的。

(跟随如松的人群中,有些朋友已经在商业上取得了一定的成就,不再关心生存,甚至有些人已经移居到了国外,这种零成本投资对这个人群很可能是最重要的,希望有所感悟)

1F

意思就是说白了纸币价值在剧烈通胀时价值会归零,造成人们财富的泯灭,要把这些钱的财富固定下来,就要买实物。