东大正在面临通胀低迷的问题。

通胀低迷带来的副作用是十分明显的:

第一,出口在东亚经济体中的作用都比较突出,或者说出口就是经济的导向,这与东亚的文化、社会形态、地缘政治等诸多因素有关,就不再赘述。欧美普遍已经告别了次贷危机之后的低通胀时代,开始转入正常通胀甚至高通胀时代,这意味着美元欧元等货币贬值的速度加快了,当东大通胀低迷之时本币就很容易被动升值,影响自己的出口,这对东亚经济体来说显然是十分不利的。

第二,经历了房地产泡沫之后,无论地方政府还是家庭都进入了高债务状态,债务压力都十分沉重,当通胀低迷之时意味着这些债务的价值稳定,不利于家庭和地方政府摆脱债务压力,就会压制内部消费,对经济增长造成更大的压力。

第三,出口承压加上内需低迷,就会导致财政收入增速承压,这是最近两年财政收入增速十分低迷的根源之一,如果这种状态长期持续,财政收支显然就是不可持续的。

所以现在必须对通胀低迷的状态进行治理,目的就是要推动生产要素价格回归合理水平以提升出口竞争力,当通胀回升之后家庭和地方债务压力就会逐渐减轻,进而就可以推动消费增长,这些都是显而易见的。

如何治理通胀低迷?虽然有各种办法,但最本质的办法还是在货币发行方式上。

建国初期,由于战争尚未结束,局势尚未实现彻底稳定,人民币发行当然需要为财政支出和军费服务,即为财政支出买单,这一时期的通胀就比较高,到1955年就按照10000:1进行了换币,旧币1万元兑换1块钱新币,新币就是我们现在使用的人民币。

1955年之后的人民币发行使用的是物资本位制,即计划生产多少物资就印多少票证,也印多少对应的人民币。

这一时期的人民币发行锚定的是物资,锚定的就是实际购买力,这是一种实锚,所以这一时期的通胀十分稳定。

改革开放开始,由于逐渐告别了计划经济开始实施市场经济,显然就无法继续使用之前的物资本位制;由于经济活力得到激发,经济增速加快,就必须加大人民币发行,否则就很容易陷入通货紧缩的陷阱中;再加上当时正处于社会的转型时期,财政支出的需求就比较高,所以,这一时期的人民币发行主要锚定财政赤字也就是国债,还有一部分锚定的是商业银行的合规资产,但由于当时商业银行的资产规模比较小,合规资产规模就更小,所以这种发行方式处于辅助地位。

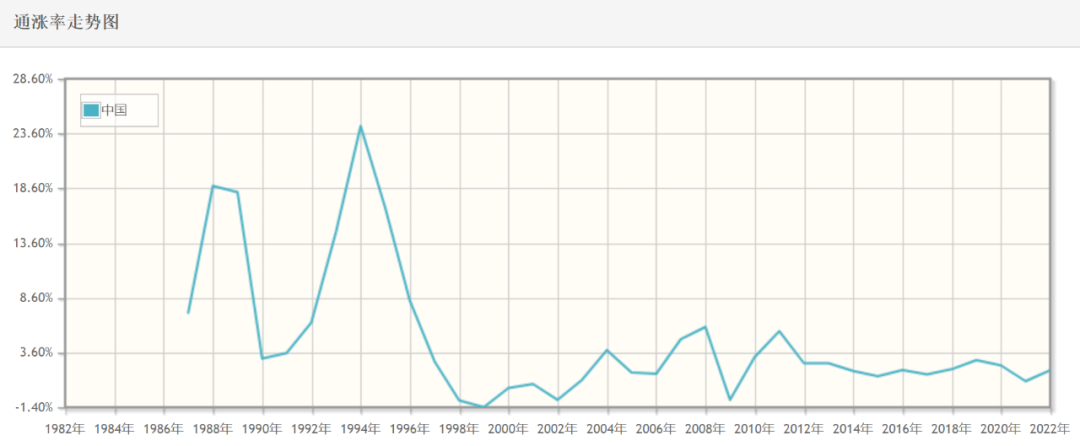

锚定债务作为主要的货币发行方式,这是虚锚,锚定商业银行的合规资产是货币的辅助发行方式,锚定的是购买力,这是实锚,两种锚并存但以前者为主,所以整个八十年代和九十年代前期的通胀都比较高,见上图。

从1994-1995年中国进行了汇改,人民币发行开始锚定美元。

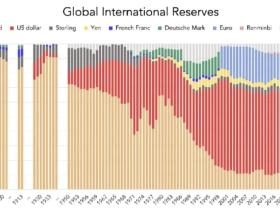

由于美元代表的是国际购买力,所以这相当于人民币发行再次回归锚定购买力,这是实锚,因此1994年货币发行方式的改革迅速治理了前期的高通胀,此后十多年的通胀水平比较理想,最高是1996年的8.31%,最低是1999年的-1.40%,1996年至2014年间的均值是2.29%,这是一个相当合理的水平。

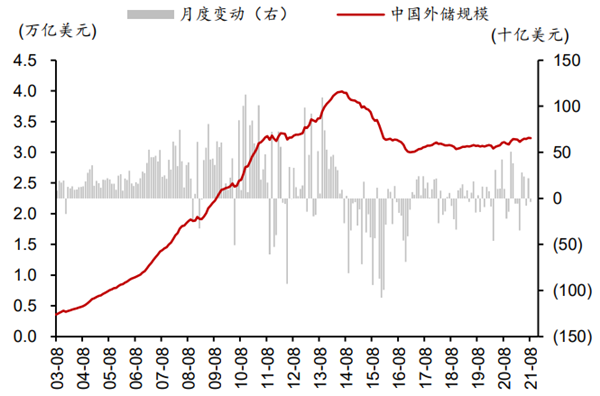

2014年之后,外汇储备开始见顶回落,见下图,此时继续锚定美元意味着人民币就无法发行出去,这就无法支撑经济的继续发展,甚至还会造成通货紧缩,显然需要再次改革货币发行方式。

经过三十多年的改革开放之后,东大的商业银行已经壮大,商业银行的资产规模已经足够庞大。商业银行的资产本质上抵押的是房屋或土地,然后还有一部分是信用抵押,这就为央行的货币发行方式改革创造了条件。

所以,自从2014年之后央行开始回归改革开放至1994年间的货币发行方式之一、即依托商业银行的合规资产来发行人民币,这种选择是合理的。

由于这一时期人民币发行锚定的是商业银行的合规资产,可以看做是锚定购买力,就可以认为是实锚,所以这一时期的通胀也十分的稳定。

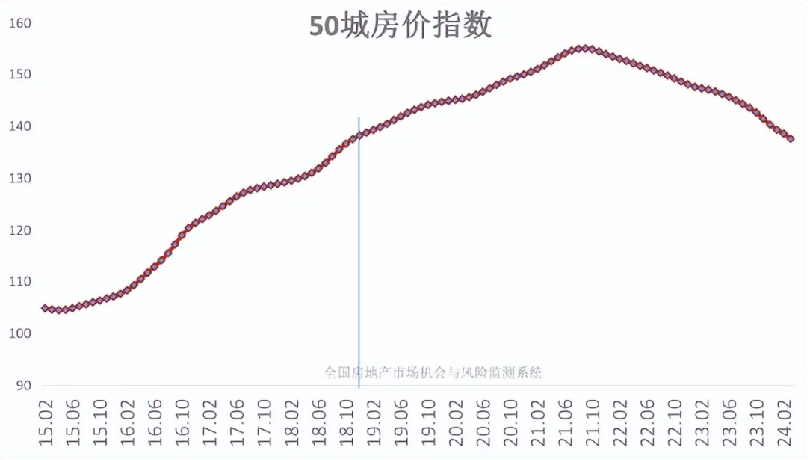

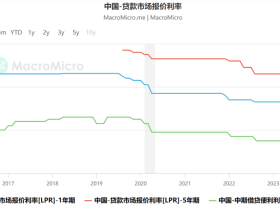

上面说到,商业银行的抵押物基本都是房屋和土地,当房屋土地的价格上行之时,在央行眼中这些商业银行的资产都是信用充足的合规资产,可从2021年开始,房价开始见顶回落,见下图,这显然与国际国内经济环境、人口因素、生产要素价格等诸多宏观要素有关,此时,商业银行的资产信用水平就不再有保证,或者说,在央行眼中这些资产就不再是合规资产。

最近两三年通胀比较低迷,砖家说是房地产低迷所造成,这固然是原因之一,但另一个原因也是不可忽视的,那就是原来锚定商业银行合规资产的货币发行方式已经难以为继,仅仅依靠推动金融机构加杠杆以创造更多的M2并不足以推动通胀。

此时为了治理通胀低迷,就可以回归改革开放伊始至1994年间的货币发行方式之一,即锚定债务,或者还以其它货币发行方式做辅助,目的是推动通胀回归正常状态,这就可以促进消费,也有助于推动出口,当然也可以稳定财政,实现经济活动的平稳增长。

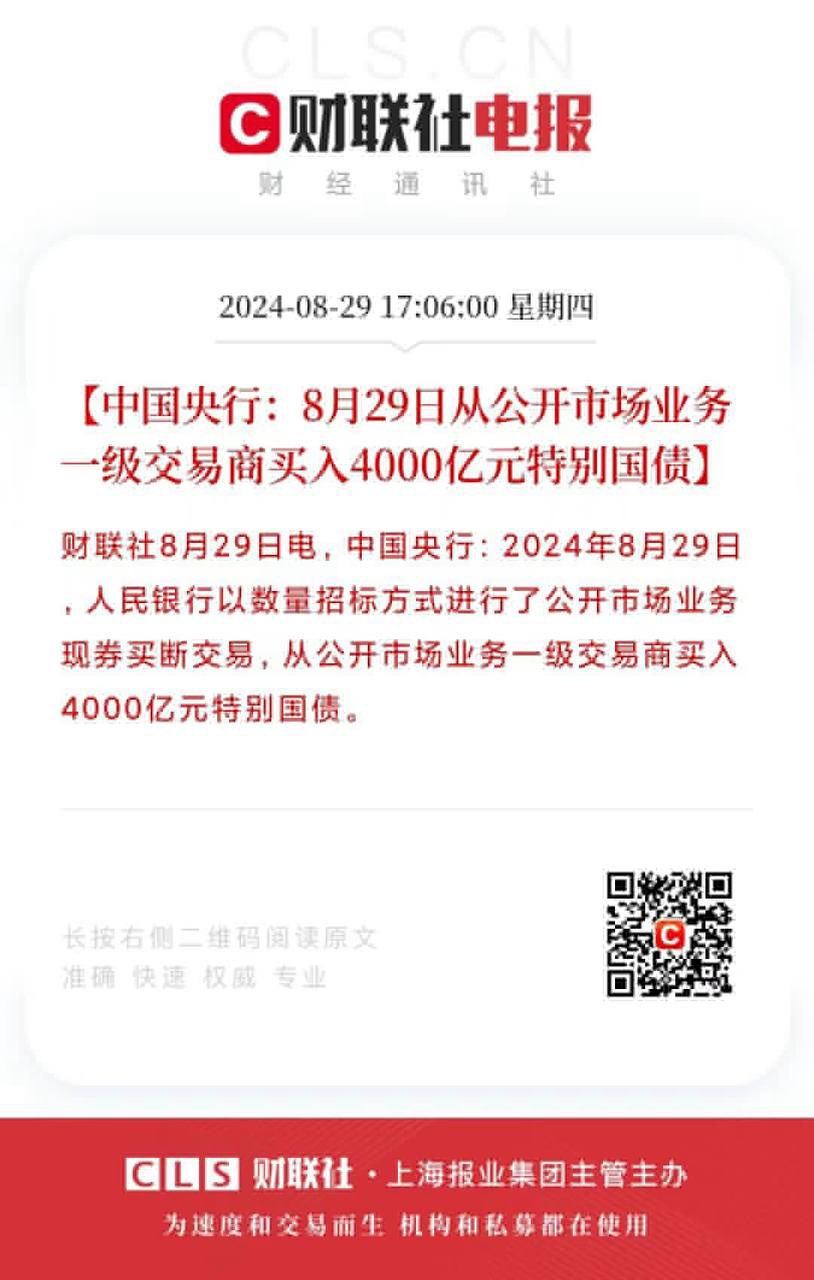

所以就有了这样的消息,新的“改革”开始了。

最后要说的是,当今时代的世界经济已经是典型的债务经济,债务已经是经济活动的基石之一,此时,通胀过低是有害的,这会导致负债主体的化债能力减弱并很可能引爆债务危机,通胀过高更是有害的,这会让企业、家庭承担过高的铸币税赋,对经济活动的需求端和供给端同时造成破坏,导致经济活动的剧烈收缩,因此,如何将通胀控制在比较合理的水平上,这是所有国家央行都面临的任务。为了达成自己的目标,很多国家的央行都在不断调整自己的货币发行方式,比如,在2008年之前,量化宽松被认为是大逆不道,但次贷危机爆发之后美联储进行量化宽松又被认为是合理的,这本质也是美元锚定方式的一种转变,这助推美国迅速摆脱了次贷危机造成的冲击,而主持量化宽松的美联储主席伯南克也深受好评。再有就是日本,在2015年以前央行直接购买国债压制国债收益率被认为是大逆不道,但2016年开始日本央行公开购债以达成收益率曲线政策,目的是压制国债收益率,这也是日元锚定方式的转变。

世界就是在摇摆中不断前行,世界唯一不变的就是“变”,人们要研究的就是变化之后的未来。

评论