我们知道货币有四大职能,即价值尺度、流通手段、储藏手段和支付手段,但人们很容易忽视的一点就是,货币必须具备稀缺性,如果没有稀缺性,就无法执行上述四大职能。例如:如果一种货币可以无限泛滥,你会用它来储藏财富吗?当然不会;如果一种货币在你吃饭睡觉的时候还在快速贬值,你愿意接受这样的货币作为支付手段吗?当然不会,会避之如瘟疫。

在实物货币时期,货币的稀缺性并不会受到特别的重视,源于无论金、银还是铜、食盐等都具有稀缺性。虽然当时的货币发行部门也会滥发货币导致货币的稀缺性流失,比如刘备在四川就曾经铸造直百钱,即一个正常的五铢钱(铜钱)按照100倍的面值来流通,但人们一眼就可以看穿刘备的把戏,让直百钱的流通出现困难;还比如,东汉五铢钱(铜钱)的重量一般在3克左右,但董卓却铸造1克左右的五铢钱,这就是董卓小钱,结果老百姓直接抛弃了这种小钱开始以物易物,这就让货币滥发行为受到了限制。

但是,很多事情就坏在但是上,人类发明了纸币之后,尤其是1971年脱离了金本位之后,货币稀缺性问题开始凸显,源于政府为了解决自己的危机有能力无限印刷纸币,而纸币持有人又很难识别这种稀缺性变化,到了货币数字化时代就更难以识别。

但这时,有一个铁面无情的包公在市场中矗立着,那就是实物货币,这里所说的实物货币包括贵金属、大宗商品、需求有保证的房地产和垄断经营权等,今天专门讨论的是需求有保证的房地产。

当货币的价值十分稳定的时期,除了最基本的居住需求之外,资本并不会大规模流入房地产,源于货币本身就具有稀缺性,就可以体现财富储藏职能。

当代经济已经是典型的债务经济,货币温和贬值有助于负债主体化解债务并推动经济增长,当然也有助于提高政府的财政收入,所以,纸币贬值就渗入了当代所有人的生活。

当纸币开始贬值、即通胀显著高于零之后,纸币的稀缺性开始流失,而且这种流失是时时刻刻存在的,财富储藏的职能开始下降,资本就开始流入需求有保证的房地产,这类房地产开始体现货币的储藏职能。这类房地产一般存在于大城市,由于大城市的经济活动比较活跃就可以持续创造新的就业岗位,这就创造了对房地产的需求,而大城市的土地一般比较稀缺,核心区域更加稀缺,让房屋供给无法无限扩大,此时,相对不断增长的需求来说,房屋的需求就是有保证的,就可以体现出稀缺性,开始取代不断贬值的纸币体现出货币的职能。

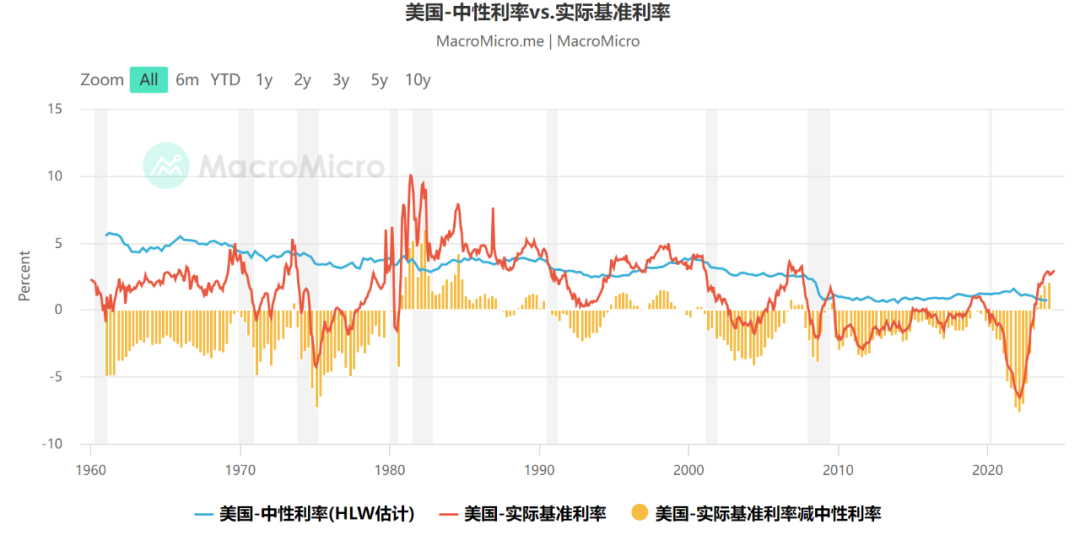

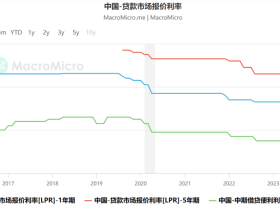

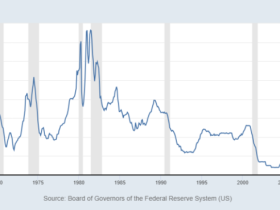

下图蓝线是美国的中性利率,这既是美国长期通胀水平的表述,也是美元长期贬值速度的表述。为什么说是“长期”的哪?源于中性利率是本国人口结构变化、人口总数增减、文化因素、国际政治与经济环境、本国长期产业政策等方面的外在反应,各种短期因素对它的影响就比较有限,当然也不是哪一届美国总统或美联储的委员们所能影响或决定的。

由图可见,从战后开始到次贷危机之前,虽然中性利率略有下降的趋势,但总体上还是十分稳定的。这意味着美元贬值的速度基本是稳定的,这意味着资本会源源不断地流入那些需求有保证的房地产,推动房地产的价格持续上涨。70年代爆发了两次石油危机,美国经济出现了滞胀,此时实体经济的资本投资收益率下降,就会导致资本流入房地产的速度加快;本世纪互联网泡沫破裂之后的五六年间,由于全球化达到高潮让美国产业资本加速向中国为主的亚太地区转移,美国本土的资本投资收益下降,资本也加速流入房地产,所以这两个时期就形成了两轮房地产的高潮。

但次贷危机爆发的2008年前后,美国中性利率出现了快速下降,这意味着美元贬值的速度踩了急刹车!而之前几年房地产的繁荣周期让房地产价格出现了很高的溢价,急刹车的结果就是大翻车——楼市泡沫破裂,这就是次贷危机。经过2007至2011年的低迷之后,从2012年开始美国房地产牛市再起,货币职能再次回归。

日本房地产从1992年开始出现了泡沫破裂,其内在的原理和走势与美国并无不同,就不再赘述。

但经过九年的低迷之后,日本楼市的结构性牛市从2012年重新起步,部分地区的价格涨幅已经达到两三倍以上。

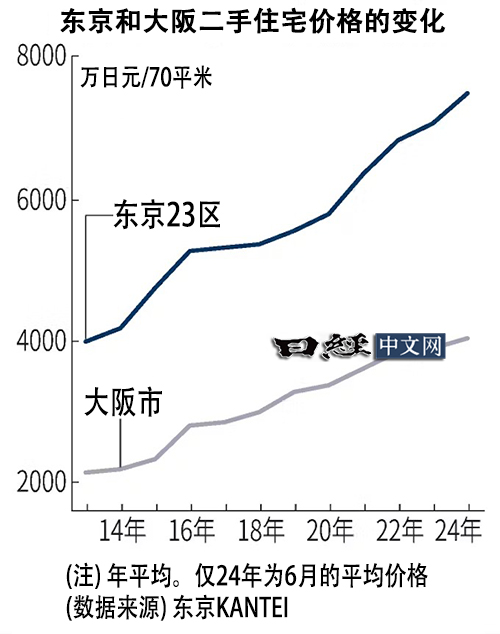

下图是东京房价走势图,从2012年开始再走牛市。

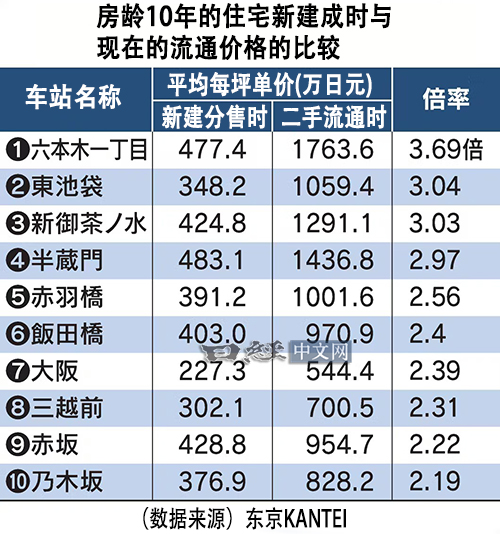

下表是东京和大阪局部区域房龄十年的住宅新建成时与现在的流通价格的比较,都上涨了2倍以上,部分区域的价格涨幅甚至已经超过3倍。

下表是东京23区和大阪市二手住宅价格最近十年的变化,牛市特征非常明显。

是什么原因让东京、大阪房地产市场重启牛市?

在1992年日本房地产泡沫破裂之后,日元相对美元一直处于升值状态,日本本土的通胀也非常低迷,这意味着日元的价值稳定,具有充分的稀缺性。既然日元具有稀缺性,在家庭去杠杆、楼市供过于求的压力之下,房地产的货币职能就只能不断退化,房地产长期低迷。

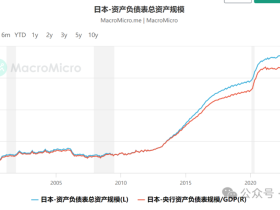

2011年底,日本发生了一件大事,那就是安倍晋三再次执政,开始推行无限量量化宽松政策,其目的当然就是推动日元贬值,美元兑日元从2011年底的1:75.56开始不断回升,日元进入了贬值状态。

这意味着日元的稀缺性开始快速流失。

既然日元的稀缺性开始快速流失,日本房地产开始走出结构性牛市。

东京、大阪地区由于经济竞争力强,可以不断创造新就业岗位,这就吸引了人口流入,但这些城市的房屋供给是受到制约的,核心区域更是如此,相对需求来说这些房屋就具有了稀缺性。当日元丧失稀缺性的同时,这些房屋的货币属性开始回归,资本开始源源不断地流入,所以,从2012年开始东京房地产启动牛市。

与此同时,东京、大阪、名古屋之外的日本其它地区,需求在持续减少:其一是总人口减少导致需求减少,其二是年轻人不断向东京、大阪等地迁徙,寻找更好的工作与生活,导致需求继续减少。需求不断减少之后不仅房屋彻底丧失了稀缺性,而且开始体现出严重的过剩,所以就有了这样的报道,目前日本有空屋700万套,都集中在这些地区,既然这些房屋已经丧失了稀缺性、无法体现货币属性,在严重供过于求的推动下其价格就只能不断下跌并一直持续到今天。

美国房地产在2008年泡沫破裂之后,在2012年重启牛市,这种牛市接近全面牛市,而日本却只能是结构性牛市,根源就在于美国是个移民国家,随着移民的不断流入,就会不断产生新增需求,让各大中城市的房屋都会体现出稀缺性,都能体现货币的职能,所以,复苏之后基本属于全面牛市,日本则不然,由于总人口在减少,多数地区的房地产无法恢复稀缺性,复苏就是结构性的。

换个角度来看这个问题。

人们将钱存进银行,银行提供利息,利息相当于是货币贬值的补偿。由于各国政府都有美化通胀的动力,就让利息无法充分补偿货币贬值,这是人所尽知的事情,这就是割韭菜的过程。但由于很多储户并没有保值增值的能力,所以就只能当韭菜。

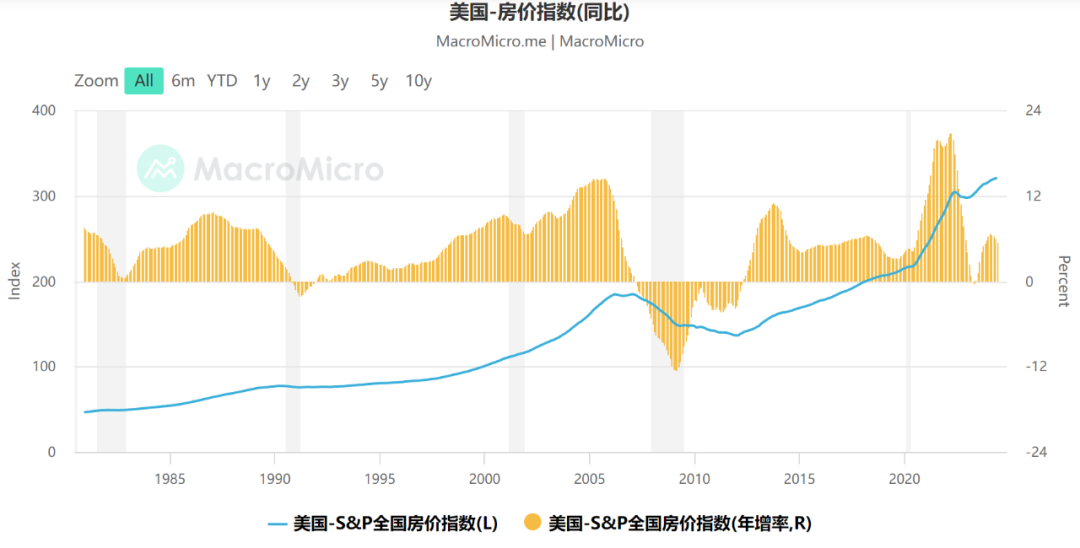

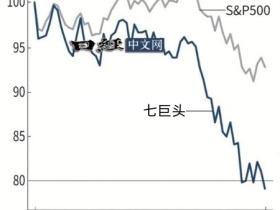

人们将钱投入需求有保证的房地产,一样起到保值的效果,保值过程是通过房价上涨提现出来,这种对货币贬值的补偿方式就更加客观合理,源于不受有形之手的压制。同时还可以提供租金收入,这是投资收益。由于房地产这间特殊银行相对商业银行来说是更加公平、合理,更能保护货币持有人的利益,所以,对于美国这样的移民国家来说,除了泡沫破裂时期出现回调之外,从历史的眼光来说,房地产就是长牛市,美元贬值不止,牛市就前进不止,见下图。

最终的结论是:在2016-2018年多次说过,很多炒房人最终会成为负翁,也反对那些离婚买房之人,最终可能就是人财两空,随着目前的价格已经跌回2015-2016年,预言已经基本兑现。到今天,如果继续一味总结这个地区房价的跌幅是多少、那里房价的跌幅是多少已经没有意义,这不过是瞎吵吵而已。应该紧跟上述内在的脉络,即纸币稀缺性的变化轨迹所决定的房地产货币职能的演变,才能真正看清着房地产的未来:九成以上的一般住宅只是一个住处,这是很多年的旅程,但有部分房产会再次恢复稀缺属性,这代表的是未来。

评论