所有人都知道,美元是世界储备货币,中心意思是说,全球绝大多数非美货币都是以美元的信用为基准发行的,如果把美元看成是一级(相当于王座),那其它货币就是依靠美元背书的、衍生出来的二级货币。除了脑残之外,所有人都会接受这一点,这是二战之后国际货币体系的核心内涵。

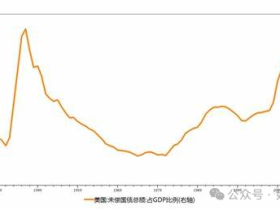

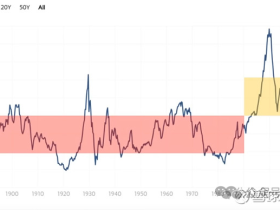

可最近一些年,美元好像不太喜欢这个座位了,具体表现方式就是过去十几年中美联储的资产负债表急剧膨胀,见下图,次贷危机之前美联储的资产负债表尚不足8000亿美元,到今年6月24日,已经达到惊人的7.13万亿美元。纸币有一个根本性的、谁都无法违背的规律就是,印的越多稀缺性就越低,信用也就越低,最终就要玩完。你只需看看南京国民政府时期的法币,就知道纸币失去了稀缺性之后的结果。美联储的资产负债表以这样的速度膨胀(过去十一年膨胀了接近十倍),小伙伴们一定说,美元完了,咱要赶紧去美元化。

可我们知道,国际储备货币或许是人类历史上最大的一块蛋糕之一,印刷机上印出来的散着新鲜油墨味道的美元,可以到世界各地换取商品与服务,甚至连走私犯、赌徒都喜欢要美元,这块蛋糕太诱人了。难道美联储会主动放弃这块蛋糕吗?当然不会。

只要看看一张曲线,就知道美联储为什么敢于这么做。

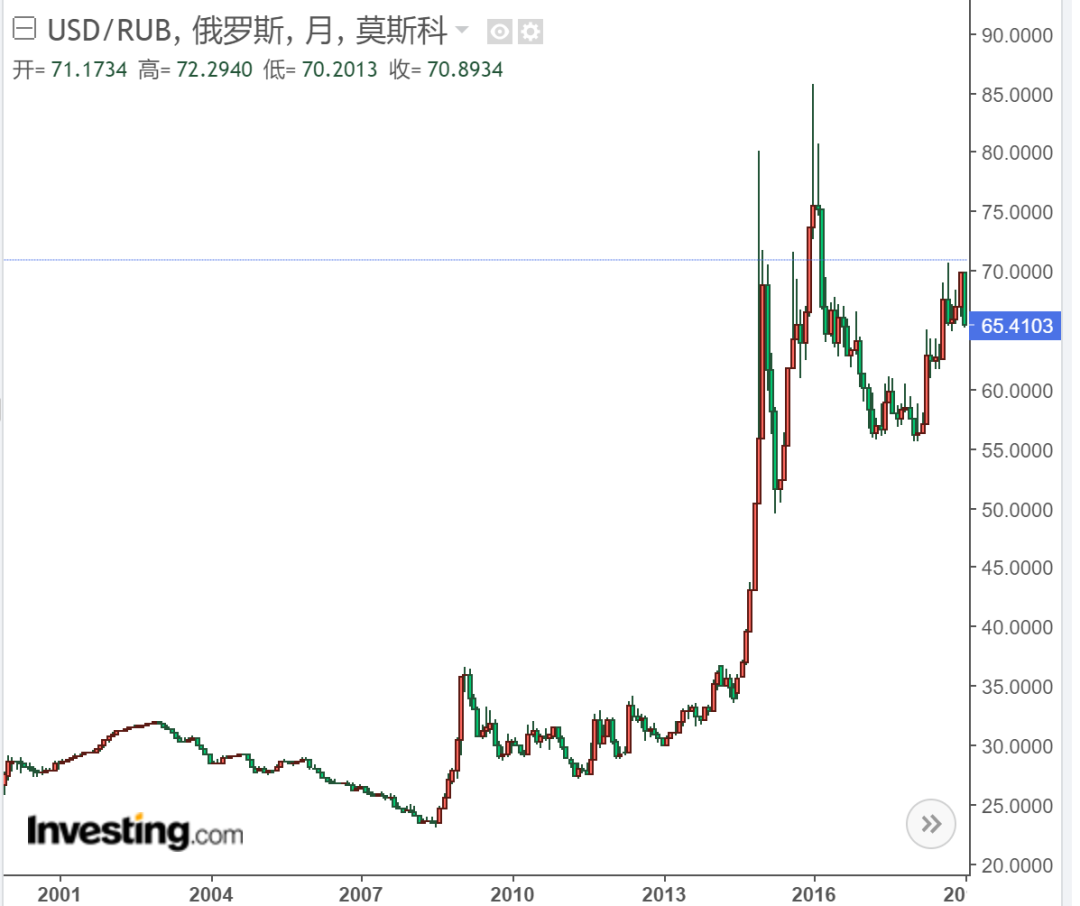

这是美元兑卢布在最近二十年的走势图,其它主要的非美货币包括欧元、英镑、日元以及金砖国家的人民币、印度卢比、巴西雷亚尔等等,与美元兑卢布的走势大体趋势都是一致的,当然,波动的幅度差异很大。

上面这张图可以分成三个部分,第一部分是2000至2007年,第二部分是2008年至2014-2015年,第三部分是2015年到今天。

2000至2007年,是非美货币兑美元普遍升值的时期,也就是说,在这样的时候不仅美元可以在国际上承担信用的职责,其它货币一样可以,甚至比美元更完美地担当了信用的角色。此时,如果美联储烂印美元,那么非美元货币在经过长期的信用积累之后,如同多年媳妇熬成婆,在国际市场上能独立执行信用的职责,然后逐渐成为国际储备货币,美元的生存空间就会被严重挤压。

所以,这一时期是美元十分不得志的时期,美元指数也不断走低。

在这样的时候美联储只能紧紧地控制住印钞机的阀门,所以,2008年以前美联储的资产负债表尚不足8000亿美元,因为稍有不小心美元就会被拉下宝座。

非美货币很厉害,不断积累自己的信用,随时准备接班,美元就只能守规矩。

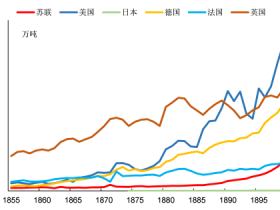

现在有一个公论是,次贷危机意味着全球经济出现了内在的问题,也就意味着次贷危机以前已经运行了五十多年(从关贸总协定开始执行计算)的经济全球化出现了问题。我们知道,二战之后欧亚地区已经被打烂,新兴市场国家也很贫困,这些国家和地区都受益于经济全球化获得了长足的发展,典型的标志就是非美货币的价值更有保证,在上世纪后期日元、德国马克兑美元的长期升值就是最明显的表述,这也是2000年之后金砖货币对美元升值的根源。可当经济全球化出现了问题之后,受到冲击更严重的就是非美货币尤其是新兴市场国家的货币,货币的价值就不再稳定。

所以,从2008年到2015年,非美货币的问题开始密集爆发,比如欧债危机的爆发就意味着欧元出现了问题,巴西雷亚尔兑美元汇率从2011年到2015年也出现了剧烈下跌,卢布在2014年爆发了卢布危机,等等,当这些货币出现问题之后,国际上的货币持有人就会时刻牢记非美货币的风险,让它们在国际市场上的竞争力下降,有些甚至会退出国际市场(比如雷亚尔、南非兰特等在国际市场上不再被接受),同时,这些国家的央行就需要更努力地获取更多的美元丰富外汇储备以稳定自己的货币价值,这就让美元的地位上升、需求放大。

因此也就看到次贷危机之后美联储的资产负债表虽然出现了大幅扩张,从不足8000亿美元扩张到2015年的大约4.5万亿美元,但美元对其它非美货币的综合汇率(可以参考美元指数)并未下跌,相反,自2014年下半年开始美元指数却从80以下上升到了90以上的区间。根源就在于很多非美货币无法再继续执行信用的职责,这些央行还必须储备更多的美元,在国际信用市场上出现了此消彼长的效应。(上述内容需要仔细领会)

简单地说就是,因为非美货币不断爆发危机、承载信用的能力下降,为美元的扩张提供了空间,也让次贷危机之后虽然美联储进行了三轮QE,但美元的信用并未受损,相反,美元的地位(美元指数)还得以提升。

从2015年到现在的趋势还在运行中,但对于国际货币市场来说,却出现了两件大事,这两件大事注定对未来产生深远的影响:

第一,美联储的资产负债表从去年9月的不足4万亿美元暴涨到今年6月24日的7.13万亿美元,年底甚至可能达到8万亿美元,这是美联储的资产负债表的又一轮快速扩张的时期。

次贷危机之后,美联储通过三轮QE让美联储的资产负债表出现了暴涨,当时,几乎所有砖家都在哭哭滴滴地说,美元完了,我们要赶紧去美元化,中国不应该再持有美债,等等,但最终被打脸了,因为美元指数已经从次贷危机时的80以下到了今天的90以上,美元的地位上升了。

现在,面对美联储资产负债表的再次暴涨,砖家是否该再次哭哭滴滴哪?别哭,否则又可能被打脸。

今天,欧美日都在竭尽全力缩短产业链,推动企业回家,同时,瘟疫的不断流行加上战争的阴云不断扩散,国际企业担忧自己在境外的投资安全问题,也会竭力回家(至少会迁徙到它们认为风险很低的地区),这意味着什么?全球化意味着信用在全球流动,当欧美日的企业加速回家之后,国际市场上的信用就会剧烈收缩,非美货币的信用会继续加速下降、有些甚至成为南京国民政府时期的法币,在国际市场上美元的地位就具有继续上升的空间。

这是美元的机会。

所以,美联储的资产负债表再次出现飙升,不是守势,反而是一种战略攻势!次贷危机之后扩表出来的三万多亿美元是弹药,从去年十月开始的扩表意味着美联储又把三万多亿美元的弹药摆放了出来。

第二,川普签署自治法案让渔村成为大陆一线城市,本质上是推动美元和人民币、港币脱钩。大陆的外商直接投资中渔村占到七成左右,渔村也是大陆对外贸易的主要窗口,当渔村成为一线城市之后,就意味着窗口关闭了,不同货币之间的资本流动停滞就意味着货币脱钩。但需要注明的是,川普选择的脱钩方式是比较缓和的,不细说。

如果脱钩这事发生在2014年以前(人民币兑美元在2014年初达到最高点),美元的国际地位会剧烈下跌,人民币的国际地位会剧烈上升,因为虽然当时的全球化已经出现了问题,但像今年的瘟疫导致的剧变还没出现,人民币还具有强劲的扩张能力,脱钩会导致美元国际地位的剧烈下降。也就是说,如果美元在那时与人民币脱钩,会严重威胁自己婆婆的宝座,是自寻死路。

但今天不一样了,因为欧美日企业都在赶紧回家,瘟疫的全球大流行让全球化呈现被撕碎的态势,对于非美货币的影响更大,这有利于美元的扩张,所以,他才敢于选择在这个节点上脱钩。或许他在说,那些盯住美元汇率的“小美元”(世界上所有盯住美元汇率的货币都属于小美元的范畴)本质上借用的是美元的信用,脱钩意味着他不想继续借出信用了,由美元直接执行“小美元”的职责不是更省心吗?

现在的问题就来了,既然2008年至2015前后美元压缩了很多非美货币的国际空间,让增发的巨额美元实现了信用修复,那现在它会窥视谁的空间哪?这三万多亿美元的弹药对准的是谁哪?这是不言自明的事情,当然是欧元、“小美元”等非美货币的市场空间。

这就意味着,三万多亿美元的弹药已经摆出,未来要么出现美元的信用危机,要么出现类似2014年-2015年那样的非美货币危机,二者必居其一。

这是真正的货币战争!要么炸毁美元自己,要么炸毁非美货币。

美元会达到目的吗?

在此只能说,美元过去是国际货币市场上的婆婆,次贷危机之后的三轮QE扩表炸毁的是非美货币,让美元的地位不降反升(美元指数上升了)。未来,美元是否还能占据这个位置取决于自己对债务的管理。如果处理好了自己的债务与财政赤字问题而非美货币的问题不断爆发,其它货币就依旧没戏,这意味着未来美元指数还会出现类似2014-2015年的涨势。

基于债务和财赤问题,美元的今天实际是十分脆弱的,是非美货币千载难逢的良机,但非美货币能否抓住机会也取决于自己能否放开自由兑换,能否更有力地稳定自己货币的价值。如果以欧元、“小美元”为代表的非美货币可以实现价值稳定,美联储释放出来的巨量美元就会反噬自己,美元指数就会暴跌。

美元和非美元货币的较量,是一场胜负未决的战斗。做好自己的事,比什么都强。

有理想,似乎就有希望,但谁又知道结果哪?因为所有的纸币都很烂,都有严重的债务问题!

评论