2023年3月10日,美国监管机构紧急没收硅谷银行(Silicon Valley Bank)的资产,这是自十多年前金融危机最严重时期华盛顿互惠银行(Washington Mutual)破产以来最大规模的金融机构倒闭事件。

![]()

硅谷银行是美国第16大银行,储户主要是科技产业从业者和风险资本支持的公司。在储户出于担忧该银行资产负债表而匆忙提款后,该银行倒闭。这是美国历史上第二大规模的银行倒闭事件,仅次于华盛顿互惠银行。

硅谷银行主要面向科技行业,这意味着整个银行业不太可能像十多年前那样产生连锁反应。最大的那些银行——最有可能引发系统性经济问题的银行——拥有健康的资产负债表和充足的资本。

2007年的那场次贷危机从美国开始,蔓延至亚洲和欧洲,引发了自大萧条以来最大的金融危机,波及全球。华尔街的恐慌导致1847年成立的著名投行雷曼兄弟公司(Lehman Brothers)倒闭。由于各大银行之间的联系紧密,全球金融体系发生连锁反应,导致数百万人失业。

过去整个星期银行业都处于不安状态,硅谷银行的崩溃导致几乎所有金融机构的股价在周五走低,自周一以来股价已经下跌了两位数。硅谷银行的倒闭速度以令人难以置信,一些行业分析师周五还在表示,这是一家好公司,仍然可能是一项明智的投资。硅谷银行的高管还试图在周五清晨筹集资金并寻找更多投资者。然而,由于股价波动巨大,该银行的股票在华尔街开盘前暂停交易。

美东时间中午前不久,联邦存款保险公司(Federal Deposit Insurance Corporation)采取行动关闭了该银行。值得注意的是,FDIC并没有等到当日营业结束才接管银行,那是金融机构有序关闭的典型做法。FDIC无法立即为该银行的资产找到买家,这显示了储户提款的速度之快。该银行剩余的未投保存款现在将被冻结在破产管理中。

FDIC表示,该银行倒闭时的总资产为2090亿美元。目前尚不清楚其存款中有多少超过了25万美元的保险限额,但此前的监管报告显示,该银行的大部分存款都超过了该限额。

加州金融保护与创新部门(DFPI)周五公告显示,根据加州金融法典第592条,它已经接管了硅谷银行,理由是流动性不足和资不抵债。DFPI指定联邦存款保险公司(FDIC)作为硅谷银行的接管方。FDIC周五表示,低于25万美元限额的存款下周一早上将可以取用。

硅谷银行今年的状况原本看起来是稳定的,但该银行周四宣布计划筹集多达17.5亿美元以加强其资本状况。这让投资者匆忙撤退,股价暴跌60%,并于周五在纳斯达克开市前进一步下跌。

正如其名所示,硅谷银行是硅谷科技行业的一个主要金融渠道。数百家公司在该银行存有运营资金,如果公司创始人想寻找新的投资者或上市,与硅谷银行建立关系被视为良好的商业意识。

健康公司FarmboxRx首席执行官阿什莉·泰纳(Ashley Tyrner)说:“考虑到硅谷银行的影响力,我们认为与硅谷银行建立关系是合乎逻辑的一步。”虽然泰纳在其他银行有资金可以发工资,但她说,她的公司的利润很大一部分现在都被锁在硅谷银行。

科技股在Covid-19大流行期间飙涨,但在过去的18月里受到重创,整个行业都在裁员。硅谷银行与科技行业的联系迅速成为了其负担。与此同时,该银行还受到美联储抗击通货膨胀和一系列大力加息举措的沉重打击。

随着美联储提高基准利率,债券的价值开始下跌。这通常不是问题,因为下跌只会导致“未实现损失”,这种“损失”不计入银行在未来出现低迷时可以使用的资本缓冲。然而,当储户变得焦虑并开始提款时,银行有时不得不在这些债券到期之前出售它们以弥补资金外逃。这正是硅谷银行所遭遇的情况,该银行不得不出售210亿美元的高流动性资产以应对存款外逃,并因此亏损了18亿美元。

泰纳说她已经和几个得到风投支持的朋友聊过。她形容那些朋友因为硅谷银行的倒闭而“急疯了”。泰纳的首席运营官周四试图取出公司的资金,但没来得及。泰纳说:“一位朋友说他们今天无法发工资,并且不得不通知200名员工时哭了。”

关于硅谷银行(Silicon Valley Bank,简称SVB)

成立于1983年的硅谷银行起初是一家传统商业银行。上世纪90年代初加州硅谷高科技产业开始兴起,涌现了大量急需发展资金的科创型企业。在这样的背景下,硅谷银行结合了高收益股权投资和低风险债权投资,积极探索投贷联动,使其业务遍布北美、亚洲和欧洲,Facebook、Twitter等IT领域知名企业都曾是其融资客户。

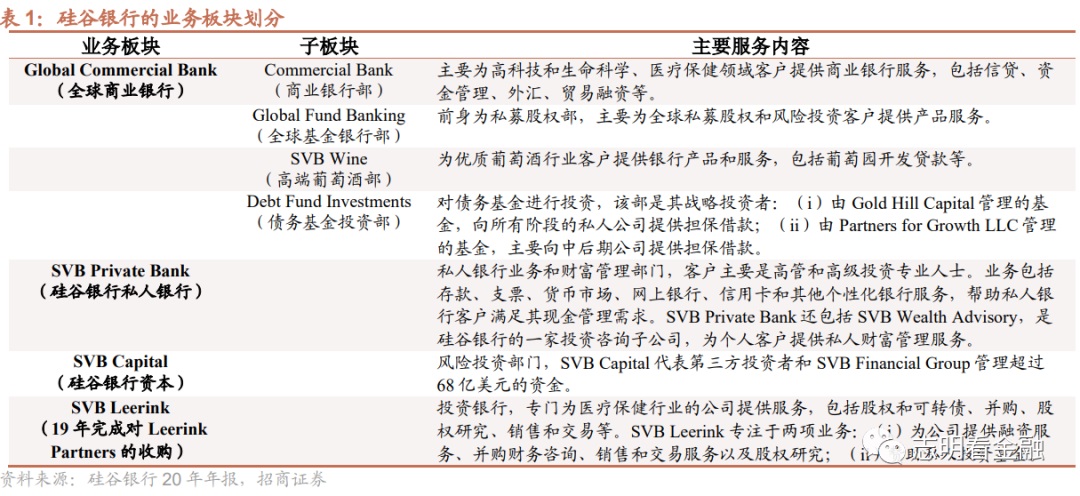

硅谷银行分为四个业务板块,分别为Global Commercial Bank(全球商业银行)、SVB Private Bank(硅谷银行私人银行)、SVB Capital(硅谷银行资本)和SVB Leerink(投资银行)。其中,投资银行部(SVB Leerink)是硅谷银行金融集团的独立子公司,于2019年1月通过收购获得,专门为医疗保健行业的公司提供服务,包括股权和可转债、并购、股权研究、销售和交易等。Global Commercial Bank板块又分为四个子板块,分别为Commercial Bank(商业银行部)、Global Fund Banking(全球基金银行部)、SVB Wine(高端葡萄酒部)、Debt Fund Investments(债务基金投资部)。

硅谷银行的主要客户集中于高科技企业和以及未盈利初创企业。在融资成本极低的时代,这些科技企业,尤其是初创科技企业获得了巨大融资支持。那些暂时用不到的钱,这些科技企业往往选择将钱存在硅谷银行。2020年美联储再度史无前例大放水,天量资金流向市场后,硅谷的科技企业手握重金却无处可投,于是都存到了硅谷银行。硅谷银行资产规模迅速扩张。

该银行的资产和存款在2021年几乎翻了一番,然后,硅谷银行把这些钱,大部分投入了美国国债和其他政府资助企业的债务证券。从资产负债表上来看,硅谷银行在国债和MBS上带来的回报水平是1.49%和1.91%,减去0.25%左右成本,完全能够盈利。

不久之后,美联储开始加息。利率上升导致收益率较低的现有债券价值下降。银行拥有大量此类债券(包括美国国债),目前正面临巨大的未兑现损失。

再者,美联储持续大幅加息导致去年以来美国IPO市场不景气,众多高科技初创企业不得不从硅谷银行持续抽走大量存款支持自身业务运营,导致硅谷银行存款流失加剧。

于是,硅谷银行直面——存款流失、债券减值的双重困境。

债券价值大幅下降对银行虽然来说不一定是个问题,除非它们被迫出售这项资产以应对存款提取。如果银行能够持有债券组合直至到期,就不会产生损失。但若银行突然不得不亏本出售债券以筹集现金,根据会计规则,它们要在损益中计入已实现损失。尴尬之处在于,硅谷银行没法完全做到持有到期。

在2022年的第二季度到第四季度期间,硅谷银行的存款额下降了13%,今年1月至2月继续下降。标普(Standard & Poor's)的信用分析师在将SVB评级降至比垃圾级高一档的报告中写道,SVB存款下降“部分是因为其存款主要来自于依赖投资者资金支持的科技公司的存款,而在过去一年里公开市场和私募投资都出现了放缓。”这些分析师表示,他们预计硅谷银行的存款总额可能会进一步下降。

硅谷银行的债务证券价值在去年大幅下降。截至2022年12月31日,硅谷银行的资产负债表显示出,标记为“可出售”的证券的公允市场价值为261亿美元,比286亿美元的成本还要低25亿美元。根据会计规则,将资产标记为“可出售”后,硅谷银行可在计算收益时剔除相应资产的账面损失,不过在整体权益中仍要计入。

于是,导火索来了。

硅谷银行刚宣布从其投资组合中出售210亿美元的证券、并在2023年第一季度录得18亿美元的税后亏损。另外还表示将持有22.5亿美元的股票出售以支撑财务后,开始遭遇考验。债券价格持续下跌,而银行却亏本出售,说明客户存款已经枯竭。硅谷银行这个动作都吓坏了许多著名的风险投资家,据消息人士称,他们指示投资组合中的企业限制风险敞口并从银行提取现金。其他风险投资公司已要求至少将部分现金从银行转移出去。

之后,硅谷银行发生了挤兑,股价也崩了。不断上升的利率损害了硅谷银行债券持有的价值。该银行周三晚间披露已经以亏损出售了大量这些债券。投资者抛售了股票,使客户感到惊慌,并引发了银行挤兑。

周五早上,加州金融保护与创新部关闭了硅谷银行,并将美国联邦存款保险公司(FDIC)指定为接收方,介入后续存款保险事宜。FDIC则创建了圣克拉拉存款保险国家银行,该银行现在持有硅谷银行的受保存款,并且FDIC已经任命了审计人。硅谷银行成为2023年美国第一家倒闭的投保银行机构。

文章整理自网络,侵删!

评论