6月1日,网易终于披露招股书,宣布启动香港公开发行。公司计划在香港发行1.7148亿股,其中1.66亿股用作国际发售,约515万股用作公开发售。此次网易回港上市的国际发售部分,老虎证券(美国)与花旗、招商、汇丰、瑞银、摩根大通、瑞信、中金等大行一同成为其承销商,任此次就国际发售而言的联席帐薄管理人,也是此次唯一进入承销团的互联网券商。

熟悉老虎的朋友知道,老虎自2017年开始以美股打新为切入点试水IPO分销。你能想到的大多数新经济公司,从华米、哔哩哔哩、爱奇艺、虎牙到拼多多、360金融、腾讯音乐,它们赴美IPO的分销参与方中都有老虎证券的身影。

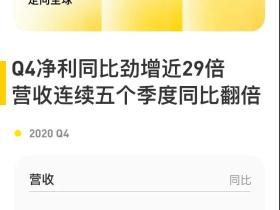

2019年老虎证券正式发力投行业务,顺利拿到SEC和FINRA颁发的业务范围包含承销的美国券商牌照,全年更是承销12宗中国公司美股IPO项目,是承销中国公司赴美上市最多的券商,成为新经济浪潮中的投行黑马。

目前,老虎投行团队的机构销售交易部门直接对接美国、加拿大、亚太超500家机构,以及一批专注中概股投资的美国机构基金。

机构的全面覆盖再加上老虎平台上大量的零售客户,其强有力的销售能力对于IPO的影响不言而喻。以金山云为例,今年5月金山云成为疫情期间第一家成功赴美上市的中国企业,路演阶段全程为“云路演”,老虎证券作为华人投行助力其成功获得近亿美金订单,其中美国机构订单占六成。

此次老虎证券作为网易IPO国际发售部分的承销商,意味着老虎的投行业务覆盖已延伸到全球IPO市场。去年,老虎证券任网易有道赴美IPO联席主承销商,其出色的承销表现给网易留下了深刻印象。老虎证券投行的资源和经验将帮助网易对接香港以外的机构投资者。

当然,对于投资者来说,海外上市公司回港上市也为其提供了投资机会。去年11月,阿里巴巴港股上市募资约880亿港元,散户认购超额40多倍,上市当天股价上涨近8%。从当前的表现来看,阿里巴巴港股交易额一直在数十亿的量级,股价整体呈上涨趋势,在疫情的考验下,截至6月2日收盘,阿里巴巴股价相对发行价上涨18%。

近两年随着越来越多新经济公司赴港上市,港股打新成了投资者重点关注对象,去年港股总共上市165只新股,共募集3046.91亿港元。从打新收益率来看,假设去年每只新股都参与申购,开盘即卖出,权益收益率最高可达167.85%。

老虎证券(美国)是SEC和FINRA注册的美国证券经纪商,并非香港持牌券商。老虎证券(美国)仅作为国际发售的承销商参与本次承销,不会以任何方式在香港地区或向香港地区的投资者发售或出售香港IPO的证券,也不会以任何方式向香港地区的公众人士发出任何与香港IPO有关的广告、邀请或文件。

评论